Долгосрочные держатели и получение прибыли

По мере приближения к рекордным максимумам цены биткойна мы увидим, как циркулируемое предложение монет, удерживаемых с прибылью, вырастет до 100%. Что ещё более важно, мы увидим, как количество долгосрочно удерживаемых монет вырастет до более высоких диапазонов прибыли.

Поскольку долгосрочные держатели управляют рынком с 81% циркулируемого предложения, их поведение по получению прибыли является ключом к определению того, когда рынок может остыть, поскольку цена начинает подниматься до новых максимумов. Долгосрочные держатели, получавшие огромные прибыли в предыдущие периоды, сигнализировали об охлаждении спотового рынка по мере того, как рынки деривативов брали верх.

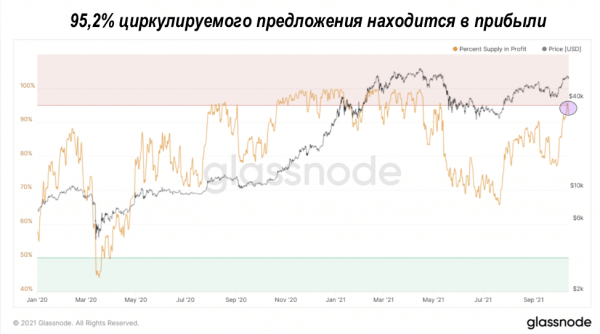

В настоящее время 95,2% всего объёма биткойнов приносит прибыль. Во время максимальных подъёмов бычьего цикла предложение может достигать более 95% прибыли в течение нескольких недель перед снижением. Даже после этих просадок более крупный тренд может сохраняться в течение нескольких месяцев во время бычьих циклов.

Предложение, удерживаемое с убытком

Предложение биткойнов, удерживаемых с убытком, достигло шестимесячного минимума. Это ещё раз показывает, как мало стоит на пути между новыми рекордными максимумами; любой держатель, который желает выйти из безубыточности, скорее всего, получит такую возможность в ближайшие дни/недели.

С лихорадочным увеличением активов долгосрочных держателей с середины 2021 года процент предложения, удерживаемый указанными держателями, продолжает превышать рекордные максимумы.

Другой (обратный) вид, показывающий процент краткосрочного предложения держателей, показывает сокращение предложения, происходящее в настоящее время. Исторически сложилось так, что, когда краткосрочное предложение держателей приближается примерно к 20%, биткойн движется наверх. Пресловутая пружина выглядит такой же сжатой, как и всегда.

Поведение долгосрочного держателя

Если посмотреть на коэффициент прибыльности потраченного выхода долгосрочного держателя (цена продажи, превышающая уплаченную цену), мы увидим, что в прошлом прибыль достигала более 500% во время максимумов бычьего цикла и во время последнего рекордного максимума. В настоящее время мы примерно на 100% используем 30-дневную скользящую среднюю. Это говорит о том, что текущий уровень цен недостаточно высок для долгосрочных держателей, чтобы реализовать максимальную прибыль от бычьего цикла, как это было в прошлом. Цена биткойна должна вырасти намного больше, прежде чем у держателей появится стимул получать прибыль.

Это связано с тем, что общая базисная стоимость долгосрочных держателей значительно возросла за последние несколько месяцев, о чём мы недавно писали. Базисная стоимость увеличилась по мере того, как долгосрочные держатели нарастили свои позиции со скоростью, которую мы никогда раньше не видели, после снижения до $30 тыс. Кроме того, долгосрочные держатели были гораздо более склонны к получению прибыли во время новых рекордных максимумов, чем к распродаже во время макрокоррекции в марте 2020 года.

Другой способ визуализировать эту тенденцию — посмотреть на соотношение чистой нереализованной прибыли и убытков. NUPL (чистая нереализованная прибыль/убыток) специально рассматривает разницу между нереализованной прибылью и нереализованным убытком, чтобы определить, находится ли сеть в целом в состоянии прибыли или убытка.

«Любое значение выше нуля указывает на то, что сеть находится в состоянии чистой прибыли, в то время как значения ниже нуля указывают на состояние чистого убытка. В целом, чем дальше NUPL отклоняется от нуля, тем ближе рыночные тенденции к максимумам и минимумам. Таким образом, NUPL может помочь инвесторам определить, когда следует фиксировать прибыль (синий), а когда перезаходить (красный)».

В настоящее время мы находимся ниже отметки 0,75, где исторически наблюдается эйфория и жадность в части цикла, когда наибольшая прибыль извлекается на вершинах цикла. Во время небывало высокого роста цен показатель был выше 0,75 в течение шести месяцев, сигнализируя о первой вершине потенциального цикла бычьего рынка с двойной вершиной.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com