Замедленное воспроизведение

Дивергенция

В мире цифровых активов происходит очень мало событий. Движение цены прекратилось, и большинство людей, похоже, перешли в режим ожидания. Честно говоря, это лучшее, что можно сделать на медвежьем рынке. Как будто всё происходит в замедленной съёмке.

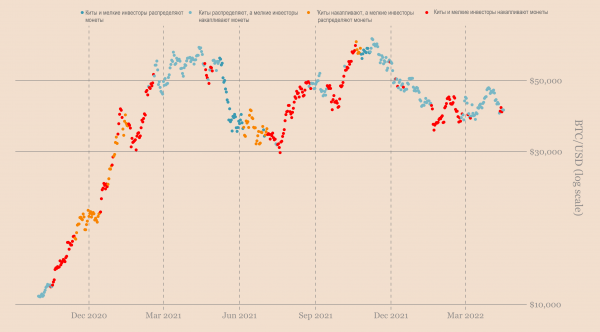

Несколько дней назад у меня была надежда на то, что происходит что-то новое. Этот график привлёк моё внимание.

Дивергенция

Красные точки три дня подряд! Но… на этом всё. Киты не довели дело до конца, и мы вернулись к чему-то похожему на медвежий рынок.

На самом деле это не очень удивительно. Ончейн-активность также замедляется. Мы переходим в типичную спячку медвежьего рынка.

Годовое активное предложение

Как правило, это отличное время для перехода на автопилот.

Если вы уже сидите на большой куче монет, то забудьте о них, не думайте о продаже или о чём-то еще, просто позвольте времени сделать своё дело. Если вы всё это время складывали сатоши, продолжайте делать то же самое. Настройте автоматическую покупку каждую неделю и расслабьтесь. Вы играете в долгую игру.

Делайте то, что делают ходлеры с активами менее 10 BTC.

Тренды ходлинга

Поверьте мне, прямо сейчас вы мало что упускаете, отвлекаясь от ежедневных колебаний рынка.

До тех пор, пока у нас не будет старой доброй рецессии или краха рынка, сценарий игры, скорее всего, останется прежним:

- мелкие инвесторы складывают сатоши и ждут большой волны;

- киты совершают мелкие сделки, чтобы заработать.

Взгляните на картинку ниже. Скопируйте и вставьте её, перемещая даты вперёд.

Цена BTC и тепловая карта накопления

К настоящему времени вы, должно быть, поняли, что мой тезис не изменился. Нет необходимости анализировать детали того, что происходит в мире биткойна.

Следующий большой шаг, скорее всего, будет связан с тем, что происходит на фондовом рынке и рынке облигаций.

Рост фондового рынка застопорился. Сейчас мы вступаем в 100-дневную просадку. Даже возвращаясь к 1928 году, вы не сможете найти слишком много коррекций, которые длились так долго. Они ещё более редки в новейшей истории.

Просадки фондового рынка: карта S&P 500

Так что, учитывая, что ФРС только начинает подогреваться количественным ужесточением, есть причины беспокоиться о крупном обвале.

Конечно, если S&P 500 в конечном итоге пересечёт свою 200-дневную скользящую среднюю, вам всё равно следует открывать длинные позиции на всякий случай. Фондовый рынок так долго бросал вызов гравитации, что я не удивлюсь, если мы увидим новый рекордный максимум перед рецессией.

Тренды фондового рынка: 200-дневная МА

На самом деле фондовый рынок, возможно, не будет первым, что рухнет. Как вы можете видеть на графике ниже, доходность облигаций тестирует верхний диапазон нисходящего тренда, начавшегося в 80-х годах.

Теперь это не неслыханно. Я раскрасил 10-летнюю кривую доходности значением ставки ФРС на каждый день. Вырисовывается чёткий паттерн:

- рынок облигаций ожидает, что ФРС повысит ставки за счёт демпинга облигаций;

- ФРС повышает ставки;

- рынок облигаций ожидает, что ФРС закончит повышать ставки и доходность снизится;

- ФРС снижает ставки.

Доходность 10-летних облигаций vs ставка ФРС

Кто знает, будет ли на этот раз у нас настоящий прорыв. Но что несомненно, так это то, что кредитные рынки пострадают в этом процессе, и это повлияет на рисковые активы.

Это плохо для биткойна.

Корреляции биткойна

Но помните теорию игр вокруг этого:

Мы едва приступили к первому пункту. Процесс может быть долгим.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com