Структура рынка в свете последних событий — Ончейн-пульс от 11 сентября 2021

SOPR

Как понимать случившееся во вторник? И будут ли у этого события более широкие последствия? Аналитик Уилл Клементе разбирает текущую ситуацию на рынке биткойна, с помощью ончейн-метрик отделяя сигнал от шума.

Дорогие читатели, надеюсь, неделя для вас удачная. Для биткойна же это была еще одна дикая неделя, включающая крупнейший с 19 мая делеверидж крипторынка. Сильное нисходящее движение было вызвано каскадными ликвидациями позиций с большой долей заемных средств.

Ончейн-показатели используются в основном для отслеживания более широкой структуры рынка, одновременно с тем на более краткосрочных временных интервалах производные финансовые инструменты могут приводить к существенным ценовым колебаниям. Имея это в виду, я хочу сказать, что на мой взгляд фундаментальные инвестиционные тренды в отношении биткойна на текущей неделе только усилились и с этой точки зрения я не вижу причин для беспокойства.

Тем не менее, начиная с этого выпуска я буду включать в свои обзоры некоторые высокоуровневые данные о рынке деривативов на биткойн, чтобы постараться не упускать из виду подобные потенциальные зоны повышенного краткосрочного риска.

Ключевые моменты:

- Существенный делеверидж рынка, ликвидация лонгов на $1,23 млрд, сокращение открытого интереса по бессрочным фьючерсам на ~$4,4 млрд.

- Продажи составляли почти исключительно молодые монеты, долгосрочных владельцев это движение, по-видимому, почти не затронуло (на самом деле их запасы даже увеличились).

- Киты на этой неделе закупили дополнительно ₿44 393 ($2 млрд), включая всплеск покупок во время вторничных каскадных ликвидаций.

- Биржевое предложение BTC на этой неделе сократилось еще на ₿25 733 (~$1,18 млрд).

- Значение индикатора прибыльности потраченных выходов, aSOPR, было сброшено, после чего вернулось в зону прибыли. Подобной перезагрузки в aSOPR мы на самом деле ожидали в последние недели.

- Хеш-мощности продолжают возвращаться в сеть, прибыльность майнинга в BTC снижается, но в долларовом эквиваленте практически не меняется. На этой неделе майнеры в общей сложности продали еще ₿467 (~$21,2 млн).

Что произошло во вторник?

Во вторник 7 сентября мы стали свидетелями крупнейшей с 19 мая каскадной ликвидации лонгов. Что именно произошло? Перед падением рынка открытый интерес (сумма открытых позиций) по фьючерсам на биткойн существенно вырос, сопровождаясь также всплеском в коэффициенте расчетного кредитного плеча, зафиксированным в понедельник. Ставка финансирования бессрочных свопов на тот момент тоже была положительной, хоть и далека от весенних уровней. Эти факторы на рынке деривативов создали благоприятные условия для сброса уровня левериджа, хотя должен признать, что такого масштаба ликвидаций я, конечно, не предвидел.

Фрагмент данных, на который я не обратил внимания и который всем нам может быть полезен в будущем, — это ставки по спотовому маржинальному кредитованию на FTX. На этот фактор мне указал Willy Woo, когда мы с ним обсуждали вторничную распродажу, и я предполагаю отслеживать этот показатель в дальнейшем.

Перед распродажей на биржевых кошельках наблюдался некоторый приток монет, впрочем, не настолько значительный, чтобы внушить тревогу. Однако из-за сравнительно высокой доли заемных средств в открытых позициях (читай: хрупкости рынка) это могло стать катализатором для распродажи с каскадными ликвидациями.

Я слышал также, что некоторые возлагают ответственность за распродажу — по крайней мере частично — на некоего крупного внебиржевого брокера, но я не вижу этого в используемых мной данных (Glassnode отслеживают всего 6 крупных внебиржевых брокеров).

Чистый объем трансфера BTC на биржевых адресах (все биржи, 24ч MA)

Принудительная ликвидация путем размещения рыночной заявки позиции одного трейдера приводила к срабатыванию стоп-лосса следующего трейдера, и так по цепочке было ликвидировано лонгов на сумму $1,23 млрд, ~$622 млн из которых пришлись на ByBit.

На случай если вам интересно, почему эта цифра в $1,23 млрд не совпадает с графиком ниже, ликвидации, представленные в данных Glassnode (диаграмма ниже), охватывают только Binance, BitMEX и OKEx, так что мне пришлось получить дополнительные данные от внешнего поставщика, чтобы получить полную картину.

Объем ликвидаций лонгов во фьючерсах на BTC (всего, все биржи)

В общей сложности открытый интерес по бессрочным фьючерсам был сокращен на ~$4,4 млрд. Я склонен видеть в этом здоровое очищение рынка, особенно если учесть поведение инвесторов в тот день (скоро мы до этого дойдем).

Открытый интерес по бессрочным фьючерсам на биткойн

Коэффициент расчетного левериджа по фьючерсам на биткойн (все биржи)

На диаграмме ниже показана динамика изменения ставок финансирования по бессрочным фьючерсам. Как я уже упоминал в предыдущих обзорах, перед распродажей они довольно долго росли. Во вторник рынок впервые с начала августа переходил в область отрицательного финансирования фьючерсов на часовом графике.

Ставка финансирования по бессрочным фьючерсам на биткойн

В общей сложности рынок поглотил $262,5 млн чистого реализованного убытка, что стало первым днем чистого убытка с 3 августа. С тех пор рынок вернулся в состояние прибыли. Чтобы взглянуть на это с другой стороны, обратимся к нашему старому доброму индикатору SOPR.

Чистый реализованный PnL

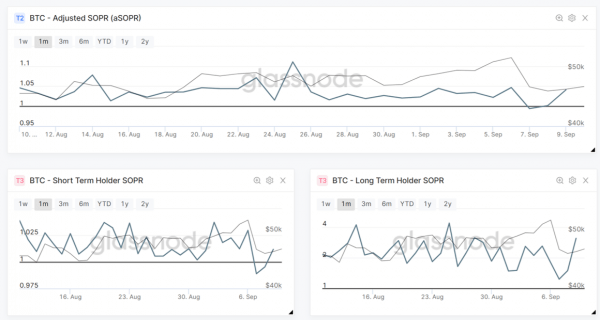

SOPR — это показатели прибыли/убытка, фиксируемых при продаже монет в тот или иной день. На верхней диаграмме представлена скорректированная версия метрики, исключающая из расчета выходы с возрастом менее 1 часа (для фильтрации шума). Ее значение отскочило после очень небольшого падения ниже 1 и теперь вернулось в состояние прибыли.

Это выглядит как классический сброс этого коэффициента внутри бычьего рынка. Учитывая, что на макроуровне рынок биткойна остается в бычьем тренде, эти ретесты порогового значения 1,0 можно расценивать как сигналы о возможностях для покупки на снижении. И наоборот, SOPR можно использовать также на медвежьих рынках для сигналов на продажу в верхних точках ралли, когда индикатор SOPR тестирует уровень 1,0 снизұ.

Слева снизу вы видите краткосрочный SOPR, построенный Glassnode с использованием эвристических правил кластеризации адресов. Для краткосрочных владельцев падение ниже уровня 1,0 было значительно более выраженным, показывая, что эти монеты продавались в убыток. Тем временем SOPR, отфильтрованный по долгосрочным держателям, отскочил, не успев даже коснуться порогового 1,0.

SOPR

В продолжение этой темы, для определения того, какая группа пользователей была ответственна за большую часть продаж в тот или иной день, мы можем использовать коэффициент возраста потраченного объема (Spent Volume Age Bands, или SVAB). Эта метрика показывает какую долю (%) в общем объеме продаж составляет каждая возрастная группа монет. Как и в STH-SOPR, здесь мы видим значительный рост расходования со стороны более молодых когорт.

То есть, подводя итог, основу вторничной распродажи составляли каскадные ликвидации в сочетании с продажами сравнительно молодых монет. Довольно интересно сравнить это с накоплением со стороны более долгосрочных держателей, происходившее на этой неделе и, в частности, во вторник. Давайте посмотрим.

Коэффициент возраста потраченного объема (Spent Volume Age Bands, или SVAB) для биткойна

Как это влияет на структуру рынка?

Отменяют ли события этой недели какие-либо из более широких тенденций, которые мы отслеживали в этих обзорах? Ответ — нет. На самом деле по видимым признакам тенденции накопления только усилились. Биржевые запасы BTC на этой неделе сократились еще на ₿25 733 ($1,18 млрд), что отражает коэффициент Supply Shock для биржевого предложения.

Также на этой неделе наблюдался всплеск перетока монет в «сильные руки», что отражает коэффициент Supply Shock для неликвидного предложения, включая рост этого индикатора по итогам вторника.

В коэффициенте высоколиквидного предложения на текущей неделе тоже наблюдалось большое движение: монеты перетекали от высоколиквидных субъектов сети к ликвидным (от, условно, спекулянтов к краткосрочным инвесторам). Хотелось бы, чтобы эти монеты в результате перешли в категорию неликвидного предложения.

Коэффициент Supply Shock для высоколиквидного (красная линия), неликвидного (синяя) и биржевого (фиолетовая) предложения

Кроме того, по итогам текущей недели вновь можно констатировать увеличение накоплений со стороны китов. В следующей метрике учитываются субъекты сети (т. е.кластеры адресов) с балансом более ₿1000, из которых отфильтровываются крупные известные акторы, такие как Grayscale, Purpose ETF, QBTC и, главное, биржи. В общей сложности киты на этой неделе добавили к своим сбережениям ₿44 393 (~2 миллиарда долларов).

Объем удерживаемых китами (баланс >1000 BTC) биткойнов. Отфильтрованы все кластеры адресов известных Glassnode бирж, фондов, внебиржевых брокеров и т. п.

Эти краткосрочные движения могут внушать беспокойство, но важно помнить, что более общая картина выглядит чрезвычайно бычьи. Дальше на очереди коэффициент Supply Shock для долгосрочных держателей, отслеживающий соотношение монет, удерживаемых долгосрочными и краткосрочными владельцами.

Сейчас этот показатель приближается к зоне, исторически вызывавшей на рынке эффект шока предложения, когда долгосрочные инвесторы удерживали значительную часть общего предложения BTC. Если значение коэффициента продолжит меняться по той же траектории, то в следующие несколько месяцев оно достигнет верхней границы обозначенного диапазона шока предложения.

В номинальном выражении объем предложение в BTC продолжает обновлять рекорды, на этой неделе увеличившись на ₿83 062 ($3,82 млрд). Этот показатель составляют не только долгосрочные владельцы, покупавшие монеты в последнюю неделю: значительная его часть — это монеты в руках краткосрочных владельцев, многие из которых созревают и переходят 155-дневный порог между краткосрочными и долгосрочными держателями.

Но, как бы там ни было, эти монеты остаются заблокированными; подробнее обо всех показателях накопления я рассказывал на прошлой неделе.

Коэффициент Supply Shock для долгосрочных держателей

Наконец, взглянем на на то, как ведут себя майнеры. Хеш-мощности продолжают возвращаться в сеть, не проявляя никаких признаков замедления. По мере того как конкуренция за ограниченную награду за блок возрастает, доходность майнинга в BTC на хеш снижается. Однако в долларовом выражении прибыль майнеров выглядит значительно сильнее благодаря росту BTC.

Также можно констатировать, что майнеры по-прежнему преимущественно продают свои монеты, но ничего существенного в этом отношении не происходит. По данным Glassnode, на этой неделе чистый объем продажи BTC майнерами составил ₿467.

Метрики майнеров. Хешрейт Биткойна – красная линия; прибыль/хеш (USD) – синяя; совокупный баланс майнеров – зеленая; прибыль/хеш – голубая

На этом сегодня всё. Всем хороших выходных.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com