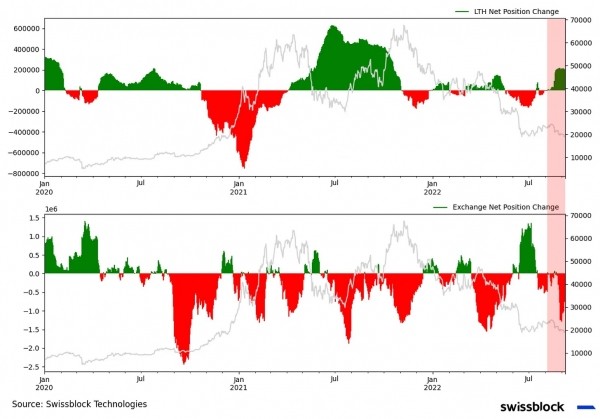

Структура рынка биткойна укрепляется

Рисунок 21: Структура рынка биткойна укрепляется

Проявив устойчивость на предыдущей неделе, на прошедшей биткойн уступил внешнему давлению, в моменте опустившись до июльских минимумов ~$18,5 тыс. Ethereum продолжил опережать биткойн, задавая условия для движения альткойнов, однако перспективы следующего ценового ралли зависят от стабильности биткойна. Несмотря на то что Bitcoin Risk Signal находится в зоне высокого риска, аналитики Glassnode и Swissblock считают, что дно уже найдено.

Переток в наличные

С середины августа рынки вернулись к снижению на фоне новых «ястребиных» комментариев ФРС, давления со стороны сильного индекса доллара и, похоже, систематической капитуляции во всех классах активов (рис. 1). Биткойн тоже не остался в стороне, в моменте снизившись до июльских минимумов.

Рисунок 1: Недельная доходность

Наиболее вероятным исходом сентябрьского заседания комиссии ФРС является повышение ставки на 75 б.п. Такая вероятность оценивается рынками в 86%.

Рисунок 2: Рынки заложили в цены повышение ставки на 75 б.п. на сентябрьском заседании комиссии ФРС

Несмотря на снижение цен на сырьевые товары — Brent и WTI торгуются ниже $90, — рынок труда сигнализировал о дальнейшем инфляционном давлении. Предложение на рынке труда превысило ожидания почти на 1 млн открытых вакансий, а количество первичных заявок на пособие по безработице осталось низким (рис. 3). Такой дисбаланс на рынке труда, как правило, приводит к росту заработной платы, поскольку работодатели стремятся закрыть незаполненные вакансии, усиливая спрос.

Рисунок 3: Рынок труда подталкивает цены к росту

Еще одним стимулом для ФРС в пользу повышения ставки на 75 б.п. стал выход индекса деловой активности в производственном секторе (ISM Manufacturing PMI) в августе на уровень роста (52,8). Субиндексы свидетельствуют о том, что даже несмотря на замедление темпов роста новых заказов и портфеля заказов, цены в производственном секторе оставались в области роста (рис. 4).

Рисунок 4: Растущий производственный сектор

В нормальных условиях при росте в производственном секторе и низком уровне безработицы рынки бы процветали. Однако вероятность повышения ставки на 75 б.п. вызвала значительную распродажу на рынке облигаций. Обратите внимание на рост 10-летней доходности до 3,267%, чуть ниже уровней, наблюдавшихся при распродаже в результате неожиданного и быстрого повышения ставки в июне (рис. 5).

Рисунок 5: Спрос со стороны продажи стимулировал рост 10-летних облигаций

Глядя на доходность, видно, что поток капитала из облигаций был направлен в наличные, а не в акции (рис. 6). Валютный индекс доллара (DXY), вернувшись к росту, превысил 109, зафиксировав новый многолетний максимум на фоне падения S&P500 и Nasdaq.

Рисунок 6: DXY на уровнях, не виданных с июня 2002 г.

Притока капитала в биткойн также не произошло. В тот же день, когда акции начали снижение, биткойн вернулся в нижний диапазон текущего торгового канала ($17–25 тыс.), а Bitcoin Risk Signal от Swissblock взлетел к уровню крайне высокого риска (рис. 7).

Рисунок 7: Возвращение биткойна к уровням ниже $20 тыс.

Более того, с тех пор биткойн зарегистрировал четыре недели подряд оттока капитала из ETF и ETP на общую сумму $70 млн, с $11 млн оттоком за прошлую неделю (рис. 8). Одновременно с тем инструменты для шорта по биткойну получили рекордный приток в размере $18 млн на фоне усиления панических настроений на крипторынке.

Рисунок 8: Ставки против биткойна

Направление курса биткойна

Несмотря на ухудшение ожиданий и неудачное начало сентября, спрос на биткойн со стороны покупки постепенно увеличивается. Осциллятор Stablecoin Supply Ratio (SSR) (коэффициент предложения стейблкойнов) при последнем снижении цены BTC тоже начал снижаться (рис. 9).

Рисунок 9: Покупательная способность для биткойна

Если объем продолжит расти, то вполне вероятно, что биткойн консолидируется, избежав дальнейшего падения (рис. 10). Когда ликвидность высокая, между покупателями и продавцами переходит больше монет, что означает, что для прорыва выше или ниже значимого ценового уровня требуется больший объем.

Рисунок 10: Для разрушения высоколиквидных уровней нужно больше «огневой мощи»

Уровень левериджа в системе также снизился с начала августа. Соотношение фьючерсного объема к спотовому указывает на то, что спрос на физический биткойн превышает спрос на фьючерсном рынке (рис. 11), поскольку последний снизился на 19,7% к предыдущему месяцу.

Рисунок 11: Доминирование спотового рынка

В прошлом преобладание спотового объема приводило к устойчивым ралли, плюс это снижает риск ликвидаций, если открытый интерес находится на относительно стабильных уровнях. Открытый интерес по фьючерсам на биткойн снизился на 8,7% к предыдущему месяцу вместе с процентом открытого интереса с криптовалютным обеспечением (рис. 12).

Рисунок 12: Снижение риска масштабных ликвидаций

С приближением активации The Merge всё основное внимание обращено на Ethereum, по-видимому, несколько отвлекая интерес от биткойна в последние недели. Торговый объем фьючерсов на ETH вырос на 11,9%, впервые превысив объемы фьючерсов на BTC почти на 11% (рис. 13), а открытый интерес увеличился на 12,3% по сравнению с предыдущим месяцем.

Рисунок 13: Высокий спекулятивный спрос на ethereum

Годовой скользящий базис показывает, что ethereum находится в бэквордации, тогда как биткойн остается в контанго (рис. 14). Несмотря на рост открытого интереса и торговых объемов, мы не видим в бэквордации в ethereum прямой угрозы, поскольку она является следствием популярного cash-and-carry арбитража, направленного на извлечение прибыли из вероятного образования ETHPOW.

Рисунок 14: Биткойн в контанго, ethereum в бэквордации

Рост активности во фьючерсах на ethereum и предстоящий The Merge указывают на спекулятивную основу импульса, что может обернуться плачевно в случае, если The Merge не оправдает ожиданий. Торговая пара ETHBTC достигла значимого уровня сопротивления, а Bitcoin Risk Signal от Swissblock вырос до уровней высокого риска, что в прошлом не было «бычьим» сигналом для ETH (рис. 15).

Рисунок 15: Спекулятивное движение ethereum под угрозой после The Merge

Ethereum может доминировать на рынке, стимулировать альткойны и продлевать «альткойн-сезон» (рис. 16), но для возобновления бычьего тренда рынку необходимо нормализоваться. Первый признак, по которому можно будет определить стабильный рынок, — это устойчивый биткойн, служащий механизмом трансфера от старого к новому.

Рисунок 16: Ethereum стимулирует «альткойн-сезон»

Что дальше?

На данный момент корреляция между биткойном и американскими акциями остается высокой (рис. 17). Пока страх и неопределенность продолжают сотрясать традиционные рынки, биткойн не сможет прогрессировать, особенно если учесть замедление притока нового капитала на рынок.

Рисунок 17: Распространение неопределенности с фондовых рынков США на рынок биткойна

При инфляции, которая побуждает центральные банки ужесточать денежно-кредитную политику (рис. 18), и надвигающейся глобальной рецессии, поступление необходимой «огневой мощи» в виде нового капитала будет отложено до дальнейшего уведомления. Европа готовится к тяжелой зиме, в то время как цены на жилье в Австралии упали рекордными за последние 30 лет темпами, а Китай замедляет темпы роста.

Рисунок 18: Глобальная борьба с инфляцией

Отчеты Robinhood и Coinbase за II квартал 22 года подтверждают отсутствие интереса к криптовалютам со стороны институциональных и розничных инвесторов (рис. 19). Доля цифровых активов на хранении и торговые объемы снизились, поскольку инвесторы ищут безопасные убежища в преддверии трудных времен.

Рисунок 19: Отчеты Coinbase и Robinhood за II квартал 2022

Сентябрь может нарисовать мрачную картину для биткойна и потенциального замедления альткойнов. Предстоящее заседание ФРС, скорее всего, закончится ожидаемым ужесточением денежно-кредитной политики, уменьшив приток ликвидности на крипторынок. Рецессия может быть не за горами, и это еще больше ограничивает приток капитала. Однако рост доходности трежерис делает рынки акций сравнительно менее привлекательными, а октябрь и ноябрь исторически были прекрасными месяцами для биткойна (рис. 20).

Рисунок 20: Увидим ли мы очередной «бычий» IV квартал?

Пока неясно, повторит ли биткойн историю, показав рост в IV квартале, однако давление продаж рассеивается, и появляются первые признаки накопления долгосрочных держателей (рис. 21). Структура рынка биткойна постепенно улучшается, и как только пыль осядет и спрос начнет расти, недостаток предложения на биржах приведет к росту цены.

Рисунок 21: Структура рынка биткойна укрепляется

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com