Срединный путь

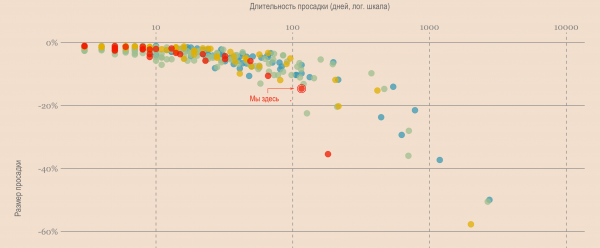

Просадки фондового рынка: карта S&P 500

Когда на рынке слишком много неопределённости, лучше не пытаться угадать, что произойдёт дальше. Вместо этого стоит подготовить себя к тому, что почти наверняка выйдет по-другому.

Я думаю, рынок не может вечно бросать вызов гравитации. Сокращение ВВП США, технологические акции показывают некоторые “разочаровывающие” результаты… На прошлой неделе даже не потребовалось много времени, чтобы заставить S&P 500 вернуться к нижней точке текущей просадки.

Просадки фондового рынка: сравнение траекторий S&P 500

Но вот мы снова возвращаемся к тому же вопросу. Достигнуто ли дно? Или план количественного ужесточения ФРС вот-вот приведёт к серьёзной коррекции?

Просадки фондового рынка: карта S&P 500

Честно говоря, лучшее, что мы можем сделать, — это попытаться применить к ситуации некоторую теорию игр.

На стороне быков:

- ФРС проявляет осторожность. Они уже несколько месяцев сообщают о том, что собираются сделать. На данный момент все ожидают, что они будут агрессивно бороться с инфляцией. Это означает, что всё, что произойдёт в этом году, уже должно быть включено в цену.

- По-прежнему существует большое давление на сырьевые товары, нефть и на глобальную цепочку поставок. Но может ли действительно стать хуже? Может быть и нет. Таким образом, хотя для снижения инфляции и может потребоваться некоторое время, вполне возможно, что мы близки к локальному максимуму. В таком случае ФРС могла бы заявить, что благодаря их действиям инфляция находится под контролем. Это означало бы, что им не нужно делать больше того, что уже заложено в цену.

Баланс ФРС 2008 vs 2020

На стороне медведей:

- Будущие действия ФРС могут быть учтены в цене. Это говорит о том, что большинство инвесторов опережали количественное ужесточение, продавая свои облигации и растущие акции. Но это не меняет того факта, что более высокие ставки влияют на любой новый выпускаемый (или свёрнутый) долг. И когда ФРС разгрузит свой баланс, оценённый или не оценённый, это создаст большее давление со стороны продавцов.

- Вы действительно не можете исключить долгосрочную инфляцию. Несомненно, что пандемия многое изменила. Больше работы из дома. Некоторая степень повторной локализации производства товаров. Преобразования в экономике продолжаются, и что это означает для инфляции, остаётся под вопросом. Если мы получим устойчивую инфляцию, то ФРС не сможет остановиться на том, что заложено в цену, и это, безусловно, вызовет обвал рынка.

Теперь моя философия заключается в том, что вы не можете знать наверняка, что произойдёт. Таким образом, необходимо оценить, что представляют собой возможности, и посмотреть, готовы ли вы иметь дело со всем, что вполне может произойти.

Есть один ход, который оставляет вас в хорошей позиции, что бы ни случилось в краткосрочной перспективе. Используйте текущий медвежий рынок для накопления биткойна (и других ликвидных цифровых активов).

Если произойдёт масштабный обвал рынка, это приведёт к снижению себестоимости вашей позиции. Если просадка уже заложена в цену, и рынок внезапно взлетит наверх, вы также сможете принять в этом участие. И чем дольше простоит медвежий рынок, тем больше вы подготовитесь к следующему этапу роста.

Это привлекательная стратегия? Нет. Это чертовски скучно.

Можно ли повысить рентабельность инвестиций, ожидая рецессии или краха, чтобы пойти ва-банк? Может быть. Но если просадка заложена в цену, и инфляция начнёт снижаться, у вас может и не быть возможности войти в рынок по цене ниже, чем сейчас.

Так что покупка цифровых активов, которые, как вы разумно уверены, окажутся по другую сторону рецессии, — это правильный путь.

Если рыночные условия таковы, что вы не можете видеть дальше временного горизонта в месяц или два, то решение состоит в том, чтобы … взглянуть шире. Это правда. Спросите себя, каковы основные тенденции, которые, скорее всего, переживут этот период турбулентности.

Не делайте ошибок, цифровые активы никуда не денутся. Так что сейчас самое время набраться терпения.

Некоторые грядущие события:

- следующее заседание Комитета ФРС по операциям на открытом рынке состоится во вторник и среду на этой неделе,

- последний отчёт о безработице в США выйдет в пятницу,

- данные по инфляции за март будут опубликованы на следующей неделе.

Конечно, инфляция — это ключ к разгадке. Замедлится она или ускорится, будет зависеть от того, что будет определять нарратив. Остальное не имеет значения.

Холодное предложение

Не так много ончейн-информации. Активное предложение биткойна за год продолжает снижаться, и это именно то, чего можно было бы ожидать во время медвежьего рынка.

Годовое активное предложение

Да, киты накапливают монеты в диапазоне от $37 тыс. до $40 тыс., но мы уже видели это и раньше. Без сомнения, это делается для того, чтобы продать на следующем пампе выше $45 тыс.

Дивергенция

Единственная группа адресов, которая остаётся действительно активной, — это мелкие инвесторы, извлекающие максимум пользы из этого медвежьего рынка, накапливая монеты в ожидании лучших дней.

Тренды ходлинга

Так что, по сути, ончейн-данные становятся холодными. Прямо сейчас действие происходит не здесь.

Если мы не увидим какой-то слабости структуры, исходящей от мелких инвесторов, массово продающих монеты, или какой-то бычьей модели, когда все категории адресов начинают накапливать, лучшее, что мы можем сказать, это то, что данные неубедительны.

Но такое положение дел заставило меня кое о чём задуматься.

Это правда, что сокращение активного предложения является просто следствием медвежьего рынка? Возможно, люди потеряли интерес, они “забыли” о своих монетах, и это продлится до тех пор, пока биткойн снова не станет горячим.

Но есть и другое объяснение того, почему активное предложение невелико и может фактически остаться в этой зоне.

Что означает интеграция биткойна в мировую финансовую систему?

По большей части это означает, что институционалы получают контроль над частью физического предложения BTC. Они либо блокируют предложение в качестве резервного актива для себя, либо упаковывают его и продают бумажные активы с этими монетами.

В любом случае, эти монеты, заблокированные институционалами, с меньшей долей вероятности будут перемещаться и, таким образом, станут частью активного предложения.

Это действительно то, что происходит прямо сейчас? Можем ли мы определить разницу между институционализацией биткойна и старой доброй HODL-волной? Виновата ли институционализация биткойна в высокой корреляции между BTC и фондовым рынком?

На данный момент я не знаю. Но последствия этого достаточно серьёзны, поэтому мы воспользуемся медвежьим рынком, чтобы попытаться ответить на эти вопросы.

Оставайтесь с нами.

Корреляции

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com