Сигнал на покупку для тех, кто его ждал

Мэтт Роу с математикой, статистикой и данными о текущем состоянии рынка биткойна. Будь вы новичок в криптовалютах, имеете какой-то опыт, уже опытный инвестор или управляющий крупным фондом, этот обзор для вас.

С точки зрения макроэкономической ситуации, мало что изменилось со времени моего предыдущего обзора (да и в целом за последние месяцы). Последние данные по инфляции в США на прошлой неделе положительных новостей не принесли, так что со стороны ФРС можно ожидать продолжения “количественного ужесточения” теми же темпами.

Для рынков рисковых активов это означает, что сигнала о смене режима в ближайшее время не ожидается. Мало того, по-видимому, есть пространство и для ухудшения ситуации.

Один из моих любимых авторов в макроэкономической тематике, Alf, регулярно обновляет свое общее видение ситуации в виде макроэкономического «компаса», простого и наглядного для обычного инвестора. Меня часто спрашивают, во что сейчас лучше инвестировать, и я думаю, что это довольно хорошее и простое руководство для тех, кто хочет активно управлять своим портфелем (хотя не факт, что это хорошая идея).

Так что, похоже, наличные пока представляются неплохим вариантом «парковки» доступного капитала 🤝.

НО. В долгосрочной перспективе рынок биткойна по-прежнему предлагает отличное окно возможностей для покупки с исторически 100% вероятностью положительной доходности как через 180 дней (см. прошлый обзор), так и через 365 дней (см. график ниже). Да, в этот раз всё может оказаться иначе, и вполне вероятно, что так оно и произойдет, с учетом макроэкономической ситуации. Лично я разместил 25% своего инвестиционного капитала в цифровых активах примерно на текущих уровнях и в случае вероятного снижения предполагаю купить больше — в идеале у $14 тыс. и $10 тыс., если рынок предложит такую возможность.

В краткосрочной перспективе я по-прежнему ожидаю скорее бокового движения либо очередного нисходящего импульса (см. графики ниже), хотя могу себе представить и отскок к $25 тыс. Откат от предполагаемого сопротивления в этой области = билет в гоблинтаун. Прорыв выше может сигнализировать о смене режима и, вероятно, должен будет коррелировать с прекращением повышения ставки ФРС (что маловероятно на сегодняшний день). В целом, новые минимумы уже на подходе, но, может быть, с некоторыми промежуточными отскоками.

Долгосрочные графики 👴🏻

Графики в этом разделе помогают мне ориентироваться в долгосрочных трендах на старших таймфреймах.

Мой долгосрочный агрегированный ончейн-индикатор (ниже) объединяет в себе данные 14 индикаторов ончейн- и технического анализа.

Агрегированный график выше показывает, что в отношении долгосрочной перспективы мы (всё ещё) находимся в области, которая исторически соответствовала периодам глубокой «недооцененности» биткойна. (Хорошая долгосрочная инвестиционная возможность, проще говоря.)

Следующая диаграмма, на основе долгосрочной обобщенной метрики выше, показывает, насколько статистически хороша эта инвестиционная возможность на сегодняшний день. Каждая строка здесь — это диапазон значений, а цветные точки показывают нам, какой была будущая доходность для этой точки данных через N дней (N указано в названии графика). Красные столбцы — это медианные значения, черные — средневзвешенные (средние).

Инструмент выше показывает, что для текущих значений метрики долгосрочного риска (диапазон, выделенный прямоугольником), рынок никогда прежде не предлагал отрицательной доходности в перспективе 365 дней. Исторически самая низкая доходность от текущих уровней составляла 5x, а самая высокая — около 200x. Медианная же и средняя доходность, как кажется, находится в диапазоне 30-50x. Впрочем, важно помнить, что историческая доходность не может гарантировать доходность будущую, однако она может быть основой для хорошего вероятностного предположения.

Мне нравится также, что 365-дневная версия диаграммы выше обнаруживает выраженное смещение (сверху вниз), когда вероятность получения неотрицательной доходности возрастает тем больше, чем ниже опускается метрика. 🤝 🎉

Краткосрочные графики 👦🏼

Агрегированная диаграмма на основе «бинарных» индикаторов, представленная ниже, объединяет в себе несколько метрик, которые я отслеживаю на предмет совпадения сигнала. В каждой из этих метрик есть свой сигнал типа «выше/ниже», помогающий определить подходящее время для покупки, и я просто собрал их все на одной диаграмме. Здесь используются: Market Realized Gradient Oscillator, пересечение HODL-волн (24 ч/1 мес. и 1 мес./3 мес.) и Хейкен Аши. Для устойчивого роста обычно мы хотим увидеть (практически) полную заливку фона зеленым, от низа до верха по правому краю — во всех индикаторах.

На сегодня мы здесь по-прежнему наблюдаем желтую «пустыню». Ранние зеленые проблески, может быть, и проглядывают, но этого пока недостаточно для сигнала. По-видимому, можно ожидать продолжения бокового тренда либо дальнейшего снижения. Наблюдаемые же зеленые островки не идут ни в какое сравнение с тем, что мы видели в предыдущих крупных ралли.

Индикатор процентного изменения в тенденциях накопления (ниже) разделяет субъекты и адреса в блокчейне Биткойна на когорты по признаку балансов BTC. Так, в когорту 10_100 относятся субъекты сети с балансами от 10 до 100 биткойнов. Затем мы смотрим на % изменения по сравнению с N дней назад (см. заголовок графика) и окрашиваем в зависимости от размера этого изменения (красный цвет для продажи/распределения, зеленый для покупки/накопления).

Для этого графика я предпочитаю использовать адреса, кластеризованные по «субъектам сети». (Простые адреса подразумевают необработанные данные и могут включать ложные срабатывания, как перемещение монет между биржевыми адресами. В отношении субъектов сети возникает необходимость доверять алгоритму кластеризации адресов, плюс надо учитывать, что некоторые транзакции могут переходить из одной категории в другую со временем, по мере уточнения и корректировки данных.)

Здесь можно видеть некоторые изменения по сравнению с предыдущим обзором: киты с балансом 10–100 тыс. BTC активно аккумулируют монеты, а накопление среды кошельков с балансами 1–10 тыс. BTC и ниже скорее приглушенное или отрицательное.

График Cohort Divergence ниже сравнивает две указанные в заголовке когорты и проверяет, наращивают ли в среднем субъекты из обеих когорт свои балансы, сокращают ли и расходятся ли между собой в этих тенденциях (возможны четыре варианта). Темно-синий цвет означает, что обе когорты в среднем покупают; красный — что обе продают; оранжевый — что «меньшая» когорта покупает, а «бóльшая» продает; светло-синий — что «меньшая» когорта продает, а «бóльшая» покупает.

Диаграмма показывает, что на сегодня накапливает BTC только когорта с меньшими балансами. За последние несколько недель была только одна синяя дневная точка данных (когда обе когорты покупают), но и для нее количество было небольшим, так что всё равно спрос оставляет желать лучшего.

Ценовые уровни 📈

На графике ниже я показал значимые уровни с точки зрения ончейн- и технического анализа. Участие принимают: Realized Price to Liveliness Ratio (rpl), базис себестоимости для краткосрочных (<155 дн., почему) держателей (rp_sth), 200-нед. скользящая средняя (200w_sma), базис себестоимости для долгосрочных (>155 дн.) держателей (rp_lth), базис себестоимости для монет «старше» 6 мес. (6m+), базис себестоимости для монет старше 1 года (1y+), Cumulative Value-Days Destroyed (cvdd, подробнее) и дельта-цена (delta_price, что это).

И приблизим…

Итак, на графике выше мы видим некоторое сопротивление между $20,6 тыс. и $23,5 тыс. или около того. Устойчивый прорыв выше этой отметки, в моем понимании, будет «бычьим» сигналом. В противном случае можно предположить, что в недалеком будущем мы можем протестировать какие-то из более низких линий.

Ниже вы видите тепловой график на основе данных URPD (распределение реализованной цены UTXO) с поправкой на пользователей. Чем темнее цвет, тем больший % предложения биткойна, в последний раз перемещался ончейн в соответствующем ценовом диапазоне (которые разделены с шагом в 1% от рекордного максимума).

Диаграмма выше говорит о довольно сильном распределении предложения. Кажется, что для преодоления этих уровней понадобится устойчивый спрос (которого, судя по всему, пока не наблюдается ончейн).

Ниже моя попытка технического анализа для всех интересующихся.

На ценовом графике видно, что примерно на уровне пика прошлого цикла (у текущих значений) формируется потенциальное двойное дно. Вопрос для всех заключается в том, выдержит ли эта поддержка. С учетом макрообстановки и всех приведенных выше данных, лично я думаю, что нет. Я вполне допускаю некоторый отскок, может быть, до $25 тыс. или около того. Если рынок прорвет это сопротивление, вероятно, мы увидим дальнейший рост, но если нет, я ожидаю движения к новым минимумам. Но это просто предположения ¯_(ツ)_/¯ и я всегда готов к тому, что рынок их опровергнет.

Прочие интересные графики 🧐

В этом разделе я делюсь с вами дополнительными графиками, которые, на мой взгляд, представляют интерес / заслуживают внимания. Некоторые из них могут быть уже включены в описанную выше метрику долгосрочного риска. И как и всегда, это лишь отдельные графики, которые следует рассматривать в контексте состояния сети, макроэкономических факторов и т.д.

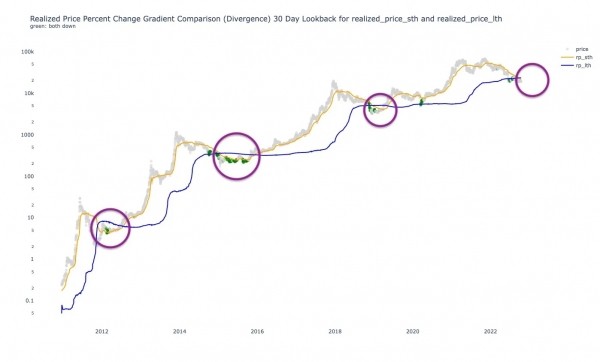

Ниже показаны кривые реализованной цены для долгосрочных (>155 дн.) и краткосрочных (<155 дн.) держателей (почему 155, кстати).

И приблизим…

Это пересечение! Вы это видите?! Кривые пересеклись! Теперь мы официально вошли в зону сигнала на покупку (в этой конкретной метрике). Опять же, это лишь одна из многих метрик, но мне частенько доводилось встречать людей, бубнивших с умным видом что-то вроде «Не могу дождаться нормального сигнала на покупку, когда реализованная цена для краткосрочных владельцев окажется ниже, чем для долгосрочных». Ну вот оно: сигнал на покупку и статистически разумное окно возможностей в придачу. Вы еще здесь, парни? Потому что ведь именно этого вы вроде бы и ждали ¯_(ツ)_/¯.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

На основе источника

Источник: bitnovosti.com