Риск денежно-кредитного режима

Просадки фондового рынка

Когда центральные банки закачивают триллионы долларов в финансовую систему, легко почувствовать себя инвестиционным гением. Ведь на растущем рынке стратегия инвестирования крайне проста. Но с ростом инфляции мы можем увидеть, что Федеральная резервная система в какой-то момент попытается сократить программу поддержки экономики через покупку ценных бумаг. Какие риски возникают при этом для инвесторов?

Вспомните март 2020 года. COVID поражает США, и фондовый рынок, который до того полностью игнорировал распространение болезни, реагирует большой коррекцией.

S&P500 падает на 35%.

Но эта коррекция не ограничилась только фондовым рынком. Причина проста:

В условиях кризиса ликвидности всё в конечном итоге становится взаимосвязанным.

Корреляция BTC, SP500 и золота

Очевидно, что Федеральной резервной системе не нравится, когда фондовый рынок падает. С их точки зрения, фондовый рынок — это экономика.

Однако у них есть простой способ исправить это: просто напечатать деньги, купить на них активы и накачать рынок ликвидностью.

Баланс ФРС 2008 в сравнении с 2020

Всего за несколько недель прошлого года на баланс ФРС было добавлено активов почти на 3 триллиона долларов. Сейчас эта цифра выросла до 4 триллионов долларов и продолжает расти. По масштабу это больше, чем за все предыдущие 12 лет, последовавших за финансовым кризисом 2008 года.

В условиях, когда финансовые рынки тонут в ликвидности, фондовый рынок регулярно бьёт новые рекорды. Для справки, SP500 за это время вырос на 34% по сравнению с вершиной, установленной ДО коррекции в марте 2020 года.

Но, как мы только что сказали, этот бычий рынок подпитывается печатанием денег, а это означает, что один из основных рисков для него — сокращение программы количественного смягчения. И кто знает, не возникнет ли у нас ещё один кризис ликвидности, который в результате обрушит биткойн.

Можем ли мы количественно оценить этот риск?

Что ж, попробуем.

Существует два типа денежно-кредитных условий:

- расширение, т. е. ФРС расширяет свой баланс;

- сокращение, т. е. ФРС сокращает размер своего баланса.

Чтобы сравнить эти два режима, под расширением мы будем иметь в виду рост баланса ФРС в среднем за предыдущие 4 недели, а под сокращением — наоборот, сокращение баланса в среднем за предыдущие 4 недели.

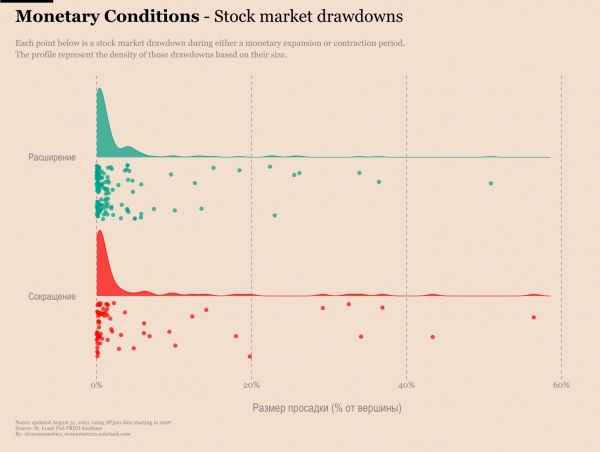

Теперь, что нас интересует, — это эпизоды снижения фондового рынка. Посмотрим, как выглядит ситуация на рынке в зависимости от денежно-кредитного режима.

Мы будем использовать SP500 в качестве мерила фондового рынка, и сосредоточимся на периоде с января 2007 года.

Для начала распределим эпизоды просадки рынка по размеру.

Посмотрите на график.

Каждая точка — это просадка. По горизонтальной оси отображается размер просадки, который представляет собой падение в процентах от исторического максимума до минимума. Зелёным цветом показаны просадки, которые произошли во время фазы расширения баланса ФРС, красным — те, что произошли во время фазы его сокращения.

Просадки фондового рынка

На первый взгляд между двумя режимами нет большой разницы. И там, и там наблюдались просадки всех размеров. В обоих случаях основная масса просадок концентрируется ниже отметки 5%.

А что если добавить на график продолжительность каждой просадки?

На диаграмме ниже размер просадки отражён по вертикальной оси (в обратном порядке), а продолжительность — по горизонтальной.

Просадки фондового рынка

Итак, если посмотреть на верхний левый квадрант (меньшая продолжительность и меньшая амплитуда), большой разницы между двумя режимами нет.

Но если перейти к более длительной продолжительности, красные точки начнут превалировать. Думаю, это довольно интуитивно понятно. Ведь когда ФРС не добавляет ликвидности, для выхода из просадки требуется больше времени.

Теперь для количественной оценки рисков изменения денежно-кредитного режима нужно задать следующий вопрос:

Насколько вероятно, что последует коррекция, когда ФРС сокращает свой баланс?

С 2007 года мы чаще находимся в режиме расширения баланса ФРС, чем в режиме его сокращения. Итак нужно количественно оценить: отношение количества торговых дней, проведённых в каждом режиме, и насколько статистически чаще происходит коррекция в течение режима сокращения?

Вот что получается:

Просадки фондового рынка

Если учитывать все размеры коррекций, то во время фазы сокращения обвалы происходят на 30% реже, чем во время фазы расширения.

На самом деле это имеет смысл, потому как более серьёзные коррекции, как правило, происходят чаще во время сокращений:

- просадки больше 5% случаются на 30% чаще,

- просадки больше 10% случаются на 60% чаще,

- просадки больше 20% случаются на 40% чаще.

Так что когда ФРС не наполняет рынок ликвидностью, возрастают шансы получить более существенные коррекции.

Если считать, что коррекции с амплитудой более 10% с большой долей вероятности повлияют и на другие рынки, тогда риск негативного влияния на курс биткойна в случае сокращения баланса ФРС возрастает на 60%.

Здесь стоит оговориться, что мы пока довольно далеки от сокращения программы ФРС, и как известно, Джей Пауэлл достаточно расплывчат в своих заявлениях, чтобы можно было предположить, что этого может не произойти и вовсе никогда.

Однако стоит иметь в виду все риски.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com