Разумный биткойн-майнер, часть 1

фыв

Оценка стоимости хеш-мощности — одна из самых старых и загадочных тем в мире майнинга. Экономическим и теоретико-игровым аспектам алгоритмов proof-of-work были посвящены несколько научных работ и отраслевых исследований, но большинство из них упрощают ситуацию либо исходят из нереалистичных предположений о том, как на самом деле функционирует рынок хеш-мощности.

В этой статье я постараюсь показать, что управление хеширующей мощностью сродни управлению инвестиционным портфелем, а также расскажу о проблемах с отражением значимых аспектов портфеля при оценке стоимости хеш-мощности. Мы рассмотрим, как работает популярный механизм оценки и недостатки современной эвристики. Также я параметризую хеш-мощностной портфель и покажу, как меняется финансовый результат, при проверке широкого спектра предположений. В завершение я выскажусь о важности стандартизированной и корректной системы оценки стоимости хеш-мощности и о том, что это не просто теоретическое упражнение, но основополагающий шаг в разработке надлежащей практики управления рисками для индустрии хеш-мощности.

«Вы будете намного лучше контролировать ситуацию, если осознаете, насколько вы ее не контролируете»,

— Бенджамин Грэм, Разумный инвестор.

Справедливая стоимость хеширующей мощности

Зачем заниматься майнингом, если можно просто приобрести монеты на открытом рынке?

Это самая распространенная реакция, когда кто-то впервые слышит о майнинге. Не секрет, что именно огромная финансовая выгода подстегнула первоначальный интерес к майнингу и ускорила формирование вокруг него многомиллиардной индустрии. Успешный майнер может производить биткойны по цене ниже спотовой, и, соответственно, имеет возможность выстраивать позицию с большим дисконтом по сравнению с покупкой на открытом рынке.

Однако низкая себестоимость добычи ни в коем случае не является постоянным условием. С годами конкуренция накалялась, и рыночный цикл становился слишком неясным, чтобы его можно было предсказать. «Дисконт», которым так избалованы майнеры, в любой момент может обернуться тяжелыми потерями. Является ли майнинг по-прежнему более выгодным способом получения цифровых монет, чем их покупка на открытом рынке? Учитывая количество задействованных переменных, бесполезно пытаться сделать вневременное обобщение на этот счет. Тем не менее мы можем разбить рыночный цикл на несколько архетипических фаз и попытаться оценить прибыльность наиболее распространенных стратегий майнинга и торговли в каждой из них.

Начнем с 2018 года, крайне неудачного для большинства майнеров. В предыдущей статье я охарактеризовал первые три его квартала как фазу «избавления от запасов [оборудования]» в майнинговом цикле, когда цена монеты падает, в то время как хеш-мощность сети продолжает расти.

Гипотетически, приобретя в начале года 10 петахеш/сек. хешрейта в форме Antminer S9, майнер потратил бы в общей сложности $1,85 млн на 690 единиц оборудования, учитывая, что тогда эти машины продавались по 2675 $/шт. Если предположить, что машины обесценивались линейно на протяжении 24 месяцев, а общая стоимость электроэнергии для майнера составляла 0,0507 $/кВт-ч (средняя ставка по отрасли в Китае, любезно предоставленная GMR), то можно проверить прибыльность трех популярных стратегий:

Теперь давайте сравним прибыльность этих стратегий майнера с покупкой монет на открытом рынке. Рассмотрим две простые стратегии покупки:

В течение того года суточная себестоимость производства одной монеты ($3709,01 затрат, деленные на количество добытых за сутки монет) превысила их рыночную цену примерно в июле и продолжала расти во второй половине года, делая майнинг убыточным в течение длительного времени. Как видно из результата, после года медвежьего рынка стратегия ежедневной продажи привела к наименьшим финансовым потерям, а стратегия лонга по BTC — к наибольшим.

Это потому, что стратегия ежедневной продажи единственная не имеет нереализованных прибыли и убытков. Остальные стратегии в той или иной степени подразумевают постоянное наличие длинной позиции по активу. Во время фазы избавления от запасов [оборудования], когда прибыльность майнинга постоянно снижается, нереализованная позиция, скорее всего, приведет к убытку на конец периода оценки.

На практике разумные майнеры просто отключили бы оборудование, если бы майнинг приносил убыток в течение настолько длительного времени. Если бы майнер прекратил работу в конце июля, его потери были бы намного меньше. Если бы он к тому же придерживался стратегии ежедневной продажи, то даже получил бы прибыль:

Стратегии умеренная и лонг по BTC при этом остались бы убыточными, хоть и в меньшей степени, чем покупка монет на открытом рынке. Потери здесь связаны главным образом с капитальными затратами на оборудование. Майнер купил его за $1,84 млн, но перепродать смог только за $738 тыс. (без учета проскальзывания при транзакциях, расходов на транспортировку и налогов). Прибыль от добытых биткойнов не компенсировала обесценивания оборудования.

В обоих этих примерах стратегия ежедневной продажи представляется наиболее безопасной. Но что происходит в противоположной фазе рыночного цикла, когда доходы от майнинга постоянно растут?

После фазы вытряхивания с рынка в конце 2018, первая половина 2019 года оказалась для майнеров довольно удачной. Проведя тот же анализ для периода с 01.01.2019 по 30.06.2019, мы видим, что стратегия ежедневной продажи, самая защитная из исследуемых, оказалась бы наименее прибыльной, тогда как агрессивные стратегии лонга по BTC и предварительной покупки принесли бы на 50% больше прибыли.

*Жизненный цикл оборудования скорректирован до 12 месяцев в начале 2019 года.

Легко определить наиболее выигрышную стратегию задним числом. Для применения агрессивных стратегий, когда рынок в целом находится в депрессивном состоянии, требуется убежденность и глубокое понимание макроэкономических условий. В особенности это относится к стратегии предварительной покупки, подразумевающей разовое размещение всего капитала в первый же день.

Середина 2019 года стала также переходным периодом, когда на рынке появились машины нового поколения. Обычно майнеры продают старое оборудование, чтобы заменить его более эффективными моделями. В этом примере майнеры на самом деле могли продать старые машины даже дороже прежней цены покупки благодаря бушующему ценовому ралли.

Гипотетически, если майнер продал все 690 единиц Antminer и использовал вырученные $271 тыс. для покупки Whatsminer M20 на вторую половину года, то результат мог быть таким:

А так могли бы выглядеть результаты за весь 2019 год:

В то время как если бы майнер не менял оборудование и продолжал до конца года работать на Antminer S9, результаты были бы намного скромнее:

На практике майнеры обычно не привязываются к одному определенному алгоритму работы на весь период. Они обладают достаточной гибкостью, чтобы менять стратегию всякий раз, когда считают, что рыночный тренд изменился. Кроме того, они могут дополнять майнинг торговыми стратегиями и/или брать монеты в заем для повышения доходности оборудования. Например, майнер может продавать монеты и фиксировать прибыль от майнинга в те дни, она превышает себестоимость производства, и покупать монеты на открытом рынке в дни, когда она ниже себестоимости производства. Выбор правильной комбинации стратегий на разных этапах майнингового цикла оказывает значительное влияние на финансовый результат. Цель этого упражнения состоит не в том, чтобы сформулировать обобщенную выигрышную стратегию или доказать, что майнинг строго более выгоден, чем покупка монет на открытом рынке, но в том, чтобы показать, что управление майнингом по сути сродни управлению инвестиционным портфелем.

Здесь представлены простейшие и самые распространенные майнинговые стратегии. Ленивый майнер, использующий одну простую стратегию на протяжении всего рыночного цикла, будет извлекать из хеш-мощности иное количество ценности, нежели тот, что варьирует стратегии в зависимости от фазы рынка. Стратегий управления хеш-мощностью есть бесчисленное множество, но производитель будет взимать за оборудование одинаковую цену вне зависимости от применяемых покупателем стратегий. Хоть цена и является реализованной точкой данных, ценность здесь зависит от пользователя. В идеале цена машин должна была бы представлять собой среднее распределение ценности при всех возможных стратегиях, но это невозможно. Так как же индустрия хеш-мощности оценивает майнинговое оборудование? Что именно представляет собой цена хеш-мощности? И что еще более важно, как майнерам следует оценивать стоимость хеш-мощности, чтобы она лучше всего соответствовала именно их исходным данным и обстоятельствам?

Эвристика оценки стоимости хеш-мощности

На сегодняшнем рынке в оценке стоимости хеш-мощности доминируют производители оборудования, такие как Bitmain, MicroBT и Canaan. Они единственные поставщики нового оборудования и обладают полным контролем над первоначальным выпуском машин, которые производят хеширующую мощность. Первым приоритетом производителей является покрытие всех своих расходов, что в меньшей степени связано с рынком криптовалют и в большей — с управлением цепочкой поставок. Отпускная цена их продукции может быть скорректирована в соответствии с рыночным спросом, при условии, что она гарантирует определенную прибыль по сравнению со стоимостью производства. Иногда производители могут искусственно занижать цену, чтобы превзойти по продажам конкурентов. Короче говоря, цены производителей не отражают теоретическую справедливую стоимость хеширующей мощности, На них непосредственно влияют бизнес-решения, отражающие скорее состояние дел внутри выпускающей компании.

В первой части «Алхимии хеш-мощности» я уже говорил о том, что самой популярной метрикой для оценки стоимости хеш-мощности является количество дней до безубыточности (далее ДДБ). Она показывает, сколько дней требуется для того, чтобы единица оборудования окупилась с учетом текущей цены актива, сложности, комиссий и всех операционных расходов. У каждого майнера значение ДДБ для одной и той же машины будет своим из-за различий в исходных условиях и производственных процессах. Майнеры рассчитывают ДДБ, основываясь на собственных общих затратах на кВт-ч и мощности. Производители не могут учитывать все затраты майнеров, поэтому отправной точкой для рассчитываемого ими числа ДДБ всегда являются среднерыночные общие затраты. Это всегда очень приблизительная оценка, поскольку собрать необходимые данные чрезвычайно сложно, а условия постоянно меняются. Майнеры с разной мощностью и структурой издержек приходят и уходят. Производители выполняют это упражнение исходя из своих лучших предположений относительно общих затрат майнеров и устанавливают цену оборудования на основе разумного диапазона дней до безубыточности.

Но каковы значения средних затрат по отрасли, которые они используют в качестве входных данных? Мы можем попробовать реконструировать их с помощью исторических данных о ценах на оборудование.

Используя метод дисконтирования денежных потоков, мы можем протестировать исторические цены на оборудование, чтобы найти исходные допущения, использованные производителями при оценке выпускаемых машин. Например, розничная цена Antminer S9 в январе 2018 года составляла 2675 долларов.

Предположив, что жизненный цикл Antminer S9 составляет 24 месяца, мы можем рассчитать историческую прибыльность одной машины:

Затем мы реконструируем общие затраты таким образом, чтобы сумма всех приведенных значений свободного денежного потока за каждый день равнялась цене покупки. Если предположить, что средневзвешенная стоимость капитала (WACC) в годовом исчислении составляет 12,5%, мы получаем:

Чтобы получить ежедневные расходы в размере $1,57, общая стоимость электроэнергии для S9 должна составлять $1,57 / 24 / 1,365 = 0,048 $/кВт-ч. То есть чтобы такая машина, приобретенная по этой цене, окупилась, общие затраты майнера не должны были превышать 0,048 $/кВт-ч. Результат выше рассчитан для стратегии ежедневной продажи (№3). Повторив этот анализ для других стратегий, мы получаем, что для окупаемости машины при умеренной стратегии общие затраты не должны были превышать 0,017 $/кВт-ч, а при стратегии лонг по BTC — 0,01 $/кВт-ч. То есть на практике фактический «порог безубыточности» для общих затрат майнеров находился в диапазоне 0,01–0,048 $/кВт-ч.

Это значительно ниже, чем ставка, доступная большинству майнеров в начале 2018 года. Интуитивно в этом есть смысл. В то время цена BTC только достигла исторического максимума, сложность сети только начала ее догонять и S9 была лучшей машиной для майнинга из доступных на рынке. Окончательным определяющим фактором цены по-прежнему остается отношение спроса и предложения.

Применяя тот же метод к ценам машин в другие моменты времени, можно составить приведенную ниже таблицу со значениями «порога безубыточности» для общих затрат на майнинг. Здесь общие затраты представляют собой среднее значение для всех трех стратегий:

С другой стороны, если бы средние по отрасли общие затраты на кВт-ч составляли $0,0507, то какой была бы справедливая стоимость машин на тот момент времени? Опять же, справедливая цена здесь представляет собой среднее значение для всех трех рассматриваемых стратегий:

*Премия/дисконт относится к цене машины относительно ее справедливой стоимости

( данных: hashrateindex.com)

Обратите внимание, что в этом анализе не учитывается изменение средней ставки по отрасли или WACC, поскольку их точные значения трудно оценить.

Смысл анализа не в том, чтобы определить некую абсолютную справедливую стоимость. Как уже говорилось, справедливая стоимость для каждого майнера различается из-за различных операционных расходов и применяемых стратегий. Однако даже с предполагаемой средней по отрасли ставкой можно продемонстрировать, насколько дико неэффективным является ценообразование машин для майнинга. Во время бычьего рынка производители значительно завышали цены на оборудование, а во время медвежьего рынка были вынуждены ликвидировать его со скидкой. Это согласуется с эмпирическими данными, которые мы видим на майнинговом рынке. Во время ценовых ралли стоимость майнингового оборудования иногда растет даже быстрее, чем цена монеты. Такое поведение расходится с фундаментальными принципами, согласно которым цены на машины должны расти медленнее, учитывая ожидания относительно будущего увеличения сложности сети. В конце концов цены на оборудование определяются спросом и предложением, а рынок хеш-мощности чрезвычайно неликвиден.

При тестировании исторических цен на оборудование мы видим, что эвристика ценообразования, основанная на количестве дней до безубыточности, не может в достаточной мере учитывать волатильность прибыльности майнинга. Чтобы оценить справедливую стоимость машин сегодня, необходимо смоделировать прибыльность майнинга на некоторую перспективу с помощью инструментов или систем оценки, способных адекватно отразить дикие колебания результатов.

Более продвинутый подход заключается в том, чтобы рассматривать хеш-мощность как форму колл-опциона. Принцип такого подхода начинается с рассмотрения доходности майнингового оборудования в качестве базового актива. Есть три составляющих доходности майнинга: цена, сложность и комиссии. Колл-опцион на цену биткойна — это уже довольно непросто, но производный инструмент, который включает в себя эти три элемента, гораздо сложнее. Описать теорию Блэка – Шоулза применительно к опционам на несколько базовых активов в теории несложно: дополнительные соображения включают в себя коррелирующие случайные блуждания и соответствующую многофакторную версию леммы Ито. Однако установление корреляционной матрицы между этими тремя переменными — задача непростая.

Как уже говорилось в предыдущих статьях этой серии, цена и хеш-мощность обладают взаимной корреляцией с варьирующимся временным лагом. Из-за задержки реакции, при изучении взаимосвязи между хеш-мощностью и ценой на коротком временном отрезке корреляция представляется минимальной. Поэтому возникает соблазн просто смоделировать пути хешрейта как процесс, совершенно не зависящий от цены. Однако в финансовом отношении хеш-мощность является производным от Биткойна, и на достаточно длительном временном отрезке эти два временных ряда обладают положительной корреляцией. С другой стороны, динамику комиссий за транзакции смоделировать еще сложнее. Хотя интуитивно на каком-то уровне комиссии за транзакции связаны с ценой монеты и хешрейтом сети (обратно пропорционально), в основном они обусловлены уровнем ончейн-активности, которая является экзогенным фактором. Вот почему корреляционная матрица здесь не даст значимых результатов.

Всего собрано комиссий за транзакции (фиолетовая кривая), цена BTC (черная кривая) и средний хешрейт Биткойна (зеленая кривая)

(: Glassnode)

Но после того как были сделаны предположения о распределении базовых активов, оценка стоимости хеш-мощности в период N становится эквивалентна оценке стоимости серии европейских колл-опционов с нулевым страйком и с подневным истечением. Иными словами, пока майнинговое оборудование подключено к сети, хеш-мощность представляет собой контракт, который исполняется ежедневно, преобразуясь в базовый актив, который является доходом от майнинга. Стоимость контракта — это амортизация оборудования плюс операционные расходы. Опционная премия всего пакета теоретически должна равняться цене машины плюс приведенная стоимость всех операционных расходов, понесенных в течение периода N.

Где:

- V — это справедливая стоимость машины;

- Ci — стоимость колл-опциона на доход от майнинга, со сроком погашения в день i;

- T — ежедневные операционные расходы.

Такой подход обладает критическим недостатком. В этой формуле контракты на день i и на день i-1 оцениваются независимо. На самом деле выплата в день i-1 должна установить начальное условие для контракта, истекающего на следующий день. Любой подход к оценке стоимости хеш-мощности, основанный на оценке опционов и просто суммирующий все значения за некий период, столкнется с этой проблемой зависимости от пути. Каждое значение будет являться независимой оценкой.

Оценка стоимости с помощью численных методов

Зависимость от пути не является проблемой при использовании численных методов. Вместо того чтобы оценивать каждый день через 10 000 испытаний, мы используем одни и те же 10 000 испытаний во всех из них. Метод Монте-Карло полезен при моделировании сложной динамики путем генерации случайных чисел. Ожидаемый выигрыш в нейтральном к риску мире рассчитывается с использованием процедуры выборки. Затем полученный результат дисконтируется по безрисковой процентной ставке. С помощью методов Монте-Карло мы можем смоделировать рентабельность майнинговых машин последнего поколения на ближайшие два года и сравнить их справедливую стоимость с сегодняшними рыночными ценами.

В качестве первого шага нам понадобится сделать некоторые предположения о траектории движения цены. Многочисленные исследования (англ., PDF) утверждают, что диффузионные скачки наилучшим образом подходят для описания ценового распределения биткойна. Мы используем модель диффузионных скачков (англ., PDF) для симулирования 10 000 вероятных движений цены в течение следующих двух лет. В стохастической симуляции каждое движение представляет собой отдельный путь.

Модель диффузионных скачков состоит из двух основных частей: диффузии (геометрическое броуновское движение) и скачков (обычно распределение Пуассона). Для простоты моделирования мы предполагаем, что существует некоторая пороговая вероятность скачков. Когда происходят скачки, магнитуда соответствует нормальному распределению.

При калибровке на основе исторических данных о ценах мы используем следующие параметры модели:

- постоянное смещение: 10%;

- стандартное отклонение смещения: 2,50%;

- вероятность скачка: 5,00%;

- среднее значение скачка: 0,10%;

- стандартное отклонение скачка: 5,00%.

Образец 100 путей для первого года

В дополнение к цене монеты, нужно спроецировать также хеш-мощность сети и рассчитать доход от майнинга. Моделировать хеш-мощность сложнее, чем траекторию цены, потому что не все единицы хеш-мощности одинаковы. Хотя каждый майнер в сети вычисляет хеши для одного и того же алгоритма, количество потребляемой мощности варьируется в зависимости от машины. Упрощенная модель текущего сетевого хешрейта абстрагируется от наличия нескольких классов эффективности оборудования, каждый из которых с развитием рынка ведет себя по-разному. Стратификация нашей модели по классу эффективности показывает состав машин на рынке майнинга и, следовательно, позволяет примерно предугадать, как они будут вести себя с течением времени.

В отличие от ценовых данных, собрать в необходимом объеме достоверную информацию о майнинге чрезвычайно сложно. Единственный способ приблизиться к этому — опросить как можно больше майнеров, дистрибьюторов и производителей. Дэвид из General Mining Research провел опрос основных производителей и дистрибьюторов в Китае и пришел к следующей оценке состава рынка по состоянию на 01.11.2020:

(: собственные данные, предоставленные GMR)

Этот снимок состояния лег в основу начального состояния проекционной модели. Используя расчетную среднюю по отрасли общую стоимость электроэнергии, мы можем рассчитать порог безубыточности для каждого уровня и примерно понять, сколько машин, скорее всего, отпадет, если цена опустится ниже порога безубыточности. Взяв в качестве расчетной общей ставки 0,0507 $/кВт-ч, мы можем наметить четыре возможных сценария, основанных на различных ценовых уровнях:

(: собственные данные, предоставленные GMR)

Стоит подчеркнуть, что это обеспечивает только базовое представление о проекции хешрейта. При резком росте цены к сети могут подключаться старые малоэкономичные машины, доступные на вторичном рынке, и производители тоже могут ускорить производство новых моделей.

Основываясь на приведенных выше сценариях, мы можем вывести для описания связи между ценой монеты и хеш-мощностью сети линейную функцию y=4544x + 6e07. Для простоты предположим, что в течение следующих шести месяцев рост хешрейта следует функции 14-дневной средней цены биткойна со сроком смещения dW. В качестве параметров срока смещения мы установили среднее значение 2,5% и стандартное отклонение 5%. Кроме того, основываясь на нашей оценке продаж производителей, мы предполагаем, что хешрейт в следующие шесть месяцев будет расти со скоростью 200 петахеш/сек. Аппаратную задержку мы имитируем, включив в расчет постоянную 20-дневную задержку реакции. Это значит, что хешрейт реагирует только на ценовые движения, произошедшие по меньшей мере 20 дней назад. Вот так выглядит полная функция:

Образцы траекторий выглядят следующим образом:

В действительности отношения между хеш-мощностью и ценой запутаны и сложны. Использовать для их описания линейную функцию — это как проецировать хаотическую систему на низкоразмерное подпространство. Есть много вариантов, как эта функция может сломаться. Это та же самая проблема, о которой я говорил в отношении методов корреляционной матрицы и оценки опционов. Однако эта конструкция позволяет нам удобным образом включить в расчеты время запаздывания и, следовательно, является существенным улучшением по сравнению с предположением о том, что хеш-мощность и цена представляют собой два совершенно независимых распределения. Это облегчает управление проекцией.

Для дальнейшего уточнения наших оценок мы можем применить анализ Монте-Карло с использованием цепей Маркова. В отличие от простого метода Монте-Карло, извлекающего независимые выборки из распределения, Монте-Карло с марковскими цепями извлекает выборки таким образом, что каждая из них зависит от существующей выборки. Это лучше подходит для решения многомерных задач, чем моделирование обычным методом Монте-Карло. Точное построение алгоритма выходит за рамки этой статьи.

Получив проекции цены и прогноз хешрейта на следующие два года, можно рассчитать прибыльность майнинга так же, как мы проводили бэктесты исторических цен на хеш-мощность. По сравнению с двумя годами ранее, когда кредитование под залог криптовалют было редким явлением, сегодня этот рынок вырос в крупную отрасль. Кредиты под залоговое обеспечение — одна из самых распространенных услуг, на которую часто полагаются майнеры. Оценивая средневзвешенную стоимость капитала (WACC) на сегодняшний день, можно предположить, что ставка должна была стать заметно лучше. Мы можем снизить ее до 10% с 12,5% в анализе от 2018 года.

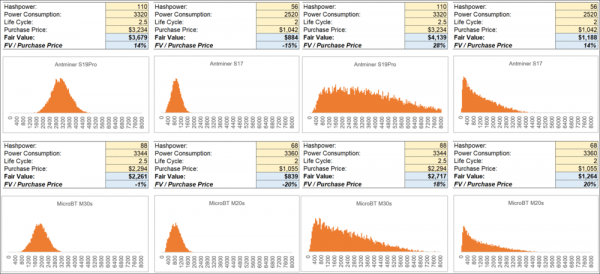

На основе общих затрат на электроэнергию в размере 0,0507 $/кВт-ч, и ставки дисконтирования 10% можно получить распределение справедливой стоимости. Конечный результат — это среднее значение всех 10 000 испытаний. Кроме того, мы предполагаем, что через два года Antminer S19 Pro и Whatsminer M30s еще сохранят 20% остаточной стоимости.

Излишне говорить, что это не должно восприниматься как окончательный вердикт в отношении того, завышены или занижены цены на оборудование. Среднее и стандартное отклонения в распределении цен, функция между хеш-мощностью и ценой, время задержки, общие затраты, ставка дисконтирования и остаточная стоимость — все эти факторы могут существенно повлиять на результат этой оценки. Например, моделирование с общими затратами 0,07 $/кВт-ч и 0,03 $/кВт-ч даст следующие результаты:

Можно видеть, что при высоких общих затратах (слева) цены на более эффективные машины (Antminer S19 и Whatsminer M30s) находятся ближе к их справедливой стоимости, чем цены на машины более низкого уровня. При низких общих затратах (справа) цены на менее эффективные машины (Antminer S17 и Whatsminer M20s) становятся выгоднее. Это показывает, что при условии достаточно конкурентоспособных общих затрат, майнер может извлекать выгоду и из использования менее эффективных машин.

В нашей модели мы предусмотрели выключатель, который отключает оборудование от сети, если доходность майнинга остается ниже уровня расходов в течение 14 дней подряд. В реальном мире майнеры нечасто включают и отключают машины исходя из краткосрочной доходности. В большинстве случаев у них заключены соглашения с хостом датацентра о минимальном потреблении электроэнергии в месяц. Даже после того, как прибыльность падает ниже нуля, большинство майнеров склонны дождаться подтверждения нисходящего тренда, прежде чем предпринимать какие-либо действия. Из-за трудоемкости работы датацентра и неликвидности рынка машин, майнеры вынуждены ориентироваться на более долгосрочные тренды, а не на краткосрочные движения цены. В последние годы рост числа поставщиков услуг на рынке залогового кредитования также укрепил способность майнеров переносить неблагоприятные времена. Вместо того чтобы продавать большое количество монет, у майнеров есть возможность предоставить в залог принадлежащие им монеты или оборудование, чтобы получить заем в фиате для оплаты расходов. Тем не менее, это теоретическая нижняя граница убытков от майнинга. Майнеры не могут потерять больше, чем капитальные затраты плюс совокупные операционные расходы.

Как и в случае с колл-опционами, чем более волатильным является базовый индекс, тем выше теоретическая стоимость инструмента. Можно увидеть, как меняются результаты при изменении параметров модели диффузионных скачков. Когда волатильность подавляется, теоретическая ценность машин резко снижается. При высокой волатильности теоретическая ценность быстро возрастает:

*Исходя из общих затрат в размере 0.0507 $/кВт-ч

Этот анализ основан на стратегии ежедневной продажи (№3). Как и при ретроспективном тестировании, справедливая стоимость, которая может быть «разблокирована» путем производства хеш-мощности, находится где-то в диапазоне справедливой стоимости для стратегий 1, 2 и 3. Учитывая, что модель Монте-Карло симулирует 10 000 путей, каждый из которых имеет совершенно разные пути, одной стратегии должно быть достаточно, чтобы охватить все типы рыночных фаз.

Будущее без награды за блок

Еще одна переменная, оказывающая значительное влияние на прибыльность майнинга — это комиссии. Если предположить, что размер комиссий будет расти линейно на 5% и 10% в год, то справедливая стоимость машин заметно возрастет:

*Исходя из общих затрат в размере 0.0507 $/кВт-ч

На самом деле тренд размера комиссий гораздо более спорадичен, и его связь с другими эндогенными переменными менее очевидна. Моделирование тренда размера комиссий требует совершенно отдельного распределения. Кроме того, существует множество способов повысить точность модели:

Майрон Шоулз сказал: «Все модели имеют недостатки. Но это не значит, что их нельзя использовать в качестве инструментов для принятия решений».

Как и модель Блэка – Шоулза, имитационная модель — это механизм, который, пытаясь отразить реальный мир в кратком описании, упрощает его замысловатые взаимосвязи и хитросплетения. Такая редукция делает модель пригодной для использования, но одновременно ограничивает ее полезность. И в этом смысле важно понимать, в чем именно заключаются ее ограничения, и что модели в целом представляют только вероятности, а не достоверное знание.

Тем не менее модель может служить отправной точкой для пользователей, которые уже сформировали свое представление о рынке. Как и любые прогностические модели, модели имитационные хороши лишь настолько, насколько хороши предположения, сделанные пользователем. Инструменты моделирования используются, чтобы сегодня превратить эти мнения о будущем в цену чего-то, что будет подвержено этой версии будущего.

Почему это важно? Какой смысл развивать теорию ценообразования активов на рынке, который явно управляется спросом и предложением?

Оценка стоимости — это больше чем просто теоретическое упражнение. В случае Биткойна, когда майнинг станет полностью зависимым от комиссий, конкуренция будет приносить очень незначительное преимущество и в расчете доходности майнинга не будет ни одного предсказуемого элемента, как мы можем гарантировать, что майнеры продолжат производить хеш-мощность? Ответ заключается в поддержании стабильности постоянных инвестиций в майнинговое оборудование для увеличения бюджета безопасности сети. Это очень важно, потому что без достаточной хеш-мощности вся система становится уязвимой к атакам, что делает гарантии расчета, обеспечиваемые Биткойном, бесполезными. Точная система оценки — это первый шаг в проверке широкого диапазона предположений, вариантов поведения рынка и соответствующего планирования. Оценка стоимости майнинга — основа надлежащего управления рисками для майнинговых организаций, которые уже становятся системно значимыми и «слишком большими, чтобы позволить им рухнуть».

Источник: bitnovosti.com