Показатели на середину года

Показатель S&P 500 за первую половину года

От ускоренного аварийного восстановления в 2020 году до худшего начала года в 2022. Ситуация быстро обострилась. 2020 год был годом самого быстрого восстановления после обвала более чем на 35% за всю историю наблюдений. 2021 год был годом неумолимого бычьего рынка, подпитываемого печатью денег. 2022 год до сих пор был просто худшим… Итак, ждёт ли нас разворот?

Дата — 1 января 2022 года. Вы просыпаетесь без экономических данных и без информации о макроэкономической ситуации. Кто-то приставляет пистолет к вашей голове и просит сказать, каковы шансы того, что фондовый рынок упадёт на 20% или более в течение первой половины года. Каково ваше предположение?

Есть идеи? Что ж, если вы когда-нибудь попадёте в такую ситуацию, просто вспомните сегодняшнюю статью, поскольку мы посчитали всё за вас.

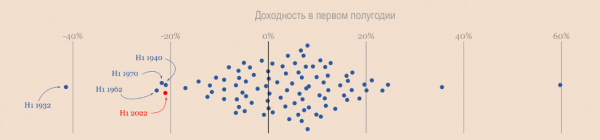

Возьмём S&P 500 за последние 100 лет или около того. Можно найти в общей сложности пять случаев, когда доходность первого полугодия составляет –20% или ниже. Всего пять. Это означает, что есть примерно 5%-ная вероятность увидеть такие ужасные показатели в любой заданный год.

Излишне говорить, что мы находимся на территории исключения из правил.

Взгляните сами. На приведённом ниже графике каждая точка представляет доходность за первое полугодие в заданном году. Первое полугодие 2022 выделено красным цветом.

S&P 500 в первой половине года

В последний раз всё было настолько плохо в 1970-х годах.

А что ещё происходило в 70-е годы? Высокая инфляция!

Совпадение? Не думаю.

Высокая инфляция вредна для бизнеса. Если он не перекладывает 100% увеличения затрат на сырьё на своих клиентов, более дорогие товары означают для него более низкую маржу.

В то же время бизнесу, возможно, также придётся увеличить заработную плату своих сотрудников, поскольку стоимость жизни растёт.

И не забывайте, что по мере того, как все дорожает, стоимость долга тоже растёт. Это означает, что у компаний меньше вариантов финансирования.

Поэтому, если подумать об этом с этой точки зрения, неудивительно, что фондовый рынок отражает экономическую реальность большинства предприятий в такие периоды.

При нормальных обстоятельствах негативные результаты фондового рынка не должны быть проблемой. Подавляющее большинство долгосрочных инвестиций осуществляется с использованием той или иной формы сочетания портфелей 60/40: 60% акций, 40% облигаций.

Ожидается, что по мере падения фондового рынка облигации будут расти, даже если это не защитит вас идеально. По крайней мере, вы не потеряете все свои деньги.

По крайней мере, такова теория. На практике на этот раз всё по-другому. Поскольку фондовый рынок получил четвёртое худшее начало года за последние сто лет, на рынке облигаций дела обстоят ещё хуже.

Доходность облигаций обратно пропорциональна ценам на облигации. Поэтому, когда доходность растёт, цена облигаций падает. Если сосредоточиться на доходности 10-летних облигаций, первое полугодие 2022 года просто отсутствует на графике. Взгляните.

10-летние казначейские облигации в первой половине года

Первое полугодие 2021 года занимает второе место как худшее время для владения облигациями за последние 30 лет. Вот насколько плоха ситуация.

Иными словами, все триллионы, вложенные в классический портфель 60/40, в этом году истекают кровью.

И не похоже на то, что инвестиции в криптовалюту были бы спасением. Биткойн тоже переживает своё худшее первое полугодие в истории.

Биткойн в первой половине года

Единственный способ вырваться вперёд в этом году — занять позицию, специально предназначенную для противодействия инфляционному давлению: лонг на энергоносители и на сельскохозяйственные товары. Даже если бы вы перевели все свои деньги в золото, то всё равно остались бы на прежнем уровне (и немного снизились после учёта инфляции).

Так что, проще говоря, мы находимся в одном из тех исключений из правил. Это означает, что нужно быть осторожным при попытке угадать, что будет дальше. Исторически сложилось так, что мы работаем с довольно небольшим размером выборки.

Возможно, мы все смеёмся над словами Джея Пауэлла, сказанными на прошлой неделе: “Мы знаем, как мало мы понимаем в инфляции”. Да, оглядываясь назад, можно сказать, что инфляция была неизбежна. Мы говорим об этом уже два года. Но я, например, не слишком уверен в том, что знаю, как будут развиваться события в ближайшие несколько месяцев.

Если вы спросите меня, что я вижу через пять лет, я, конечно, скажу вам, что оптимистично смотрю на восстановление рисковых активов и ещё кое-что. Но пути к тому, чтобы попасть туда, широко открыты.

Следующим очевидным шагом, по-видимому, будет рецессия. На самом деле, если исходить из самых последних экономических данных, мы уже там находимся.

Прогноз ВВП GDPNow от ФРС Атланты пересмотрел оценку реального ВВП с едва положительного до -2,1%. Ой.

В последнее время об этом прогнозе много говорили, поэтому я решил бегло взглянуть на его предысторию. Спойлер: она нехорошая. Но это также не означает, что мы должны быть уверены в их последней оценке. Позвольте объяснить, почему.

Прогноз GDPNow основан исключительно на экономических данных. В течение данного квартала каждый раз, когда выпускается новая точка данных, они обновляют выходные данные модели до тех пор, пока не будет завершён весь квартал. На этом этапе вы можете сравнить конечный результат модели с фактическим реальным ВВП за этот квартал.

Итак, это то, что мы сделали для всех кварталов, на которые у нас есть прогноз GDPNow, то есть с 2012 года.

Взгляните. Мы нанесли на график для каждого квартала ошибку прогноза. Это разница между прогнозируемым значением и реальным ВВП. Красные точки — это завышенные оценки. Синие точки — это недооценки.

Насколько хороша модель GDPnow?

Как правило, реальный ВВП за этот период составлял порядка 0,6%. И разница между прогнозом и реальным ВВП составила более 1,5%, а это означает, что одна только ошибка обычно в 2,5 раза больше, чем значение, которое мы пытаемся спрогнозировать. Излишне говорить, что это не очень полезно.

Тем не менее, тенденция, которую вы можете наблюдать на этом графике, заключается в том, что прогноз GDPNow почти всё время переоценивает реальный ВВП. Это означает, что, как бы вы на это ни смотрели, реальный ВВП в этом квартале, скорее всего, будет отрицательным.

Чем более очевидным это становится, тем больше рынки недоверчиво относятся к позиции, занятой ФРС. Вспомните, что было сказано на последнем заседании Комитета по операциям на открытом рынке в составе ФРС. Их цель бороться с инфляцией с помощью количественного ужесточения является “безусловной”.

В рамках своей безоговорочной борьбы с инфляцией они:

- повышают ставки;

- избавляются от ценных бумаг, обеспеченных закладными, которые находятся у них на балансе;

- избавляются от своих казначейских облигаций.

Подтверждением первого пункта является повышение ставки на 75 б.п. за один раз, и это была шоковая терапия. Но, оказывается, сокращение баланса в июне было пропущено. Как бы вы ни смотрели на график ниже, вы не можете сказать, что была серьёзная попытка разгрузить активы, которые у них есть на балансе.

Что на балансе у ФРС?

Так что можно забыть о рынке облигаций, который демонстрирует некоторые признаки сомнений относительно приверженности ФРС сделать что-либо, чтобы взять инфляцию под контроль, как только мы официально вступим в рецессию.

Доходность 10-летних облигаций резко выросла в прошлом месяце.

Но сейчас она довольно быстро падает. И мы также находимся на этом этапе цикла повышения ставок (см. здесь все детали), когда, как правило, рынок облигаций начинает ожидать, что у ФРС не будет другого выбора, кроме как прекратить количественное ужесточение во время предстоящей рецессии.

10-летние казначейские облигации vs ставка ФРС

Это должно быть признаком дна рынка. Так что я понимаю, почему некоторые люди полны надежд. Может быть, это правда, что мы уже видели худшее.

Это не моё мнение. Но, по крайней мере, я могу понять рассуждения.

На данный момент я не меняю свой наиболее вероятный сценарий:

- ФРС будет контролировать инфляцию путём уничтожения спроса;

- пока мы не увидим официальную рецессию и ослабление рынка труда, они этого не достигнут;

- могут пройти месяцы, пока мы не получим чёткую тенденцию в экономических данных;

- так что, если инфляция не упадёт, держу пари, что у нас впереди месяцы страданий, прежде чем всё наладится.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com