Окно возможностей и его размеры

На медвежьем рынке, сколько времени у вас есть, чтобы воспользоваться наилучшими возможностями для покупки?

Вероятность глобальной рецессии высока. На самом деле вероятно, что мы уже в ней находимся. Однако экономика пока только замедлилась, а не остановилась более или менее полностью. Так что есть вероятность, что, когда это произойдет, финансовые рынки испытают кризис ликвидности, и распродаваться будут все активы.

И это отличная новость, если у вас еще остались наличные для покупки. Но насколько велико будет это окно возможностей?

Крипторынок в просадке уже почти год.

Это может показаться долгим сроком. Но взглянув на диаграмму выше, вы увидите, что для восстановления после просадок такого размера обычно требуется несколько лет. И скорее всего, мы даже еще не видели дна.

На сегодняшний день вы, вероятно, находитесь в одной из трех ситуаций:

Хотя я полагаю, что ничто, конечно, не мешало вам задействовать и все три опции одновременно. Но если вы из третьей категории, то главный вопрос для вас — это когда жать на зеленую кнопку.

Мы знаем, что пытаться точно определить дно не имеет смысла. Ситуация всегда может обернуться еще хуже. Так что, по-видимому, будет лучше мыслить в терминах «окна возможностей» на медвежьем рынке, где можно получить очень хорошие сделки. Но насколько велики эти окна возможностей?

Чтобы в этом разобраться, давайте обратимся к истории медвежьих трендов биткойна и фондового рынка. Но сначала позвольте уточнить, что я подразумеваю под «окнами возможностей».

Просадка определяется периодом коррекции рынка, начинающимся от рекордного максимума и заканчивающимся с восстановлением до этого рекордного максимума. Открывая позицию в любой точке просадки, вы можете определить ее потенциальную доходность как доходность, полученную этой позицией при восстановлении до исторического максимума.

Думать об этом таким образом имеет смысл, если у вас длинный инвестиционный горизонт, поскольку предполагается, что актив, на который вы ставите, в конечном счете достигнет новых максимумов.

Исходя из этого, чем глубже в просадке вы открываете позицию, тем выше ее потенциальная доходность. И глядя на просадку, мы можем классифицировать каждую цену в зависимости от того, насколько хороший потенциальный доход она обеспечивала.

Разобьем это на процентили:

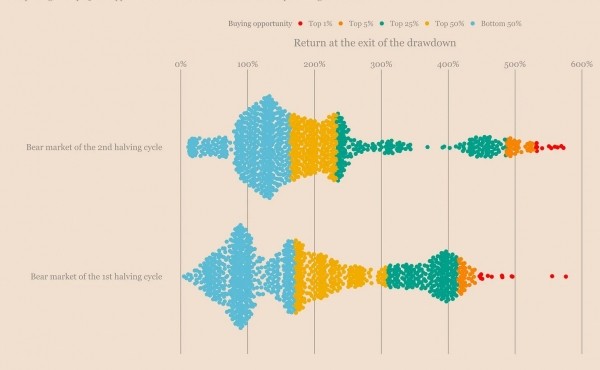

Применив эту классификацию к двум предыдущим медвежьим рынкам биткойна, мы получим примерно следующее.

(Небольшое уточнение: на диаграмме некоторые категории вложены в другие. Например, топ-5% включают в себя топ-1%, так что когда вы ищете топ-5%, это на самом деле красные и оранжевые точки. Оранжевые точки представляют топ-5%, за исключением топ-1%).

То же можно сказать и о большей выборке крупных просадок фондового рынка.

Если вы не успели купить в самой нижней точке, то хотелось бы купить в один из топ-1% дней. Но как видите, в прошлых просадках окно возможностей для этого было довольно невелико.

Так насколько же велики эти окна возможностей? И насколько велика потенциальная прибыль? Более простой способ это всё визуализировать состоит в том, чтобы посмотреть на эти периоды с точки зрения распределений.

Каждая точка на диаграмме ниже представляет один из дней просадки. Положение точки по горизонтальной оси отражает потенциальную прибыль от открытия позиции в этот день. Цветами обозначены различные окна возможностей.

В последних двух просадках на рынке биткойна у нас было:

Это дает совсем немного времени на то, чтобы воспользоваться наилучшими возможностями из возможных, но получить хорошую сделку вполне возможно, даже если выбрать день наугад. Иначе говоря, топ-25% возможностей кажутся вполне достижимой целью.

А как насчет SP500?

В S&P500 за последние 70 лет диапазоны для каждого из окон возможностей составляли:

Если мы вернемся к траектории просадок выше, то интересно отметить, что всё то, что относится к топ-25% возможностей, обычно происходит в одной последовательности, расположенной около дна. То есть рынок редко дает второй шанс для входа по таким ценам. Это означает, что для того, чтобы воспользоваться этими возможностями, вам нужно заранее определить надвигающееся восстановление.

Теперь мы можем задаться вопросом, а стоит ли тратить время на то, чтобы определить, в какой фазе текущего медвежьего тренда находится рынок. Потому что определить, что дно пройдено и началось восстановление, не так-то просто, пока вы еще находитесь в середине просадки.

Чтобы оценить, стоит ли оно того, важно понимать, какой ожидаемый доход вы получите от размещения капитала в каждой из зон. И из совокупных значений для медвежьих рынков прошлого мы получаем следующие результаты.

Для биткойна:

Для S&P500:

То есть вы получаете 1,5-2 «икса» ожидаемой прибыли в окне для топ-25% и топ-50% возможностей. Так что продумать стратегию размещения в рынке доступного для инвестиций капитала в этой зоне топ-25% представляется неплохой идеей, учитывая, что при этом вы можете ожидать дополнительного прироста в доходности.

Как это можно применить к нынешней ситуации? Во-первых, различные макроэкономические показатели указывают на ухудшение макроэкономических условий. Это, по-видимому, еще не нашло отражения в ценах, а значит, мы еще не видели минимумов, равно как и окна топ-1% возможностей.

Насколько сильно могут снизиться биткойн и S&P500, предсказать непросто, и мы можем обсудить потенциальные ключевые уровни в другой день. Но следствием из сказанного является то, что нет способа узнать, находимся ли мы в окне топ-25% возможностей, до того как рынок испытает кризис ликвидности.

Поэтому лучше всего будет дождаться первых признаков восстановления и разместить свой доступный капитал как можно раньше на этом этапе. Вот почему упор на макрообстановку и ситуацию на глобальных рынках в этом медвежьем тренде является определяющим.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com