Обстановка на рынке в ноябре

Ноябрь может оказаться интересным месяцем. С одной стороны, шок предложения по-прежнему актуален для биткойна. С другой — ФРС вчера выступила с объявлением. Так куда же мы направляемся?

Вы ведь знаете механику того, как ФРС печатает деньги, верно?

ФРС не печатает купюры непосредственно в кошельки граждан США. По крайней мере, до тех пор, пока мы не перейдём на цифровую версию (CBDC) доллара США, где у каждого гражданина будет кошелёк, контролируемый Федрезервом.

Вместо этого она играет со счетами, добавляя деньги к балансу тех, у кого есть счёт в ФРС. А это правительство и банки.

По большей части вновь созданные доллары в конечном итоге делают одно из двух:

- увеличивают ликвидность, доступную банкам, чтобы они могли использовать больше заёмных средств;

- пополняют счёт Казначейства США в Федеральной резервной системе.

Затем эти деньги должны найти свой путь в реальную экономику — либо с помощью банковского кредитования в виде выдачи большего количества займов, либо с помощью правительства США, распределяющего наличные деньги в их военной казне в качестве «вертолётных денег».

До 2020 года, условно говоря, правительство США не передавало столько наличных напрямую гражданам.

Большая часть из $3,5 трлн, добавленных на баланс ФРС после 2008 года, ушли в банковскую систему. Также верно и то, что большая часть этих денежных средств пошла на покупку финансовых активов вместо того, чтобы использоваться для обеспечения реальной экономики. Если вы в этом не уверены, посмотрите на любой график оборачиваемости денег с 2008 года.

На этот раз всё немного по-другому, но в то же время в некотором роде то же самое.

Менее чем за 2 года ФРС добавила к своему балансу почти $4,5 трлн. Это больше, чем весь предыдущий объём вливания с 2008 года. Большая часть этого объёма (около $1,8 трлн) является результатом покупки ФРС казначейских облигаций США для финансирования Общего казначейского счёта США.

Иными словами, Федеральная резервная система занимается монетизацией долга для правительства США. Это отличается от того, было раньше. ФРС дарит Казначейству США много наличных денег. Затем, в свою очередь, Казначейство США распределяет эти денежные средства в качестве социальных пособий.

Вы можете легко убедиться в этом, взглянув на долгосрочный график социальных пособий, выдаваемых правительством США каждый квартал.

Не только значительно превышен базовый уровень с 2020 года, а также было замечено два огромных всплеска, соответствующих чекам, отправляемым по почте реальным людям.

Однако загвоздка в том, что на эти свободные деньги многие начали покупать финансовые активы.

Похоже, что бы ни делала ФРС, в конце концов всё это приводит к пампу рынков.

Вот почему нужно внимательно следить за итогами заседаний Комитета ФРС по операциям на открытом рынке и за тем, как на них реагируют рынки. Если ФРС подаст сигнал о том, что скоро начнётся сокращение, то на фондовом рынке, вероятно, произойдёт снижение.

В случае если рынки отреагируют на вчерашнее заседание значительным снижением, то почти наверняка аналогичным образом отреагирует и биткойн.

С этой информацией можно делать что угодно. Но моя личная стратегия состоит в том, чтобы держать немного свободных средств наготове, чтобы выкупить любое значительное снижение. В конце концов, в долгосрочной перспективе самое важное — это то, какую часть общего предложения вы контролируете.

Рыночная ситуация на начало ноября

Давайте посмотрим на ончейн-условия на рынке биткойна. Совокупный риск составляет 47%.

Чтобы уточнить, что означает показатель совокупного риска, позвольте напомнить, что он предназначен для измерения того, перегрет рынок или нет.

Каждая метрика, используемая для оценки совокупного риска, сообщает, является ли значение высоким.

Например, MVRV, оценка соотношения рыночной стоимости к реализованной в настоящее время составляет 85%. Это означает, что текущее значение MVRV превышает 85% своей истории.

Поскольку большинство метрик, используемых при оценке этого риска, имеют «толстый хвост», этот сигнал наиболее значим, когда его значение высокое.

Я подразумеваю, что нет большой разницы между оценкой риска 40% и 50%, потому как они составляют основную часть исторического распределения. По сути, это говорит об одном и том же.

Но переход от 70% к 80% сообщает, что ситуация накаляется, потому как в этот момент вы переходите к «толстому хвосту» экстремальных событий.

Так что пока мы находимся далеко от оранжевой зоны (см. график ниже), беспокоиться не о чем.

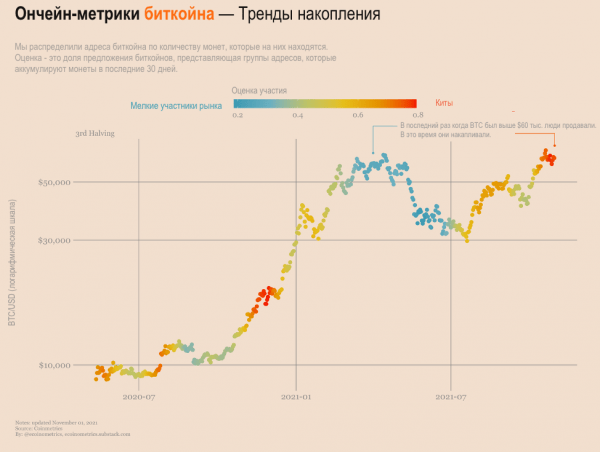

В данный момент сильна тенденция к накоплению. Это означает, что за последние 30 дней большое количество адресов всех размеров накапливало биткойны.

Однако на прошлой неделе киты рынка, а также более мелкие адреса распределяли монеты в течение предыдущих 30 дней. Это хорошо согласуется с тем, что мы наблюдаем в ценовом движении BTC, которое остановилось около отметки $60 тыс.

Это может быть группа людей, фиксирующих прибыль вблизи рекордных максимумов. Также это могут быть киты, перемещающие монеты по разным адресам. Но в конце концов результат таков. До тех пор, пока тенденция не сохранится в течение длительного периода времени, мы, скорее всего, останемся в оранжево-красной зоне.

И если углубиться в детали, то можно увидеть, как мелкие участники рынка уже снова начали накапливать сатоши. Так что я предполагаю, что рынок готов к ещё одному шагу вперёд.

Обратите внимание, что шок предложения всё ещё актуален. Прежде никогда не было так много биткойнов, выводимых с биржевых адресов, как в последние 30 дней. Если мы не увидим разворот этой тенденции, то, когда разыграется настоящий FOMO, доступных для покупки биткойнов на биржах будет совсем немного.

Данные регулярно проводимого мной в твиттере опроса о предсказании цены также отражают эти настроения. Следующая цель, согласно его данным, расположена в районе $75 тыс. До сих пор прогноз средней цены был довольно точным. Давайте посмотрим, будет ли так продолжаться и дальше.

Будет интересно посмотреть, получим ли мы ещё одно параболическое движение цены в течение этого цикла, или же биткойн станет более «ручным», по мере того, как он всё больше внедряется в глобальную финансовую систему.

Если посмотреть на распределение реализованной волатильности за один месяц с разбивкой по циклам, то можно подумать, что здесь наблюдается тенденция, т. е. с каждым циклом всё меньше и меньше экстремальных событий. Это может сделать биткойн в перспективе более предсказуемым.

На этом всё!

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com