Не нужно ждать дна

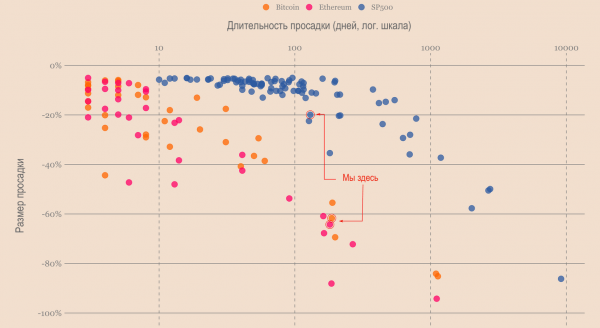

Размер и длительность просадок бикойна, эфириума и S&P 500

Возможно, рынок уже достиг дна. А может и нет. Никто ничего не знает, если не оглядывается назад. Но дело в том, что не нужно знать, когда наступит дно, чтобы получить прибыль, если временной горизонт достаточно длительный. Итак, давайте посмотрим, как мы могли бы сыграть в эту игру со стратегической точки зрения.

Текущая ситуация:

- биткойн упал на 62%,

- эфириум упал на 64%,

- S&P 500 снизился на -20%

Каждая точка на приведённом ниже графике соответствует просадке, классифицированной по её нижней точке (размеру) и тому, как долго она длилась (продолжительность). Место, где мы сейчас находимся, обведено красным.

Как видно, нынешняя ситуация не очень типична даже для фондового рынка.

Размер и длительность просадок бикойна, эфириума и S&P 500

Поэтому, естественно, все задаются вопросом, наступило ли дно.

Вот несколько аргументов в пользу того, почему мы пойдём ещё ниже:

- Инфляция остаётся высокой, что в конечном счёте плохо сказывается на экономике и должно нанести ущерб рисковым активам.

- Реальные медвежьи рынки хуже, чем были в прошлом. Мы ожидаем -40% для фондового рынка и -80% для большинства криптоактивов. Мы ещё не дошли до этого. Капитуляции не произошло.

- ФРС едва начала повышать ставки, и, к сведению, они также ничего не продали со своего баланса. Из этого неизбежно вытекают ещё аргументы в пользу продолжения просадки.

- Многие экономические показатели указывают на рецессию. Рецессии не очень хороши для рисковых активов.

Вот несколько аргументов в пользу того, почему дно уже наступило:

- Инфляция высока, однако она колеблется. В какой-то момент более высокие цены становятся врагами более высоких цен.

- Настроение настолько плохое, что всё может стать только лучше.

- Инвесторы уже оценили повышение ставок и сокращение ФРС. Они изменили свои позиции. Они готовы наполнить свой портфель новыми позициями.

- Может быть, наступит рецессия. Но, конечно же, центральные банки просто напечатают свой выход из этого, как они всегда делают. Знаете, что? Это хорошо для рисковых активов.

Если посмотреть на конкретные метрики биткойна, чтобы оценить, возможен ли ещё больший спад, то сложившуюся ситуацию можно интерпретировать в обоих направлениях.

Возьмите отношение рыночной стоимости к реализованной стоимости (MVRV), которое в совокупности измеряет, приносят ли монеты прибыль или убыток на основе ончейн-движения.

На сегодняшний день коэффициент MVRV расположен на низком уровне для текущего цикла, в то время как котировки BTC колеблются в районе поддержки $30 тыс.

Коэффициент MVRV

Но мы видели и худшее во время предыдущих медвежьих рынков.

Коэффициент MVRV

И мы могли бы сыграть в ту же игру с большим количеством ончейн-метрик (таких как показатель участия) или других сигналов.

Так с чем же мы имеем дело сейчас? Дно или не дно?

Что ж, я хочу сказать, что без знания будущего нет окончательного ответа.

Но хорошо то, что не нужно быть гением трейдинга или путешественником во времени, чтобы получать хорошую прибыль в течение следующих 5-10 лет.

Главное — расширить свой временной горизонт.

В краткосрочной перспективе слишком много неопределённости, чтобы делать какие-либо разумные ставки. Но загляните на несколько лет вперёд и спросите себя, что, вероятно, произойдёт по другую сторону этой коррекции.

Что, вероятно, не обнулится, даже если мы столкнёмся с ужасной рецессией?

Неужели S&P 500 будет бесполезен? Умрёт ли биткойн в ближайшие пару лет? Будет ли эфириум уничтожен? Скорее всего, нет.

Следовательно, если вы располагаете длительным временным горизонтом, тот дисконт, который вы получаете на сегодняшнем рынке, уже достаточно хорош, чтобы начать инвестировать.

Конечно, S&P 500, биткойн и эфириум — не единственные, у кого есть высокая вероятность пережить рецессию. Но нужно сделать выбор. Мне нравится, когда всё просто.

Плюс я держу пари, что в долгосрочной перспективе эти трое в конечном итоге разъединятся.

Наверняка в текущий момент открытие позиции во всех из них одновременно выглядит как высококонцентрированная ставка. Я имею в виду, посмотрите на эти корреляции.

Корреляции BTC vs ETH vs S&P 500

Но эти трое не должны быть связаны вечно:

- S&P 500 по своей природе является магнитом для привлечения активов. Это то, куда по умолчанию уходят все деньги. В результате, если не произошло полного разрушения доверия к рынкам капитала, он не может падать вечно.

- Биткойн сейчас не торгуется как средство сохранения капитала. Но он создан для того, чтобы быть им. Держу пари, что этот нарратив будет доминировать в долгосрочной перспективе.

- Эфириум сильно коррелирует с биткойном. Однако они служат совершенно разным целям. Эфириум создан не для того, чтобы быть средством сохранения капитала. Он предназначен для того, чтобы в конечном итоге привести в действие децентрализованную сеть. Вот почему в долгосрочной перспективе я бы поставил на разъединение динамики котировок этих трёх активов.

Может быть, они останутся взаимосвязанными навсегда. Если это так, то я рассматриваю более волатильный портфель. Но поскольку я ожидаю, что у всех троих будет больше волатильности вверх, чем вниз, то могу с этим смириться.

Итак, каковы риски?

Через пять с лишним лет S&P 500 может ничего не стоить, если глобальная финансовая система рухнет. Если это произойдёт, нам всем придётся иметь дело с более серьёзными проблемами. Таким образом, S&P 500 — это безопасная ставка в портфеле.

Биткойн может навсегда остаться «нишевым» средством сохранения капитала. Под «нишевым» я подразумеваю нишу с общей рыночной капитализацией, намного меньшей, чем у золота в настоящее время (около $10 трлн за физическое золото). Если это так, то, вероятно, всё ещё есть некоторый потенциал роста по сравнению с его текущей рыночной капитализацией, но соотношение риска и прибыли менее пикантно.

Биткойн достиг такого масштаба, при котором сомнительно, что он полностью исчезнет из финансовой системы из-за ошибки в коде или нанесённых самому себе ран в результате изменений в протоколе. Так что, хотя он и менее безопасен, чем фондовый рынок, но всё же является довольно солидной ставкой.

Эфириум всё ещё относительно невелик, и когда дело доходит до платформ смарт-контрактов, существует большая конкуренция. Более того, сам протокол намного сложнее, чем у Биткойна, и постоянно развивается. В частности, переход к механизму Proof-of-stake является большой проблемой с точки зрения разработки программного обеспечения.

Вот почему эфириум всё ещё может потерпеть неудачу. В то время как биткойн — это в значительной степени готовый продукт, эфириум находится в стадии разработки. Это главный риск. Но, учитывая размер его рынка, существует потенциал для асимметричной доходности. Так что, поскольку это более рискованная часть портфеля, имеет смысл выделить на неё долю.

Сейчас инфляция всё ещё высока, мировая экономика выглядит слабой, а ФРС делает всё возможное, чтобы вызвать рецессию.

Это означает, что следует учитывать возможность дальнейшего снижения в краткосрочной перспективе. В связи с этим логично оставлять немного свободных денежных средств для оппортунистических ставок на случай, если мы погрузимся в рецессию.

Мы могли бы решить, что сделать, в зависимости от того, что наступит раньше:

- использовать эти денежные средства в случае ещё одного падения на 20%;

- выкупать импульс, если окажется, что дно уже наступило.

Или же совершить иную сделку с асимметричным потенциалом доходности.

Итак, мы в значительной степени застрахованы, когда дело доходит до стратегии. Последнее, что нужно сделать, — это определиться с долями в портфеле.

Можно попытаться провести сложные математические вычисления, ориентируясь на ожидаемую доходность и анализируя волатильность, чтобы построить профиль риска и выбрать процентное распределение долей. Но смысл текущего обзора в том, чтобы показать, что не нужно быть гением, чтобы получать хорошую прибыль.Так что давайте будем проще.

Допустим, у нас есть $1 млн на открытие позиций:

- $400 тыс. идут на S&P 500 (40%);

- $200 тыс. — на биткойн (20%);

- $200 тыс. — на эфириум (20%);

- $200 тыс. — свободные денежные средства (20%).

Вот и всё. Это вся стратегия. Мы могли бы использовать эти деньги сегодня и позволить им работать.

- Более сильная просадка? Мы используем свободные деньги, чтобы снизить себестоимость активов.

- Наверх из текущей точки? Включимся в торговлю по импульсу, когда придёт время.

Если через некоторое время всё пойдёт очень хорошо, можно провести ребалансировку.

Помните, что цель не состоит в том, чтобы совершить наилучшую возможную сделку, рассчитав момент достижения дна. Цель — добиться достаточно высоких результатов в долгосрочной перспективе. Чрезмерная оптимизация — враг согласованности.

Позвольте процитировать Моргана Хаусела по этому поводу:

«Средняя доходность за период времени выше среднего = экстремальное превосходство. Это самый очевидный секрет инвестирования», — Морган Хаусел.

Давайте посмотрим, чем это закончится.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com