Могут ли ончейн-индикаторы прогнозировать максимумы и минимумы?

В предыдущих обзорах мы подчёркивали важность и тенденции основных циклических ончейн-индикаторов, таких как коэффициент RHODL, MVRV-z, риск резерва, коэффициент Dormancy Flow, 90-дневный CDD и соотношение между краткосрочными и долгосрочными держателями. Сегодняшний анализ охватывает эти показатели в совокупности, включая Mayer Multiple (множитель Майера).

Эти показатели ни в коем случае не являются идеальными для прогнозирования рынка в краткосрочной перспективе, однако они дают ценную информацию о том, когда рынок может находиться в долгосрочном или циклическом поворотном моменте. Мы предпочитаем использовать эти метрики в совокупности, чтобы получить представление о долгосрочных сигналах и изменении поведения на рынке.

Один из способов сделать это — посмотреть на эти топовые ончейн-метрики через их исторические процентильные распределения в разные периоды времени. Например, когда метрика находится на уровне или выше своего 95-го процентиля, это может сигнализировать об уникальном перегретом периоде на рынке. Это справедливо для случаев, когда метрики находятся на уровне или выше пороговых значений нижнего процентиля, что может сигнализировать о периоде переохлаждения на рынке.

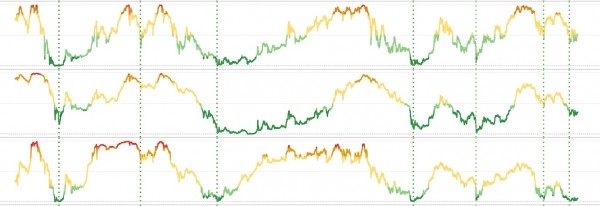

Чтобы разобраться в процентильных данных для каждой метрики, мы разделяем процентили на пять различных групп и цветов, варьирующихся от тёмно-зелёного до зелёного, жёлтого, оранжевого и красного. Более низкие процентили соответствуют зелёным, в то время как более высокие процентили соответствуют оранжевому и красному.

Общие критерии для процентилей и цветов после рассмотрения примерно 20 ончейн макроиндикаторов отображены ниже. Тем не менее, мы субъективно корректируем пороговое значение каждого показателя в процентах на основе исторических показателей, поэтому не все будут точно следовать этому шаблону.

Выполнение этого таким образом даёт сводный обзор индикаторов во время предыдущих ценовых минимумов и максимумов. Ниже вы можете увидеть, как некоторые из лучших ончейн-индикаторов определили дно марта 2020 года и вершины апреля 2021 года.

В марте 2020 года все показатели, кроме 90-дневных CDD, находились на невероятно низких процентилях. Январь 2022 года демонстрирует аналогичную динамику, сигнализирующую о том, что мы, возможно, уже достигли недавнего дна в районе $35 тыс.

Ретроспективное тестирование ончейн-индикаторов

Что касается вершины апреля 2021 года, то каждый индикатор в этом анализе показывал признаки перегрева непосредственно перед или во время пика цен.

Ретроспективное тестирование ончейн-индикаторов

Предостережение здесь заключается в том, что по мере взросления биткойна и снижения волатильности сравнение ончейн-индикаторов с полной историей может не дать наилучших результатов с точки зрения их прогностической силы в будущем. Если мы и дальше будем наблюдать меньше резких скачков цен, то это также отразится на многих индикаторах. На двух приведённых выше диаграммах используются данные и процентили со стартом в 2020 году, чтобы показать более свежее видение. Итак, как выглядит полный исторический взгляд 2011 года?

Ключевым выводом из приведённого ниже видения 2011 года является то, что отображается больше процентилей с более низким порогом, поскольку существует гораздо более широкий диапазон данных, попадающих в эту категорию (0%-20%). С другой стороны, использование исторических данных за 2011 год не очень хорошо сигнализировало о вершине апреля 2021 года, поскольку половина этих метрик так и не достигла своего 98-го процентиля, в то время как у цены никогда не было “выброса”, подобного предыдущим циклам.

Ретроспективное тестирование ончейн-индикаторов

Ретроспективное тестирование ончейн-индикаторов

Заключительные замечания

Существуют ключевые ончейн-индикаторы, являющиеся ценными для определения максимумов и минимумов долгосрочного цикла. Однако по мере того, как биткойн взрослеет и меняется, растёт и аналитическая прогностическая способность этих метрик.

Более чем когда-либо важно понимать эти метрики в контексте текущих рыночных условий на растущем рынке деривативов, последствий растущего институционального внедрения и беспрецедентного периода макроэкономической неопределённости.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com