Медленно, но верно

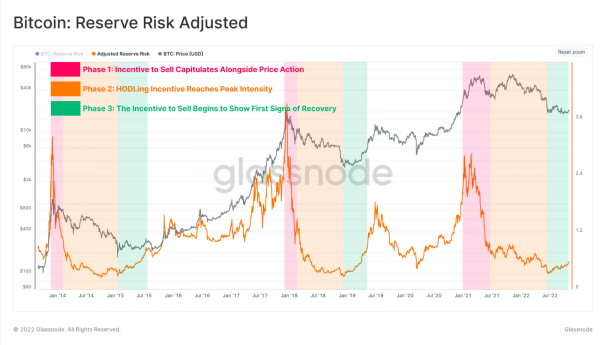

Adjusted Reserve Risk (обновляемый источник). Красный = фаза 1: стимул к продаже резко сокращается с падением цены; оранжевый = фаза 2: стимул к ходлингу достигает пика интенсивности; зеленый = фаза 3: стимул к продаже начинает выказывать первые признаки восстановления.

Glassnode: биткойн сталкивается с сильным сопротивлением у ключевых уровней себестоимости монет для их держателей. При самых ранних признаках усиления спроса и конвергенции цен покупки монет их владельцами, база биткойн-ходлеров медленно, но верно насыщается теми, кто обладает самой сильной решимостью.

После четвертого подряд повышения ставки ФРС на 75 б.п. в индексе доллара случился небольшой откат, что дало небольшую передышку рынку акций. Однако на рынке облигаций напряжение сохраняется, с продолжающимися инверсиями на переднем крае кривой доходности, особенно в 3-месячных векселях по отношению к 10-летней безрисковой ставке.

В ответ на это в цена биткойна произошел сравнительно небольшой всплеск роста к ключевым уровням базисов себестоимости монет в первой попытке восстановления рынка. Это ценовое действие поддерживается сдержанным поведением ходлеров и первыми проблесками возвращения спроса в систему на фоне того, как главный криптоактив пытается начать долгое восстановление с глубин медвежьего рынка.

Ходлеры по-прежнему непоколебимы

Начнем сегодняшний обзор с ходлеров, проанализировав динамику расходования в этой когорте с помощью метрики HODLer Net Position Change (чистое изменение позиции ходлеров). Этот показатель отслеживает 30-дневное изменение объема долгосрочно удерживаемых либо утерянных монет.

Дихотомию в поведении ходлеров можно наблюдать по обе стороны от распродажи в мае 2021 года.

- 🔴 Перед этой «точкой перегиба» можно видеть агрессивное распределение монет ходлерами — фиксацию прибыли при формировании вершины цикла. На пике объем чистых продаж со стороны ходлеров составлял 150 тыс. BTC/мес., а в общей сложности тогда было потрачено 450 тыс. BTC.

- 🟢 После падения цены ходлеры перешли в режим накопления с объемом чистой покупки до ~40 тыс. BTC/мес. Кульминацией этого режима стал кумулятивный приток в 500 тыс. BTC за 8-месячный период.

В процессе резервы распределенных в этом цикле монет были полностью восстановлены, а число долгосрочно удерживаемых либо утерянных монет достигло нового рекордного максимума.

Изменение чистой позиции ходлеров (обновляемый источник). Количество долгосрочно удерживаемых либо утерянных монет достигло нового максимума в результате агрессивного накопления.

Противоположной по отношению к ходлерам областью предложения можно считать «горячие монеты», активно участвующие в повседневном обороте в экономике Биткойна.

Доступное на рынке предложение монет «моложе» 6 месяцев с мая 2022 года остается вблизи исторических минимумов и продолжает снижаться, что еще раз подтверждает экстремальный уровень ходлинга на текущем рынке.

Биткойн: число монет, перемещавшихся ончейн в последние 6 месяцев (обновляемый источник), снизилось до исторических минимумов. Ходлинг — доминирующая механика на сегодняшнем рынке.

Далее рассмотрим индикатор Realized Cap HODL Waves (HODL-волны, взвешенные по реализованной цене), дающий представление об объемах капитала (в долларовом выражении), размещенного в конкретных возрастных когортах монет. По монетам с возрастом менее 3 месяцев можно приблизительно определить объемы размещенного в BTC капитала спекулятивных инвесторов.

В настоящее время общая реализованная стоимость «молодых» монет в долларовом выражении находится на рекордных минимумах, составляя лишь 10% от общей реализованной капитализации сети. Это автоматически означает, что доля монет старше 3 месяцев в общей реализованной капитализации сети находится на рекордном максимуме как в относительном, так и в абсолютном выражении. Это говорит о рекордном за всю историю Биткойна доминировании когорты ходлеров, свидетельствующем об отказе долгосрочных владельцев тратить и продавать свои биткойны несмотря на сохраняющиеся проблемы на мировых рынках капитала.

HODL-волны, взвешенные по реализованной цене (обновляемый источник). Общая реализованная стоимость «молодых» монет в долларовом выражении находится на рекордных минимумах: масштабы ходлинга велики.

Продолжая эту линию, мы можем использовать коэффициент Realized HODL для оценки распределения капитала между молодыми и зрелыми монетами в виде (макро-)осциллятора. Трактовать значения этого индикатора можно следующим образом:

- Восходящий тренд в RHODL говорит о растущем доминировании в общей реализованной капитализации новых спекулятивных покупателей. Это типично для бычьих рынков и циклических пиков в цене биткойна.

- Нисходящий тренд в RHODL указывает на растущее доминирование в общей реализованной капитализации более старых монет, что свидетельствует о росте доли ходлинга и долгосрочном накоплении.

- Горизонтальный тренд в RHODL указывает на то, что распределение капитала в долларовом выражении между молодыми и более зрелыми монетами находится в равновесии. Такие переходные периоды часто наблюдаются вблизи рыночных «точек перегиба», т.е. при распределении у ценовых максимумов или при накоплении у минимумов.

После продолжительного нисходящего тренда от прошлогодних рекордных максимумов, снижение RHODL начинает замедляться, сигнализируя о том, что распределение капитала между более молодыми и зрелыми монетами приходит в равновесие. И этот паттерн происходит на тех же уровнях и с той же продолжительностью, что и при формировании рыночных минимумов 2018–2019 гг.

Realized HODL (обновляемый источник). Красный = рост доли более зрелых монет; зеленый = рост доли более молодых монет в общей реализованной капитализации сети; оранжевый = равновесие в распределении капитала.

Мы можем использовать метрику Adjusted Reserve Risk (новый вариант от автора оригинала @hansthered), циклический осциллятор, отслеживающий баланс между общим стимулом к продаже и фактическим расходованием долгое время бездействовавших монет.

- Восходящий тренд в Adjusted Reserve Risk говорит о том, что стимул к продаже растет, и фиксация прибыли становится преобладающей механикой рынка.

- Нисходящий тренд в Adjusted Reserve Risk говорит о том, что воспринимаемая возможность ходлинга увеличивается, и преобладающей механикой рынка становится ходлинг.

Фаза накопления при формировании рыночного дна может быть описана через метрику Adjusted Reserve Risk со следующей подструктурой:

- 🟥 Фаза 1: стимул к продаже резко сокращается вместе с ценовым действием после вершины рынка, указывая на резкое завершение рынка трейдеров. Со временем постепенное доминирующей на рынке механикой становится накопление и ходлинг.

- 🟧 Фаза 2: воспринимаемая рынком альтернативная стоимость траты монет приближается к максимуму, уровень ходлинга достигает пика, худшая часть медвежьего рынка позади.

- 🟩 Фаза 3: стимул к продаже начинает выказывать первые признаки восстановления, появляется новый спрос, фиксируется прибыль, происходит формирование рыночного дна.

В настоящее время Adjusted Reserve Risk, похоже, вступил в фазу 3, что находится в соответствии с пиком ходлинга, уже отмеченным выше, и сигнализирует о потенциальном переходе к режиму усиления стимулов к продаже. Иными словами, те, кто удерживает монеты долгое время, вероятно, станут главным источником давления продаж в дальнейшем (сигнал о потенциальном истощении продавцов в цикле 2021–2022).

Adjusted Reserve Risk (обновляемый источник). Красный = фаза 1: стимул к продаже резко сокращается с падением цены; оранжевый = фаза 2: стимул к ходлингу достигает пика интенсивности; зеленый = фаза 3: стимул к продаже начинает выказывать первые признаки восстановления.

Всплеск интереса

В объеме биткойн-транзакций происходят небольшие, но заметные изменения: налицо устойчивый импульс к увеличению ончейн-трансфера. Такое заметное изменение может сигнализировать о первых признаках усиления спроса.

Это еще только самое начало предполагаемой тенденции, однако ей имеет смысл уделить внимание.

Общее количество BTC в мемпуле (обновляемый источник). Красными кружками отмечены эпизоды переполнения мемпула на фоне ценовой капитуляции. Выделено зеленым: дискретное изменение в структуре мемпула подразумевает увеличение спроса на подтверждение транзакций.

В суточном объеме ончейн-трансфера в сети Биткойна можно видеть значительное снижение от пиковых $13 млрд/сутки на фоне ценовых максимумов 2021 года до циклического минимума в чуть менее $3 млрд/сутки в сентябре — это снижение на 77%.

Однако можно видеть и первые признаки стабилизации и, возможно, некоторый рост суточного объема ончейн-трансфера от сентябрьских минимумов до сегодняшних $3–4 млрд в сутки.

Общий объем (в USD) ончейн-трансфера биткойна (обновляемый источник)

Как уже отмечалось выше, присутствие на рынке «молодых» монет, часто ассоциируемых с розничными инвесторами, сократилось после распродажи мая 2021 года. Об этом свидетельствует также сокращение суточного объема розничного ончейн-трансфера.

Объем транзакций стоимостью до $10 тыс. сократился с $430 млрд/сут. в январе 2021 до $220 млрд/сут. на сегодня — на 49%. Тем не менее, мы видим первые признаки стабилизации в объеме трансфера, поступающего от этих некрупных субъектов сети, как правило, быстро и рано реагирующих на признаки восходящего ралли.

Эти же признаки наблюдались и при формировании дна 2018 года.

Биткойн: общий объем ончейн-трансфера с разбивкой по долларовой стоимости транзакций (90-дн. MA) (обновляемый источник). Красный = сокращение объема ончейн-трансфера; оранжевый = равновесие в объеме трансфера; зеленый = увеличение объема трансфера.

В то же время в транзакциях стоимостью более $1 млн можно наблюдать формирование противоположной структуры, при этом общий объем транзакций крупных участников продолжает снижаться. И это тоже напоминает дно 2018 года, когда объемы транзакций крупных субъектов сети были очень низкими и стабилизировались только при восстановлении выраженного бычьего тренда.

Биткойн: общий объем ончейн-трансфера с разбивкой по долларовой стоимости транзакций (90-дн. MA) (обновляемый источник). Красный = сокращение объема ончейн-трансфера; оранжевый = установление равновесия в объеме трансфера; зеленый = увеличение объема трансфера.

Это наблюдение подтверждается метрикой Relative Activity of Small and Large Entities (относительная активность небольших и крупных субъектов сети). Этот показатель учитывает положительный перекос в объемах биткойн-транзакций в долларовом выражении. Мы построили осциллятор, который сравнивает соотношение между 7-дн. MA и 365-дн. MA медианного (небольшие субъекты сети, 🔵) и среднего (крупные субъекты сети, 🔴) объемов транзакций.

Опять же, можно отметить сходство в структуре активности как мелких, так и крупных субъектов сети с дном 2018 года. После окончательной капитуляции в ценовом действии мелкие субъекты сети увеличивали активность с некоторым опережением по отношению к бычьим импульсам 2019 и 2020 годов, предполагая увеличение числа небольших транзакций и представляя собой первый признак возвращения спроса.

Биткойн: относительная активность мелких и крупных субъектов сети (с поправкой по пользователям) (обновляемый источник). Выделено синим: более высокая активность мелких субъектов сети по сравнению с крупными при формировании рыночного дна.

Этот тезис можно развить с помощью медианного коэффициента RVT (Median RVT Ratio). Этот показатель отслеживает баланс между оценкой сети по реализованной капитализации и наличием уровней розничного участия, определяемых по медианному объему трансфера. Это можно рассматривать как количество «средних» транзакций, эквивалентных текущей оценке сети.

- Рост Median RVT Ratio говорит о продолжающемся вытеснении розничных субъектов сети до нахождения уровня равновесия.

- Снижение Median RVT Ratio обычно указывает на рост участия розничных субъектов сети.

- Стабильный Median RVT Ratio имеет место, когда и уровень участия розничных субъектов, и оценка сети, постоянны, что указывает на равновесие в использовании сети. Исторически такие эпизоды были связаны с переходными в макроперспективе периодами.

После распродажи на фоне коллапса LUNA-UST присутствие розничных инвесторов находилось в равновесии с реализованной капитализацией, что говорит о том, что произошел отток спекулятивных инвесторов с низким уровнем уверенности. Однако по сравнению с ситуацией 2019 года в нынешнем режиме рынка, похоже, отсутствует компонент продолжительности.

Медианный коэффициент RVT (обновляемый источник). Зеленый = рост розничного участия; оранжевый = равновесие в розничном присутствии ончейн и оценкой сети; красный = вытеснение розничного участия.

Предполагаемое сопротивление базиса себестоимости

С учетом первых признаков восстановления спроса в сети, разумно будет оценить уровень рыночного интереса, который может возникнуть в будущем, особенно когда долгосрочные инвесторы могут выступить в качестве продавцов. Значит, мы можем оценить ончейн-базис себестоимости для долгосрочных держателей, краткосрочных держателей и рынка в целом.

- Базис себестоимости для краткосрочных держателей 🔴 и реализованная цена BTC 🟠 торгуются примерно на одном уровне у $21,1 тыс., в который и уперся рынок в прошедшие выходные.

- Базис себестоимости для долгосрочных держателей 🔵 остается выше, у $23,5 тыс., и будет представлять интерес для тех инвесторов, кто пережил волатильность последнего времени, но по-прежнему неуверен в стабильности в будущем.

В последние недели можно наблюдать заметное снижение базиса себестоимости для краткосрочных держателей, что связано в первую очередь со значительными объемами перераспределения монет. Это приводит к тому, что средняя цена покупки для краткосрочных держателей приближается к рыночной стоимости и означает всё более выгодное положение для недавних участников рынка.

Второе ключевое наблюдение — это сосредоточение всех трех ончейн базисов себестоимости в такой близости друг от друга. Это говорит о сближении себестоимости монет для среднего инвестора в биткойн вне независимости от времени владения, что делает когорту инвесторов в целом несколько более однородной (своего рода сброс и перезагрузка в психологии инвесторов).

Ончейн базис себестоимости BTC (обновляемый источник). Базис себестоимости для долгосрочных держателей остается пока непротестированным сопротивлением у $23,5 тыс. Базис себестоимости для краткосрочных инвесторов, как и общая реализованная цена, совпадают на уровне ~$21 тыс.

Заключение и выводы

Когорта нечувствительных к цене ходлеров по-прежнему непоколебима: совокупный баланс этой категории пользователей растет к новым рекордным максимумам. Доминирование класса ходлеров в общей реализованной капитализации сети также достигло рекордного максимума, что потенциально может указывать на пик силы ходлеров, поскольку стимул к фиксации прибыли начинает расти.

Пока ходлеры пытаются задать основу для формирования дна, краткосрочные инвесторы должны вступить и обеспечить органический приток краткосрочного капитала в систему, помогая стабилизировать рынок на ключевых уровнях. Об этом свидетельствуют как структурные изменения в активности мемпула, так и всплеск активности со стороны мелких субъектов сети, поскольку спрос на проверку транзакций и использование сети медленно, но верно увеличивается.

Несмотря на беспрецедентные условия на мировых рынках, структурное ценовое действие биткойна пока остается схожим с предыдущими циклами: цена движется к базисам себестоимости как для рынка в целом, так и для краткосрочных держателей. Реакция рынка на эти ключевые уровни будет иметь особое значение, поскольку подтвержденное восстановление выше этих уровней сопротивления будет означать первые проблески восстановления на долгом и трудном пути вперед и вверх.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com