Криптоизация

В своём последнем отчёте о глобальной финансовой стабильности Международный валютный фонд посвящает целый раздел теме криптовалют. Прочитав его, можно получить представление о том, что беспокоит руководителей центральных банков.

Простой способ узнать, о чём беспокоится МВФ, когда речь заходит о криптосфере, в их отчёте о глобальной финансовой стабильности:

- эфириум упоминается 7 раз,

- биткойн упоминается 31 раз,

- стейблкойны упоминаются 100 раз…

Очевидно, что экономистам с большими мозгами всё равно, сделали ли вы какие-то ставки на биткойн и в 10 раз увеличили свои деньги. И хотя они упоминают об этом в отчёте, им также всё равно, используете ли вы кредитное плечо или зарабатываете 10 тыс. % годовых, занимаясь доходным фермерством в экосистеме DeFi. Их ещё меньше волнует, торгуете ли вы обезьянами в формате jpeg на свои свободные деньги…

Нет, на самом деле их беспокоит то, что они называют криптоизацией. Что же это такое?

Криптоизация — это идея о том, что люди предпочитают использовать криптовалюты, а не свои местные валюты, для проведения финансовых операций.

Это в основном та же идея, что и долларизация (использование долларов США вместо местной валюты), но заменённая биткойном или любым стейблкойном.

Вы можете понять, почему МВФ это не нравится. До тех пор, пока финансовая система строится вокруг валют, контролируемых небольшой группой центральных банков, эти институты могут управлять шоу.

Но если вы переключитесь на децентрализованное финансирование, внезапно реальные рыночные силы формируют систему, и становится намного сложнее устанавливать произвольные ограничения на то, что люди могут делать со своими деньгами.

Как далеко мы находимся от полной криптоизации? Вероятно, всё ещё довольно далеко. Но биткойнизация уже достигла некоторого прогресса.

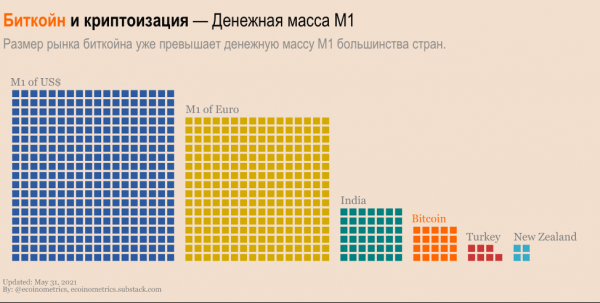

Учтите, что текущий размер рынка биткойна уже превышает денежную массу M1 большинства мировых валют.

На данный момент биткойн представляет значительную часть денежной массы M1 Индии и примерно такого же размера, как денежная масса M1 России или Швейцарии. Хотя мы всё ещё далеки от конкуренции с евро или долларом США, полезно помнить, что BTC остаётся на ранней стадии внедрения.

Что будет дальше? Ну, конечно, центральные банки хотят сохранить контроль. И они знают, что простое создание собственной версии цифровых валют ничего не изменит.

Люди не дураки. Цифровая версия доллара США с той же денежно-кредитной политикой ничего не меняет. На самом деле это усугубляет ситуацию, предоставляя центральным банкам больше контроля над тем, как вам разрешено тратить свои деньги.

Поэтому, скорее всего, они попытаются ограничить ту часть, которая в основном централизована, т. е. механизмы расширения биткойна.

Это может сработать на некоторое время, особенно если биткойн-ETF будут доступны в США. Люди могут выбрать покупку ETF, чтобы «владеть» биткойнами. Конечно, вы действительно владеете биткойном только в том случае, если контролируете свои ключи. Покупка акций ETF не даёт вам никакого доступа к децентрализованному финансированию.

Однако тайна раскрывается. Возможно, мы уже пересекли точку невозврата, которая в конечном итоге навсегда приведёт к децентрализации финансовой системы.

Ссылка на отчёт МВФ (англ.)

Неустойчивое равновесие

Ещё один месяц, ещё один набор данных, и по-прежнему никаких признаков того, что инфляция возвращается на прежние значения. На этом этапе мы начинаем растягивать определение происходящего довольно далеко от того, что ожидало большинство людей.

Всё это ставит Федеральную резервную систему в опасное положение. Позвольте мне сказать вам, что я бы не хотел быть Джеромом Пауэллом в эти дни.

Потому что, если отойти от подробностей статистики и рассмотреть текущее положение дел:

- Инфляция располагается выше целевого уровня и с каждым днём выглядит всё более жёсткой. Это потребовало бы ужесточения денежно-кредитной политики.

- Рынок труда ещё не оправился от кризиса COVID. Это потребовало бы продолжения поддержки экономики с помощью мягкой денежно-кредитной политики.

- Краткосрочные процентные ставки зафиксированы на нулевом уровне. Это означает, что у ФРС очень мало возможностей для манёвра, и она, безусловно, хотела бы, чтобы они были выше.

- Экономика США слаба. Это означает, что более высокие процентные ставки опасны как для реальной экономики, так и для фондового рынка.

ФРС загнана в угол. И нет хорошего решения, чтобы выбраться из него.

Наиболее вероятный сценарий заключается в том, что они попытаются сократить свою программу, если инфляция по-прежнему будет настолько высокой, что превысит целевой показатель в 2%. Так что будьте готовы к некоторой турбулентности на фондовом рынке в ближайшие 6 месяцев.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com