Комментарий относительно распродажи

Обзор от Galaxy Digital. В выходные, когда все традиционные рынки закрыты для торгов, мир снова обратился к своей любимой доступной 24/7 боксерской груше: крипторынкам. Отскок на рынках акций в прошлую среду сразу после заседания ФРС, был решительно отклонен в четверг и пятницу: к закрытию пятницы S&P500 снизился от максимума среды на 4,27% а композитный индекс NASDAQ — на 6,47%. Бойня на рынках продолжалась все выходные, причем основной удар принял на себя крипторынок, пока традиционные рынки были закрыты.

В результате снижение BTC от рекордного максимума на момент написания составило уже ~57%. Традиционные рынки, впрочем, в понедельник тоже продолжили снижение. Макроповестка полностью задает тон, а криптоактивы лишь следуют ей — это результат прихода на крипторынок институциональных инвесторов за последние два года. Кривая трежерис стала круче, а наибольший рост показали облигации с более коротким сроком погашения. На фоне всего этого раздрая доллар вырос по отношению к корзине иностранных валют до самого высокого уровня с 2002 года. В воздухе уже почти физически ощущается боязнь стагфляции. С начала 2021 года курс BTC всё больше коррелирует с акциями, и теперь корреляция с S&P достигла рекордных значений.

60-дневная корреляция курса BTC с S&P500

Движение последней недели происходило почти исключительно за счет спотовых рынков — просто снижение. Открытый интерес по фьючерсам остался практически без изменений, ставки финансирования в среднем остаются положительными и объем ликвидаций тоже не особенно высок. Соотношение пут/колл опционов на Deribit говорит о росте медвежьих настроений на рынке.

Соотношение пут/колл опционов на BTC и ETH (Deribit)

Волатильность в BTC и ETH была относительно низкой, хоть и выросла в начале недели (реализованная волатильность BTC выросла с 65 до 75 %, а ETH — с 68 до почти 80 %). В прошлом году, когда индексы BTC были практически на том же уровне, волатильность биткойна была примерно в 5 раз выше VIX (индекс волатильности Чикагской биржи опционов, часто используемый в качестве показателя стабильности фондового рынка), сегодня же она составляет всего 2x от VIX. Разница между тогда и сейчас состоит в том, что базис в основном остается неизменным, что указывает на то, из системы было вымыто большое количество левериджа. Глава отдела деривативов Galaxy Digital отметил, что сегодня на крипторынках мы наблюдаем «несоразмерно малую премию за риск. То, как рынок оценивает волатильность, не учитывает то, в какой степени люди могут становиться вынужденными продавцами, но также не учитывает и степень восходящей волатильности цены, если рынок здесь найдет дно. При таком двунаправленном риске волатильность должна быть выше».

Luna и UST

Сильное сокращение рисков на всех рынках в эти дни сопровождалось проблемами стейблкойна Terra USD (UST) из экосистемы Terra (LUNA). Отток средств из Anchor, высокодоходной кредитной платформы, способствовавшей росту UST за последний год, вызвало на рынке опасения по поводу возможного бегства капитала из UST. Действительно, от 2 мая сумма депозитов Anchor сократилась на 21%.

UST в понедельник потерял привязку к $1 и не смог полностью ее восстановить, несмотря на вмешательство Luna Foundation Guard, включая предоставление ликвидности маркетмейкерам в виде займов на $750 млн как в UST, так и в BTC. Аналитики, изучавшие активность UST последние дни, сходятся в том, что крупная распродажа UST на DeFi-платформе Curve спровоцировала распространение паники в соцсетях, что привело к значительному снижению цены LUNA и вызвало отвязку курса UST от $1. На вечер вторника, несмотря на все усилия LFG, UST несколько восстановился и торгуется на уровне ~$0,9, но и это, конечно, вовсе не равно одному доллару.

Несмотря на сокращение депозитов Anchor и на то, что привязка курса находится под давлением, сокращения оборотного предложения UST еще не произошло. Основной причиной долгосрочного увеличения оборотного предложения UST стала доходность депозитов на Anchor (почти 20% за последний год), что вызвало значительный спрос на стейблкойн Terra USD. Добавив к резервам Luna Foundation Guard BTC, команда UST создала механизм, с помощью которого пользователи могли выбрать для получения BTC вместо LUNA. Предполагалось, что этот механизм обеспечит дополнительную уверенность в привязке, но в начале недели LFG был вынужден перевести 37 тыс. из своих 42 тыс. BTC напрямую маркетмейкерам, чтобы активно поддержать привязку курса UST. Было замечено, что LFG перемещает средства ончейн, и через нескольких посредников эти средства оказались на кошельках, приписываемых OKEx — вероятно, основного места распределения маркетмейкерам, хотя другие поставщики данных предположили, что местом назначения могла быть биржа Gemini. Как бы там ни было, несмотря на прибытие средств LFG по месту назначения в середине понедельника, к вечеру вторника привязка курса UST так и не была полностью восстановлена.

Другие признаки боли

Процент предложения BTC «в прибыли» находится на самом низком уровне с марта 2020 года. При анализе цены, по которой монеты в последний раз перемещались ончейн, 56% от общего предложения BTC (из 19,03 млн монет) в настоящее время находится «в прибыли», то есть в последний раз они перемещались ончейн по цене ниже текущей рыночной. И 44% монет по этому же критерию находятся в убытке. Доля предложения в прибыли никогда не опускалась ниже 38%, но была ниже нынешней во время медвежьих рынков 2011, 2015–2016, 2018–2019, и весной 2020 года.

Другая визуализация отражает общее оборотное предложение биткойна с сегментацией по цене последнего перемещения монет ончейн, что дает хорошее представление об объеме предложения на различных уровнях себестоимости монет. Я удалил с диаграммы монеты, которые перемещались по цене от $0 до $686,42 — крупнейшую по объему группу, более 21% от всего предложения, — чтобы сделать график более читаемым. В таком представлении мы видим, что 57% монет в последний раз перемещались ончейн выше текущего ценового уровня. Однако, если принять в расчет все монеты (т.е. включить и те монеты, что в последний раз перемещались в диапазоне $0–686), этот процент потерь упадет до 44%, в соответствии с приведенными выше данным от Coin Metrics. Хотя если считать монеты, не двигавшиеся с тех пор, как BTCUSD торговался ниже $686, неликвидными настолько, что, вероятно, они и не имеют значения (они могут быть и потеряны и сюда же входят монеты Сатоши), то доля предложения в убытке составит 57%. Также бросается в глаза, что очень мало монет в последний раз перемещались в диапазоне от $19,9 тыс. до $30 тыс., что говорит об очень слабой поддержке ниже уровня $30 тыс.

Предложение биткойна, сегментированное по цене последнего перемещения монет ончейн

По крайней мере одна публичная майнинговая компания, декларировавшая отказ от продажи BTC для финансирования своей операционной деятельности, начала это делать (Riot), а другая (Marathon) заявила о возможности возобновления продаж BTC с этой целью. Индустрия майнинга значительно выросла за последний год, со времен запрета на майнинг и операции с криптовалютами в материковом Китае, и многие американские майнеры в этот период получили возможность успешно финансировать свою деятельность, используя рынки капитала США для привлечения средств за счет долга и акционерного капитала. Аппетит к долгу и капиталу майнеров ослаб вместе с общим сокращением рисков на рынках, и хотя некоторые из них ранее заявляли о полном отказе от продаж BTC, Riot, похоже, стали первыми, кто капитулировал по этому пункту, и Marathon уже тоже заговорили о такой возможности. Riot — это второй крупнейший майнер США по текущему хешрейту; Marathon, согласно публикуемым компанией данным, занимает четвертое место по этому показателю. Оценивая более широкий спектр ончейн-показателей, чистая продажа монет со стороны майнеров достигла самых высоких уровней с июня-июля 2021 года.

Притом что общее биржевое предложение по-прежнему сокращается, источником большей части существующего притока монет на биржи считаются «частные кошельки». По данным, опубликованным Chainalysis в твиттере, 40% притока BTC на биржи сегодня поступает с кошельков, которые Chainalysis не ассоциирует с институциональными игроками. Это может означать начало капитуляции розничных пользователей.

Обычно ~10% притока BTC на биржи поступает с частных кошельков, за исключением всплесков ценовой волатильности; сегодня на частные кошельки приходится ~40% притока BTC на биржи…

Однако общий объем биржевых балансов при этом продолжает сокращаться, предполагая, что в общем и целом монеты по-прежнему выводятся с бирж на холодное хранение долгосрочными инвесторами.

Курс BTC/USD и объем предложения BTC на биржевых кошельках

Как низко может упасть рынок?

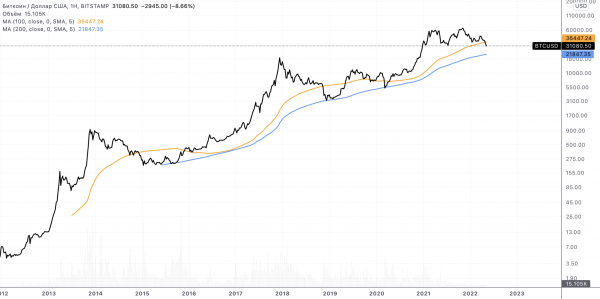

Курс BTC/USD закрыл неделю ниже своей 100-недельной скользящей средней. В предыдущие два раза, когда это происходило, за этим следовала значительная капитуляция до уровня 200-недельной скользящей средней. 100-нед. MA сейчас находится на уровне ~$36,5 тыс., 200-нед. MA — у $21,8 тыс. За исключением пары «фитилей», биткойн никогда еще не торговался ниже 200-недельной скользящей средней. Поддержка курса на этом уровне, по-видимому, будет очень сильной.

«Реализованная цена» (aka базис себестоимости) BTC на сегодня составляет $24 379. После рекордных максимумов и серьезных просадок биткойн почти всегда возвращался к уровню реализованной цены. Эта метрика рассчитывается как реализованная капитализация, деленная на объем текущего оборотного предложения. Вместо того чтобы отслеживать стандартную рыночную капитализацию, которая оценивает сеть через умножение текущего оборотного предложения на последнюю известную цену BTC, в реализованной капитализации каждая монета умножается на цену, по которой она в последний раз перемещалась ончейн, затем эти значения суммируются с определенным интервалом (например, ежедневно), что дает представление об общем базисе себестоимости сети. Как и 200-недельную MA, реализованную цену следует рассматривать как сильный уровень поддержки.

Несколько позитивных признаков

Монеты удерживаются дольше. Процент предложения биткойна, не перемещавшегося ончейн в течение года или более, находится на самом высоком уровне за всю историю: 65,2%. Текущее движение цены определяется, по-видимому, активностью очень небольшого количества монет: только 16% монет перемещались ончейн за последние 3 месяца, только 7,8% за последний месяц и всего 3,8% монет за последнюю неделю. Цена в настоящее время определяется очень небольшой частью предложения. Тот факт, что значительное большинство монет за последний год не меняли владельца, говорит о том, что они находятся в руках долгосрочных держателей с низкой чувствительностью к ценовым колебаниям.

Предложение биткойнов по времени с последнего перемещения ончейн: синяя линия — менее 1 года, оранжевая — более 1 года.

Хотя в среднем монеты перемещаются в убыток, индикатор SOPR остается сравнительно сильным. Глядя на монеты, перемещаемые ончейн, и сравнив цену их продажи с ценой предыдущей покупки — проделав это для всех монет, — мы получаем соотношение, которое дает нам представление об относительной прибыльности потраченных монет. В последние несколько дней монеты перемещаются ончейн в убыток, однако отношение гораздо ближе к нейтральному, чем при предыдущих просадках. Отчасти это следует просто из более низкого базиса себестоимости монет, учитывая недавние спады, в результате которых у покупателей была возможность войти в рынок по меньшим ценам. Но это также и признак отсутствия массовой капитуляции. Связано ли это с тем, что монеты уже находятся в «сильных руках» или с тем, что настоящая капитуляция еще впереди, — это нам еще предстоит выяснить.

SOPR: Bitcoin Spent Output Profit Ratio (коэффициент прибыльности потраченных выходов)

Заключение

Рынки ведут себя слабо и все напуганы, но в корне мало что изменилось. В эти дни на рынке много страха, и не только в криптовалютах. Учитывая, что инфляция остается высокой, цепочки поставок нарушены, геополитические риски повышены и на подходе дальнейшее ужесточение политики ФРС, есть много причин полагать, что впереди рынки ожидает еще больше боли. Но поскольку текущее снижение крипторынка вызвано реакцией на внешние обстоятельства, а не какими-то фундаментальными изменениями их жизнеспособности, долгосрочные перспективы публичных блокчейнов и цифровых активов в моем понимании остаются невероятно оптимистичными. Вопрос в том, через какое количество боли предстоит пройти рынку, прежде чем будет найдено дно. Выше я изложил некоторые идеи на этот счет, но, как любит говорить один мой мудрый друг, «посмотрим, как пойдет».

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com