Карта реальной доходности

Мы привыкли говорить и думать о доходности активов с точки зрения общего дохода на капитал. Но когда инфляция разгоняется до таких значений, как сегодня, может быть, пора уже изменить эту привычку и систематически делать поправку на инфляцию?

Очередные данные по инфляции за прошедший месяц должны быть опубликованы уже сегодня, в среду. Но вне зависимости от того, будут ли эти цифры выше или ниже предыдущих (об этом поговорим в конце статьи), реальность такова, что инфляция останется высокой. И это значит, что смотреть только на общую доходность биткойна, фондового рынка или чего-то еще — кому что нравится — уже недостаточно. Нужно делать поправку на инфляцию, смотреть на реальную доходность.

Большинству инвесторов давно уже не приходилось беспокоиться об инфляции. Если только вы не живете в Венесуэле, Аргентине или Зимбабве, то в основном инфляция не была ни достаточно высокой, ни достаточно постоянной, чтобы всерьез и надолго привлечь к себе ваше внимание.

Но времена изменились. Только взгляните (еще разок) на этот график инфляции в США. Инфляция не только находится на 40-летних максимумах, она высока вообще для всего представленного периода наблюдений, за которые у нас есть данные.

Это плохо, особенно если помнить, что процент инфляции обозначает скорость изменения цен. То есть снижение уровня инфляции будет означать лишь то, что цены будут расти медленнее, а не то, что они перестанут расти или начнут снижаться. Снижаются цены только при отрицательной инфляции.

Но, как видите, с 1940-х гг. инфляция заходила на отрицательную территорию лишь несколько раз, и никогда настолько, чтобы компенсировать предыдущий рост цен. Так что ваши ожидания по умолчанию должны состоять в том, что все эти подскочившие за последний год цены уже никуда не денутся, и нам теперь с этим жить. И как долго продлится период такого роста, никто не знает. Но одно ясно: вы уже не можете позволить себе игнорировать инфляцию, говоря об инвестициях.

Почему? Из-за компаундинга, сложного процента. Сейчас объясню. Допустим, у вас есть $100 тыс. наличными. Если в следующие 8 лет инфляция в среднем составит 9%, то покупательная способность этих $100 тыс. за тот же период снизится до менее чем $50 тыс.

Вот как выглядит математика сложного процента. Когда уровень инфляции составляет 9%, это значит, что любые ваши наличные средства за год обесценятся до 91% от изначальной покупательной способности. То есть через год на эти $100 тыс. можно будет купить товаров на сумму, эквивалентную $91 тыс. Со временем этот эффект накапливается. Начиная со 100 тысяч долларов:

Этот сценарий произошел в 1970-х, и он может повториться снова. Так что просто сидеть на диване и ждать большей ясности в данном случае плохой вариант.

То есть вопрос состоит в том, в какие активы нужно инвестировать эти деньги, чтобы опередить инфляцию. Можно попытаться ответить на него исходя из того, что лучше работало исторически.

Что мы имеем в виду, когда говорим, что актив опережает инфляцию в течение определенного периода? Это значит, что цена этого актива росла быстрее, чем индекс потребительских цен (ИПЦ) за тот же период.

Допустим, вам интересно посмотреть, как доход на инвестиции в индекс S&P500 в 1998 году соотносится с инфляцией за тот же период. Можно построить график общей доходности S&P500, сравнить его с общим ростом ИПЦ и посмотреть, когда S&P500 будет выше него. Это показано на графике ниже:

Давайте посмотрим.

Если бы вы вложились в S&P500 в 1998 году, то первое время ваш реальный доход был бы неоднородным. Виновники этого — крах пузыря «доткомов» и чуть позже большая рецессия 2008 года. Зато с тех пор фондовый рынок опережал инфляцию с большим отрывом.

Но это если бы вы вложились в этот индекс в январе 1998 года. А что насчет ноября 1995 или января 1970? Чтобы наглядно визуализировать результаты для всех возможных отправных точек, возьмем приведенный выше график и сохраним только цвета, кодирующие диапазон реальной доходности S&P500.

Сделав это, мы приведем предыдущий график к этому виду:

На диаграмме ниже по вертикальной оси у нас есть только январь 1998, так что горизонтальная ось представляет период с января 1998 по июнь 2022 года. Цветовые обозначения те же, что и на предыдущем графике.

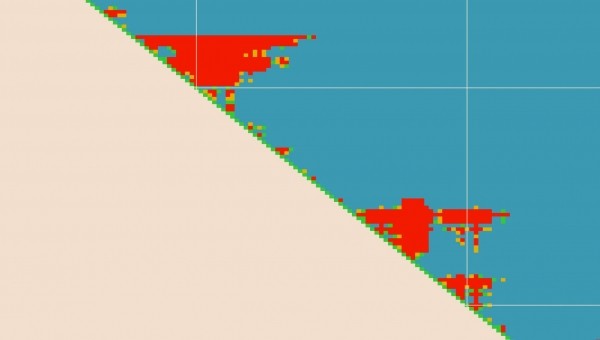

Но теперь, сведя реальную доходность за определенный период к такой тепловой карте, мы можем показать на одной диаграмме результаты для всех возможных начальных точек сразу. Выглядеть это будет так:

Цвета по-прежнему обозначают диапазоны реальной доходности S&P500. Двигаясь по диагонали вдоль вертикальной оси, вы видите разные точки отсчета. Выбирайте строку и двигайтесь по ней вдоль горизонтальной оси, чтобы увидеть, как изменялась со временем реальная доходность фондового рынка начиная с соответствующей точки отсчета.

Пример. Двигаемся по диагонали до 1960 года и считываем соответствующую строку слева направо. С 1960 по 1972 ячейки в основном синего цвета, что означает, что за этот период фондовый рынок генерировал положительную реальную доходность, значительно превышающую инфляцию. Такое нам нравится. Но с 1972 и вплоть до середины 1980-х гг. мы видим полосу красных ячеек. В этот период реальная доходность фондового рынка значительно отставала от инфляции. После этого с 1985 года реальная доходность фондового рынка восстановилась и опережает рост ИПЦ и по сей день.

Итак, что можно понять по этой тепловой карте? Посмотрев на правый ее край, вы увидите по вертикали практически сплошь синие ячейки. Это означает, что исторически на достаточно длинной дистанции (в данном случае десятилетия) фондовый рынок опережал инфляцию. Да, могут быть периоды, когда высокая инфляция «съедает ваш ланч»: эти красные пятна, соответствующие инфляции 1970-х, краху пузыря доткомов и рецессии 2008 года. Но что касается сохранения покупательной способности капитала на очень длительный срок фондовый рынок просто работает.

Давайте теперь немного увеличим масштаб и сосредоточимся на правом нижнем углу. Здесь можно получить более детализированное представление о последних годах и нынешней ситуации. Как сейчас ведет себя фондовый рынок по отношению к инфляции прямо сейчас?

В принципе, для тех, кто вкладывался в S&P500 в 2020 году, вплоть до начала 2021 включительно, в смысле положительной реальной доходности пока всё в порядке: синие ячейки до самого края. Но для тех, кто пришел позже, покупательная способность капитала разъедается инфляцией.

Это согласуется с паттерном, который мы наблюдаем и в целом. В краткосрочной перспективе нет никакой гарантии, что фондовый рынок поможет вам опередить инфляцию. То есть его нельзя назвать инфляционным хеджем для периодов с высокой инфляцией. В этом смысле S&P надежно работает только для очень долгосрочных периодов.

Ладно, если фондовый рынок не является краткосрочным хеджем против инфляции, можем ли мы подобрать какой-то другой объект для инвестиций? Как насчет золота? Разве золото не должно выполнять именно эту задачу? Давайте посмотрим, используя тот же метод.

Эммм… Как-то много красного, да?

Хотя присмотревшись внимательнее, видно, что в 1970-х гг. золото в этом смысле показывало себя довольно хорошо. И это был последний период по-настоящему высокой инфляции в развитых странах. Так что можно сказать по крайней мере, что в этом единственном случае золото оказалось хорошим краткосрочным хеджем против высокой инфляции. Под краткосрочным я здесь подразумеваю временной горизонт от нескольких лет до десятилетия. Потому что, опять же, по сравнению с фондовым рынком, на тепловой карте золота очень много красного.

Справедливости ради, с тех пор у нас не было периода по-настоящему высокой инфляции, подобного 1970-м. До этого момента. Так что давайте увеличим масштаб и посмотрим, как золото показывает себя ближе к сегодняшнему дню. Вот увеличенная версия тепловой карты для золота. Взгляните на правый нижний угол. Это нынешняя ситуация.

Как видите, в последнюю пару лет золото справляется с инфляцией немногим лучше фондового рынка. Может быть, ситуация исправится с некоторой задержкой, но пока золото не выглядит как отличный хедж против инфляции. И если оно не является отличным краткосрочным хеджем, то, может быть, лучше просто ориентироваться на рисковые активы, которые с большей вероятностью защитят ваш капитал в долгосрочной перспективе?

Если золото не работает, возможно, стоит обратить внимание на «цифровое золото», биткойн. Исторических данных для биткойна у нас есть меньше, чем за 20 лет. Конечно, это очень мало. Биткойн был создан во время большой рецессии 2008 года и начал торговаться на ликвидном рынке только в 2009. С тех пор на этом рынке доминировали периоды экспоненциального роста, за которыми следовали большие коррекции.

Следствиями этих глубоких просадок являются эти красные пятна на тепловой карте, в которых инфляция опережала доходность биткойна.

Интересное наблюдение, однако, заключается в том, что все те периоды, когда инфляция опережала доходность биткойна, сосредоточены близко к диагонали нашей тепловой карты. Это значит, что до сих пор, инвестировав в биткойн на срок более нескольких лет, вы получали доходность выше уровня инфляции. Вопрос в том, будет ли это утверждение справедливо и по итогам нынешнего медвежьего рынка. Но, учитывая долгосрочный потенциал роста биткойна, мне нравятся эти шансы.

Еще один популярный способ попытаться опередить инфляцию — это инвестировать в недвижимость. Конечно, это не настолько ликвидный рынок, как золото или S&P500. Но, пожалуй, он достаточно ликвиден, чтобы его стоило принять во внимание. Ну и здесь речь пойдет о рынке жилой недвижимости в США.

Сейчас рынок жилья в США неоднороден. В прибрежных городах и крупных хабах цены на жилье растут быстрее, чем на остальном рынке. Детальный анализ потребовал бы разделения по крайней мере по разным штатам. Но мы здесь всё же остановимся на общей картине, используя индекс Кейса – Шиллера, представляющий собой среднее значение для рынка жилья в целом по стране. Вот как он соотносится с инфляцией.

Данные по индексу Кейса – Шиллера доступны только начиная с середины 1980-х гг. Но тепловая карта выглядит довольно неплохо. Да, большая рецессия 2008 г. довольно сильно по нему ударила. Однако в этом есть смысл, учитывая, что именно рынок жилья и был основным источником того финансового краха.

Зато вы только посмотрите на правый нижний угол! Вне зависимости от того, купили бы вы жилую недвижимость сразу после «великой рецессии» или совсем недавно, ваш доход был бы выше инфляции. По крайней мере в среднем по индексу Кейса – Шиллера для США.

Все эти примеры до сих пор относились к тем активам, которые вы можете купить и держать долгий срок. Но если вы думаете о том, чтобы хеджировать риски ограниченных периодов высокой инфляции, то, может быть, есть смысл использовать более тактический подход.

Подумаем об этом в таком ключе. Вспышки высокой инфляции, как правило, бывают связаны с резким ростом цен на сырьевые товары. И нигде эта связь не проявляется так явно, как с ценами на нефть. Всё в этом мире работает на нефти. Нефть нужна для сельского хозяйства, производства, транспортировки продукции, полученной в предыдущих двух пунктах, равно как и для вашей машины, на которой вы едете покупать эти продукты или на работу.

Нефть так или иначе затрагивает все сферы жизни и производства. Поэтому цены на энергоносители являются важным компонентом инфляции. Так почему бы не ударить в самый корень проблемы: хеджировать риск сильной инфляции путем покупки нефти?

Как это работало в прошлом?

Сосредоточьте внимание на трех областях:

В эти три периода происходили всплески инфляции, в значительной мере обусловленные ценами на нефть. И что мы видим на тепловой карте?

Если держаться поближе к диагонали (начало каждого из периодов), мы видим много синего цвета. То есть в краткосрочной перспективе покупка фьючерсов на нефть дает вам защиту от резких всплесков инфляции. Однако нефть довольно волатильна, и нет никаких гарантий, что она обеспечит необходимую защиту капитала в долгосрочной перспективе.

Вот почему в этом вопросе лучше применить тактический подход. План такой: определить риск инфляции, запрыгнуть в тренд на раннем этапе, продать, когда цена — а вслед за ней и инфляция — достаточно выросли… Проще сказать, чем сделать.

Я думаю, на этом мы можем остановиться в своем обзоре того, как разные активы ведут себя в условиях инфляции.

Мораль истории в том, что «серебряной пули» — актива, который бы всякий раз опережал инфляцию, — не существует. Но как минимум, нужно понимать, какого именно результата вы хотите достичь.

История предполагает, что на двух крайних точках временного горизонта:

Данные по инфляции в США публикуются ежемесячно. Следующий релиз должен быть сегодня, 10 августа.

Исходя из истории изменений инфляции от месяца к месяцу, диапазон ожидаемых значений для новых данных за июль выглядит следующим образом.

Хорошей новостью станет падение ниже 8,8% (такой инфляции можно ожидать при медианном снижении месяц к месяцу за всю историю наблюдений). Отличной новостью стало бы падение инфляции ниже 8,12%. Но шансы на это составляют примерно 1 к 20.

Даже если это произойдет, 8% — это всё равно исторически очень высокая инфляция. Но с точки зрения импульса это было бы хорошим сигналом, который мог бы позволить ФРС несколько ослабить напор.

Реальные данные узнаем уже сегодня. При существенном отклонении от ожидаемых значений, рынки, по-видимому, отреагируют соответственно.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com