Какой хедж?

Обстановка в Украине заставляет многих беспокоиться о Третьей мировой войне. Это понятно и естественно. Когда инвесторы напуганы, они начинают покупать безопасные активы, чтобы защитить себя. Примечательно, что Биткойн, похоже, не входит в их число.

Есть кое-что, что каждый раз всплывает как ассоциация с нарративом “Биткойн — это цифровое золото”. Это идея о том, что Биткойн должен торговаться так же, как золото.

То есть Биткойн в 2022 году должен:

- реагировать на новости об инфляции так же, как это делает золото;

- торговаться как безопасный актив, когда риск охватывает рынок.

Спойлер: по большому счету, он ничего такого не делает.

Подобное отсутствие поведения, аналогичного золоту, расценивается биткойн-скептиками и людьми, владеющими другими активами, которые можно продать, как фатальный недостаток, обрекающий Биткойн на провал.

Видите ли, торговля определённым образом на данных об инфляции или геополитических событиях не является неотъемлемым свойством актива. Это свойство нарратива вокруг этого актива.

Прямо сейчас нарратив о Биткойне как о цифровом золоте не особенно силён. Вот о чём говорит нам поведение его цены.

Но устройство сети Биткойна не изменилось. По-прежнему нет ни единой точки отказа. Это по-прежнему недопустимо. Его денежно-кредитная политика по-прежнему вшита в код.

Вот почему несмотря на то, что нарратив о цифровом золоте в наши дни немного ослаб, нет причин для того, чтобы он потерпел неудачу в долгосрочной перспективе.

Однако одна вещь, на которую я хочу обратить особое внимание, — это утверждение Питера Шиффа и других о том, что Биткойн не является хорошей защитой от инфляции.

Я уже говорил об этом раньше, не судите об активе как о хорошей защите от инфляции по тому, как он реагирует на новости об инфляции. Это просто не имеет значения. Инфляция — это медленный процесс, разрушающий покупательную способность наличных денег. То, что происходит за один день, не имеет значения.

Единственное, что имеет значение, — это то, будет ли использование наличных денег для покупки Биткойна сейчас опережать инфляцию через 1 год, 2 года, 4 года, 8 лет, потому как это определение того, что такое инфляционный хедж.

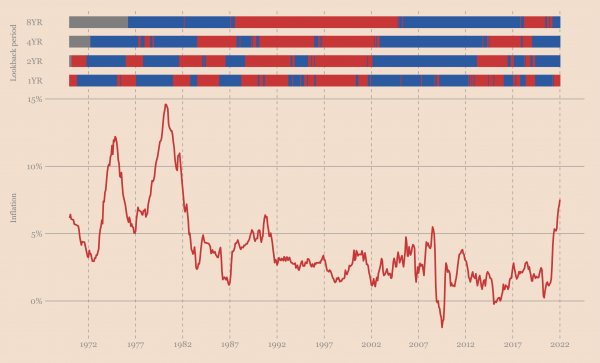

Итак, как золото действует в качестве инфляционного хеджа? Что ж, мы можем сделать следующее:

- Возьмём данные по индексу потребительских цен США и цену на золото в конце каждого месяца.

- Проверим, превзошло ли золото индекс потребительских цен за отчётный период 1 год, 2 года, 4 года и 8 лет.

- Если золото превзошло индекс потребительских цен — за этот месяц галочка синяя. В противном случае — красная.

Если сделать это для каждого месяца, начиная с 1970 года, то картина будет выглядеть примерно так.

Если рассмотреть самый длительный период, составляющий 8 лет, есть длительные промежутки времени, когда золото является хорошим средством защиты от инфляции, и другие периоды, когда оно мало что даёт.

Честно говоря, у золота всё хорошо, когда вы этого хотите. 70-е, никаких проблем. Финансовый кризис 2008 года, всё в порядке. Кризис COVID — тоже не так уж плохо. По крайней мере, если у вас достаточно длительный временной горизонт, золото действительно является защитой от инфляции.

Как вы можете видеть, чем короче период ретроспективного анализа, тем более неоднородны записи. Но опять же, когда вы ищете инфляционный хедж, то смотрите на многолетний период, так что в этом не должно быть ничего особенного.

А как насчёт Биткойна? Мы можем применить ту же методологию и получить следующие результаты.

Правильно, цвет в основном синий, что означает, что за свою короткую жизнь Биткойн (несмотря на то, что он торгуется скорее как рисковый актив) был хорошей защитой от инфляции.

Но, конечно, у Биткойна не такая длинная история, как у золота, поэтому, когда речь заходит о будущем, мы можем просто попытаться рассуждать по аналогии:

- Если нарратив о цифровом золоте снова вступит в силу, Биткойн, скорее всего, будет торговаться как золото. Таким образом, основываясь на истории золота в 70-х годах, мы можем надеяться, что Биткойн продолжит оставаться хорошим инфляционным хеджем.

- Также может случиться так, что тенденция принятия биткойна возобновится по другим причинам. Нарратив о параллельной валюте, развивающейся в качестве альтернативы системе, в которой доминируют центробанки, может получить некоторые преимущества, особенно в связи с тем, что центробанки собираются начать внедрение CBDC (Central Bank Digital Currency, или «цифровая валюта центрального банка»). В этом случае можно ожидать ещё одного параболического этапа, который, скорее всего, превзойдет инфляцию.

- Наконец, Биткойн может оставаться полностью рисковым активом. Что тогда?

Для последнего варианта мы можем сравнить Биткойн с эталоном с точки зрения рисковых активов, то есть с фондовым рынком.

Тот же анализ, который мы провели для золота, даёт следующий результат для S&P500. Взгляните.

Если посмотреть на 70-е годы, то нам действительно следует беспокоиться. Любые денежные средства, которые вы вложили бы в фондовый рынок примерно между серединой 60-х и серединой 70-х годов, были бы ниже инфляции, если бы вы удерживали позицию в течение 8 лет.

Если это нам о чём-то и говорит, так о том, что мы можем ожидать, что фондовый рынок/рисковые активы будут работать не так хорошо в периоды роста инфляции, когда ФРС находится в процессе повышения ставок.

Поэтому и важно следить за ходом событий, поскольку ФРС собирается повторить нам 70-е годы.

Тенденция накопления

Судя по последним ончейн данным, тенденция накопления биткойна довольно вялая. Здесь нет больших новостей. Показатель участия уже некоторое время находится в нижней части своего диапазона.

Да, киты выкупали просадки. Да, мелкие инвесторы постоянно накапливали позиции. Но этого импульса недостаточно, чтобы привести к чему-либо.

Тенденции накопления

Что интересно, так это то, что впервые почти за год адреса, контролирующие от 1 до 10 BTC, превысили свой уровень с начала бычьего рынка осенью 2020 года.

Но смогут ли они сохранить этот тренд? Не совсем ясно.

Тренды ходлинга

Тем временем наш любимый сигнал о дивергенции китов и мелких инвесторов отображается синим цветом. Это означает, что киты распределяют монеты, в то время как мелкие инвесторы накапливают. Этот паттерн не сильно повлиял на цену биткойна за последний год.

Дивергенция

Если ничего нового не появится, я боюсь, что мы увидим, как паттерны просадок биткойна и S&P500 некоторое время будут двигаться бок о бок.

Карта S&P500

Продолжительность и глубина коррекций

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com