Как жесткие меры Китая отражаются на ончейн-показателях Биткойна

Коэффициент Пуэлла

В новом обзоре аналитик Уилл Клементе разбирает текущую ситуацию на рынке биткойна с помощью ончейн-метрик, отделяя сигнал от шума.

Надеюсь, неделя была для вас удачной. Очередная неделя в горизонтальном тренде для биткойна, и теперь он торгуется в диапазоне $30–40 тыс. уже более шести недель. Давайте посмотрим, какие изменения эта неделя принесла в ончейн-метриках. Надеюсь, вам понравится.

Вот некоторые ключевые выводы:

- Биткойн продолжает наращивать значительную базу капитала между $32 тыс. и $40 тыс. В текущем диапазоне было перемещено более 15% выпущенных в обращение BTC.

- Среднесуточный хешрейт продолжает снижаться, в моменте достигнув самого низкого уровня с 2019 года. Интервал между блоками достигал >23 минут, выпуск новых монет замедлился, в ближайшие несколько дней произойдет корректировка сложности.

- Изменение чистой позиции майнеров говорит об умеренных продажах (которые, по-видимому, могут объясняться миграцией майнеров из Китая).

- Более молодые монеты продолжают распродаваться, вплоть до крупнейших в истории Биткойна чистых убытков (в долларовом выражении) в сутки.

- По-прежнему не наблюдается притока новых «китов», но количество розничных инвесторов агрессивно растет (рассмотрим подробно).

- Повторное накопление продолжается (рассмотрим подробно).

- Динамика потока капитала на биржевых адресах нейтральная, что можно расценивать как позитивный признак.

- Капитал продолжает медленно перетекать из стейблкойнов в рынок.

- W-образное восстановление числа новых пользователей продолжилось, ежедневно в сеть Биткойна приходит более 36 000 новых субъектов.

Учитывая, сколько времени мы провели в текущем диапазоне, теперь в этом бычьем рынке сформировалась четкая третья по ончейн-объему зона: в диапазоне $32–40 тыс. было перемещено уже 15,91% денежной массы Биткойна.

Распределение реализованной цены UTXO

Одним из самых обсуждаемых явлений в связи с Биткойном в последнее время стало резкое падение скорости хеширования сети. Хешрейт продолжает снижаться, с очень небольшим отскоком в среду 28 июня. 27-го числа он падал до самого низкого уровня с конца 2019 года. Несмотря на некоторые малозначимые последствия, сеть продолжает работать, как работала всегда и как всегда будет работать. Давайте взглянем на некоторые из этих незначительных последствий, которые падение хешрейта оказало на протокол Биткойна.

Средний хешрейт Биткойна

Во-первых, средний интервал между блоками достиг несравнимо высоких исторических уровней. В моменте на этой неделе средний интервал между блоками достигал 23,3 минуты, по сравнению с обычными 10 минутами. Это означает, что долгожданная корректировка сложности займет чуть больше времени, чем обычно, но должна произойти в воскресенье 3 июля.

Средний интервал между блоками

Эмиссия новых BTC из-за этого сократилась, а значит, майнеры получают меньше субсидий блока, чем раньше. В прошлое воскресенье (27 июня) это значение опускалось до 362 нововыпущенных BTC, притом что ожидаемый объем выпуска новых монет после прошлогоднего халвинга составляет 900 BTC/сутки. Это, конечно, вернется к норме после корректировки сложности.

Биткойн: количество выпускаемых монет

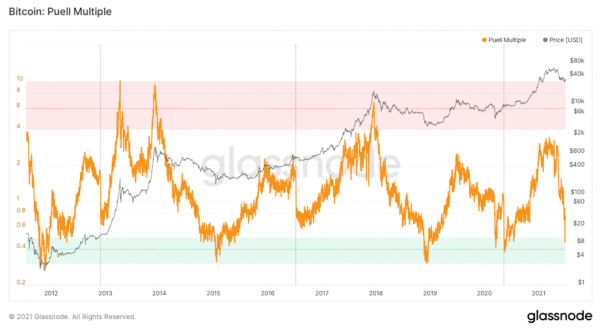

Из-за этого, в сочетании со снижением цены, значение коэффициента Пуэлла — суточный объем выпуска BTC, деленный на 365-дневную скользящую среднюю выпуска (в долларовом выражении), — снизилось до «зоны покупки». Исторически всякий раз, когда коэффициент Пуэлла опускался в эту зону, это было отличное время для накопления BTC. В числе примеров минимумы медвежьих рынков 2012, 2015, 2018, а также обвал в марте 2020 года (COVID).

Коэффициент Пуэлла

И еще одно замечание насчет майнеров. Широко распространено мнение о том, что майнеры сыграли большую роль в падении рынка в последние несколько недель, поскольку предположительно им необходимо было продать BTC, чтобы покрыть расходы на миграцию из Китая. Однако по данным Glassnode, с мая майнеры сократили свои запасы на ₿5269. Большая часть этих продаж пришлась на начало июня, и это вовсе не то количество, которое рынок биткойна не мог бы легко переварить.

Баланс адресов майнеров (все майнеры)

Большая часть продаж по-прежнему поступает от краткосрочных держателей, включая крупную капитуляцию на этой неделе со стороны сравнительно «молодых» субъектов сети. Глядя на SOPR для краткосрочных владельцев — индикатор, измеряющий прибыль, которую приносят монеты, — в пятницу 25 июня эти субъекты сети распродавали свои монеты с большими убытками. Это снижение STH-SOPR вполне сопоставимо с другими крупнейшими просадками в истории Биткойна, уступая только двум эпизодам на медвежьем рынке 2018 и, конечно, обвалу в марте 2020 года.

SOPR для краткосрочных владельцев

В долларовом выражении это был день самых больших реализованных убытков в истории Биткойна, превзошедший предыдущий рекорд, установленный в мае. В общей сложности было реализовано $4 456 786 884 убытков.

Чистая реализованная прибыль/убыток

Я слышал мнение о том, что за распродажу последних недель ответственны главным образом розничные инвесторы, но, судя по ончейн-данным, это не так. Мелкие инвесторы продолжают агрессивно наращивать свои позиции. Хотя баланс, удерживаемый такими субъектами (0,001–1 BTC), всегда имеет тенденцию к увеличению, нынешний рост имеет более резкую, чем обычно, траекторию. Впрочем, стоит оговориться, что я виду только ончейн-данные и не могу судить о внутрибиржевых потоках капитала.

Объем предложения BTC, удерживаемого субъектами сети с балансом 0,001–0,01 BTC (красная кривая), 0,01–0,1 BTC (зеленая кривая) и 0,1–1 BTC (синяя кривая)

А так выглядит итоговое изменение позиции в различных когортах пользователей за период с 5 июня по 1 июля:

- розничные пользователи или «креветки» (0,001–1 BTC): +4396 BTC;

- крабы (1–10 BTC): +14 942;

- осьминоги/рыбы (10–100) BTC: +15 705;

- дельфины/акулы (100–1000 BTC): -17 374;

- киты/мегакиты (1000–10 000 BTC): -27 037.

Так что в целом кажется, что более мелкие субъекты сети активно покупают, в то время как более крупные пользователи сокращают свои позиции. Если посмотреть на возраст продаваемых монет по таким метрикам, как CDD (койн-дней разрушено), Dormancy (коэфф-т времени простоя монет), ASOL (ср. срок жизни потраченного выхода) или Liveliness («живость»), в сочетании с данными по когортам, то представляется, что «молодые киты» за последний месяц продали больше всего. Давайте сосредоточимся на китах, которые, конечно, являются той когортой, которая в наибольшей степени движет рынком. Количество новых китов продолжает сокращаться, эту тенденцию мы наблюдаем уже несколько недель.

Количество субъектов сети с балансом ≥1 тыс. BTC

Из всего сказанного можно заключить, что подавляющее большинство этих новых пользователей Биткойна приходится на «розницу», учитывая, что число китов сокращается, мелкие участники в среднем покупают, а киты продают. Интересно было бы узнать, какая часть новых пользователей приходит из стран Латинской Америки. Прирост новых пользователей Биткойна снова превысил 34 тыс./сутки. Помните, что речь идет не об адресах, но о субъектах в блокчейне, определяемых с помощью эвристических методов.

Чистый прирост субъектов сети (14-дневная MA)

Что касается повторного накопления, индикатор изменения неликвидного предложения по-прежнему находится в зеленой зоне, а коэффициент ликвидного предложения, созданный при участии Willy Woo, продолжает расти. Оба этих индикатора указывают на одно и то же: предложение продолжает стекаться к неликвидным субъектам сети. Вот, на мой взгляд, хорошая аналогия: по поверхности разлилось большое количество жидкости, и сейчас рынок постепенно добавляет бумажные полотенца. Скорость добавления бумажных полотенец представлена наклоном в коэффициенте ликвидного предложения, но если не случится нового разлива (капитуляции, в которой большой объем нового предложения станет ликвидным), то в конечном счете разлитая жидкость (распродаваемые монеты) будет абсорбирована «сильными руками». С учетом сказанного можно ожидать, что рынок продолжит двигаться в рамках диапазона до тех пор, пока это повторное накопление не будет завершено.

Изменение неликвидного предложения BTC

Потоки капитала на биржевых адресах на сегодняшний день тоже продолжают горизонтальное движение, что, на мой взгляд, является позитивным признаком, поскольку тоже свидетельствует о накоплении.

Баланс биржевых биткой-адресов (все биржи)

Напоследок я оставил коэффициент предложения стейблкойнов (Stablecoin Supply Ratio, или SSR), осциллятор, созданный Willy Woo. Этот индикатор показывает, что капитал продолжает медленно возвращаться из стейблкойнов в рынок. Это восстановление напоминает любое другое крупное падение цены BTC со времени появления первых стейблкойнов, включая конец 2018, конец 2019, а также март и сентябрь 2020 года. Еще один признак восстановления рынка.

Коэффициент предложения стейблкойнов

На этом сегодня все. С нетерпением жду следующей недели и следующего обзора. Всем хороших выходных!

Статья не содержит инвестиционных рекомендаций, все высказанные суждения выражают исключительно личные мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на рынках, сопряжены с риском. Подходите к принятию собственных решений ответственно и самостоятельно.

Источник: bitnovosti.com