Как быть правым и все равно терять деньги

sdfsf

Всем известно, что секрет успешного трейдинга™ состоит в том, чтобы чаще быть правым, чем ошибаться. Трейдинг — это прежде всего интеллект. Наверное, если вы бываете правы чаще, чем ошибаетесь, то почти невозможно НЕ зарабатывать деньги, так чего же вы ждете? Ведь это могли быть вы 👇

Достижение «высшая точка сарказма» разблокировано 😎

Ладно, если вы хоть как-то имели дело с рынками, то, наверное, знаете, что быть правым или неправым на самом деле не главное.

Как сказал Сорос,

«Дело не в том, правы вы или нет, а в том, сколько денег вы зарабатываете, когда правы, и сколько теряете, когда ошибаетесь».

FXCM провели несколько исследований на эту тему. Первое из них — в 2010 году.

На диаграмме показаны результаты для набора данных из более чем 12 миллионов реальных сделок, совершенных клиентами FXCM по всему миру в 2009 и 2010 гг. Отобраны 15 самых популярных среди клиентов FXCM валютных торговых пар.

Синие столбцы показывают процент сделок, закрытых клиентами с прибылью. Например, в EUR/USD, самой популярной валютной паре, клиенты FXCM, вошедшие в выборку, получили прибыль по 59% своих сделок и убытки по 41%.

12 миллионов сделок, и «прибыльные» преобладают в каждой паре, кроме AUDJPY. При этом мы знаем, что 70–90% розничных трейдеров теряют деньги. Как такое возможно?

Ах да, вот в чем дело! Негативное ожидание, возникающее из-за того, что убытки по проигрышным сделкам превышают прибыль по успешным.

В данных есть четкая закономерность. Средний убыток по неуспешным сделкам примерно вдвое превышает среднюю прибыль по успешным. Таким образом, мы имеем 59% прибыльных сделок, но соотношение прибыль/убыток, близкое к 0,5:1.

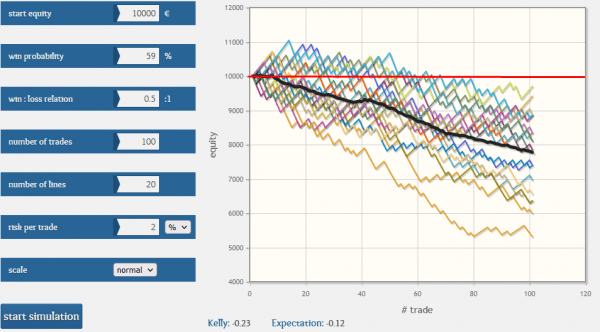

Давайте симулируем соответствующие кривые капитала по 100 сделкам (риск по каждой 2%). 👇

Все сценарии ведут к убыткам…

Ну хорошо, давайте попробуем расширить диапазон сценариев до 100 и увеличить горизонт до 200 сделок.

Все дороги в конечном счете ведут к Риму разорению, и определенно не сулят прибыли!

FXCM опубликовали это исследование в рамках руководства «Черты успешных трейдеров» и выложили на своем сайте. В 2014–2015 гг. они повторили исследование, увеличив размер выборки до 43 миллионов сделок. Как и следовало ожидать, результаты (англ.) оказались аналогичными.

С момента первого исследования прошло уже 10 лет, статья о чертах успешных трейдеров по-прежнему доступна на их сайте (вместе со всеми обычными советами о том, чтобы убытки фиксировать быстро, прибыльные позиции удерживать дольше и придерживаться соотношения риск/доходность не менее чем 1:1).

Но если все об этом знают, то почему на сайте каждого брокера до сих пор висят эти предупреждения? 👇 👇 👇 👇 👇

Неужели все дело в нашем драгоценном и хрупком эго и неспособности справиться с собственными ошибками? Очевидно, проблема отчасти в этом, но нельзя ли это просто обойти с помощью нескольких несложных правил и управления капиталом?

Опять же, если это все, что для этого нужно, то почему все вокруг еще не разъезжают на Lamborghini? Должно быть что-то еще.

Содержание:

Неопределенность

Для наглядности мне понадобится какое-то количество графиков. Возьмем для примера EURUSD, часовой таймфрейм в мае.

Область интереса на графике находится у 1,1991. Рынок в явном восходящем тренде, преодолевает сопротивление после пары попыток, тестирует его уже сверху, находит покупателей и поднимается первоначально до 1,2150. 👇

Затем курс возвращается к поддержке 1,1991, находит покупателей, после чего следует более сильное ралли на 90 пипсов. Рынок достигает максимума на отметке 1,12181, прежде чем несколько скорректироваться…

Когда это происходит, каков ход мысли трейдера?

«Выглядит бычьи. График смотрится так, словно рынок хочет прорваться выше. Значит, нужно использовать снижения как возможности для покупки».

По мере того как рынок консолидируется и готовится к очередной атаке на сопротивление, трейдер постепенно закупается на снижениях в ожидании прорыва. Что происходит дальше?

Рынок проваливается ниже (через синюю линию), выбивая стопы одних и проверяя решимость других трейдеров. Что теперь?

Рынок вернулся в середину диапазона. Как будет рассуждать наш гипотетический трейдер в этой точке?

«Краткосрочно картина скорее медвежья. Похоже, что курс собирается вновь протестировать нижнюю границу диапазона, так что я продам на ретесте этой синей линии, а потом откуплюсь обратно у 1,1991».

Что происходит дальше?

Трейдер снова попадает в ловушку. (А в действительно неудачный день он продаст еще и у 1,2181, чтобы усреднить цену открытия позиции.)

Но пока что давайте предположим, что он прислушался к голосу разума и не стал пытаться «усреднить» убыточную позицию.

Риски трейдер соизмерял безупречно, но все равно дважды был выбит по стоп-лоссу, хотя первоначальный тезис о бычьем тренде и вероятном прорыве сопротивления был «верным». Он попался в ловушку, переключив внимание на текущий момент и упустив из виду общую картину.

Так что нужно нечто большее, чем одно только управление капиталом…

Знаете, в чем еще состоит разочаровывающая ирония для нашего трейдера? Он мог открыть лонг по совершенно одинаковой цене в двух разных случаях, и ситуация бы при этом развивалась совершенно по-разному. Давайте взглянем на график еще раз.

Покупка на ✖ 12 числа –> два дня в зоне неопределенности (и в убытке).

Покупка на ✔ 14 числа –> немедленное продолжение тренда и хорошая прибыль почти без просадок.

Во втором случае трейдер, открывающий позицию у ✔, просто даже не получает шанса испортить сделку. Риск ясно определен, и при прочих равных условиях выделенный цветом диапазон должен служить поддержкой. Если эта поддержка не отрабатывает, трейдер может закрыть позицию с минимальными потерями. У него будет четкий сигнал и решение, которому нужно следовать.

Трейдера же, покупавшего у ✖ и продавшего у ✔, постигло разочарование, поскольку в результате реализовалась его первоначальная торговая идея, но она уже не принесла ему ничего, кроме убытка.

Он может злиться на рынок или на самого себя. На самом деле даже не так важно, на что именно вы будете злиться, поскольку в гневе люди не принимают правильных решений.

Что трейдеры могут этому противопоставить? Как им избежать неопределенности, гнева и всех тех негативных эмоций, что приводят к наихудшим торговым решениям?

Терпение

Трудно что-то добавить к тому, как объяснил этот момент Trader SZ 👇

Катализаторы

Катализаторы делятся на два основных типа.

Движения цены: вход у ✔ в примере выше — хорошая иллюстрация.

Назовите это движениями цены, техническими триггерами, потоком ордеров или как угодно. В основе своей все это сводится к одному и тому же. Рынок подал некоторый сигнал, покупки явно превзошли продажи, и, как следствие, рынок двинулся выше.

Фундаментальные показатели: знание того, что происходит, снижает ощущение неопределенности.

Понимать фундаментальные показатели не значит быть правым. Это скорее способ фильтрации информации. Как и почему рынок реагирует на эту точку данных, какова общая склонность к риску у игроков рынка и что это означает для этого рынка на данном временном горизонте? Это также помогает понять, что следует отвергать сразу как совершеннейшую чушь.

Как трейдер, создание лучших фильтров для рынков и ситуаций на них — одна из самых важных вещей, которые вы можете сделать, если не хотите пополнить собой очередную печальную статистику.

Источник: bitnovosti.com