Гид биткойнера по контролю кривой доходности: эндшпиль фиатных систем

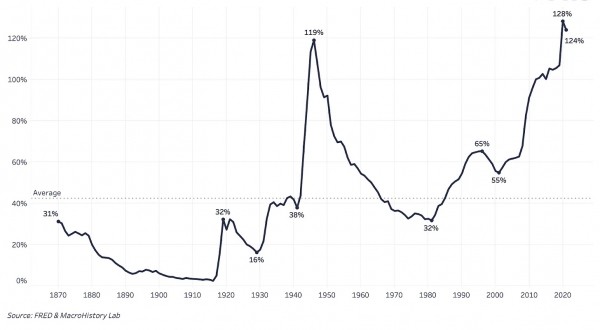

Отношение госдолга к ВВП США

Контроль кривой доходности: следующая сага в глобальном эксперименте по денежно-кредитным политикам в фиатных системах. От реализации в США в 1942 году до недавнего японского эксперимента — в чем заключается суть тактики контроля кривой доходности и каковы ее последствия?

Ключевой темой нашего долгосрочного тезиса о Биткойне является происходящий провал централизованной денежно-кредитной политики центральных банков в мире, где такая политика, вероятнее всего, не исправит, а только усугубит серьезные системные проблемы. Банкротства, накопленная энергия сдерживаемой волатильности и экономические разрушения, которые последуют за попытками центральных банков решить эти проблемы, лишь еще больше усилят недоверие к финансовым и экономическим институтам. И это открывает путь альтернативной системе. Мы считаем, что такой системой либо, по меньшей мере, ее значительной частью может стать Биткойн.

Имея целью обеспечить стабильную, устойчивую и полезную глобальную денежную систему, центральные банки сталкиваются с одним из самых больших вызовов в своей истории: разрешением глобального кризиса суверенного долга. В ответ мы увидим, как по всему миру будут разворачиваться эксперименты в области денежно-кредитной и налогово-бюджетной политики, чтобы попытаться удержать на плаву нынешнюю систему. Один из таких экспериментов известен под названием «Контроль кривой доходности» (YCC, от Yield Curve Control) и приобретает всё большее значение для нашего будущего. В этой статье я расскажу о том, что такое YYC, о нескольких исторических примерах и о будущих последствиях распространения этой практики.

Исторические примеры реализации контроля кривой доходности

В двух словах, YCC — это метод контроля и влияния центральных банков на процентные ставки и общую стоимость капитала. На практике центральный банк устанавливает свою идеальную процентную ставку для конкретного долгового инструмента на рынке. И чтобы поддерживать нужную привязку процентной ставки, они продолжают покупать или продавать этот долговой инструмент (например, 10-летние облигации) независимо от прочих обстоятельств. Покупки, как правило, производятся за счет вновь «напечатанной» валюты, усиливая давление денежной инфляции.

Тактика контроля кривой доходности может быть принята по нескольким причинам: поддержать низкие и стабильные процентные ставки для стимулирования нового экономического роста; поддержать низкие и стабильные процентные ставки, чтобы снизить стоимость заимствований и обслуживания долга; либо намеренно создать инфляцию в условиях дефляции (вот только несколько примеров). Успех этой политики зависит только от степени доверия к центральному банку на рынке. Рынки должны быть уверены, что центральные банки продолжат проводить эту политику любой ценой.

Самый крупный пример реализации YCC произошел в США в 1942 году, на фоне Второй мировой войны. Соединенные Штаты понесли огромные долговые расходы для финансирования войны, и ФРС ограничила доходность, чтобы сохранить низкую и стабильную стоимость заимствований. В течение этого времени ФРС ограничивала краткосрочные и долгосрочные процентные ставки по краткосрочным векселям на уровне 0,375%: а по долгосрочным облигациям — до 2,5%. Тем самым ФРС отказалась от контроля над своим балансом и денежной массой, которые были принесены в жертву цели поддержания более низких процентных ставок. Это был выбранный метод борьбы с неустойчивым стремительным ростом государственного долга по отношению к валовому внутреннему продукту.

Отношение госдолга к ВВП США

Однако к 1947 году инфляция превысила 17% (по индексу потребительских цен в годовом выражении), и ФРС испытывала все большее беспокойство в отношении влияния YCC на инфляционное давление, поэтому они остановили применение YCC на краткосрочных векселях. В 1951 инфляция вновь резко выросла до более 21% годовых, и тогда был прекращен YCC по долгосрочным облигациям, несмотря на сильное противодействие со стороны администрации президента и лиц, отвечавших за налогово-бюджетную политику. На самом деле именно ФРС и боролась за прекращение YCC, подчеркивая:

“С учетом роста инфляции, FOMC твердо убежден, что продолжение такой привязки приведет к чрезмерной инфляции”.

Перенесемся в наши дни: в 2016 и 2020 годах YCC вернулся на авансцену в качестве активно используемого инструмента в Японии и Австралии соответственно. На протяжении многих лет Япония поддерживала краткосрочную и 10-летнюю ставки на разных уровнях в попытке стимулировать инфляцию до ~2%. И только в апреле этого года, на фоне резкого роста инфляционного давления во всем мире, Япония смогла поднять уровень базовой инфляции выше 2%.

В этом году Япония столкнулась с серьезным выбором в отношении сохранения политики YCC: позволить доходности расти или иене падать. Повышение доходности представляется неприемлемым вариантом, поскольку Япония имеет самое большое в мире соотношение государственного долга к ВВП (около 260%) и сталкивается с многодесятилетней проблемой стимулирования устойчивого экономического роста и инфляции.

Девальвация валюты — это другая сторона обоюдоострого меча, хоть и при устойчивой политике YCC. В результате иена сейчас больше напоминает валюту развивающихся рынков, с начала года снизившись на 20%. К сегодняшнему дню ситуация зашла уже слишком далеко, и Банк Японии перешел к полномасштабной валютной интервенции, чтобы ограничить снижение курса, даже если это даст лишь временное облегчение. Потеря иеной части стоимости может способствовать конкурентоспособности импорта и экономическому росту, но слишком большое снижение уничтожит покупательную способность внутри страны. Похоже, что мы имеем дело с еще одним примером того, как центральные банки обнаруживают, что их политика больше похожа на беспорядочное щелканье переключателем «вкл/выкл» и в куда меньшей степени на выверенную долгосрочную стратегию.

: Bianco Research

В разгар пандемии Австралия установила предельный процент по 3-летним облигациям на уровне 0,1% в попытке стимулировать экономику и заверить своих граждан, что процентные ставки останутся низкими и стабильными до 2024 года. Но на фоне растущей инфляции рынки облигаций обнаружили этот блеф, доведя ставку до 0,8% и вынудив Резервный банк Австралии отказаться от этой программы. В целом, по общему мнению, попытка YCC была неудачной, поскольку у Банка Австралии не было реального плана выхода, чтобы остановить политику, когда ставки начали расти.

: Bianco Research

Настоящее и будущее тактики контроля кривой доходности

Помимо этих явных примеров применения тактики YCC, Европейский центральный банк (ЕЦБ) фактически проводит подобную политику, но под другим флагом. ЕЦБ скупает облигации, чтобы попытаться контролировать разницу в доходности между сильнейшими и слабейшими экономиками еврозоны.

Эта скупка облигаций превратилась в то, что сейчас называется антифрагментационным инструментом. Политика направлена на покупку и продажу различных облигаций в странах ЕС, чтобы попытаться ограничить доходность в надежде остановить кризис суверенного долга или предотвратить масштабный дефолт. Спред между итальянским и немецким долгом — один из лучших примеров, показывающих, почему ЕЦБ обеспокоен и чувствует себя вынужденным прибегнуть к радикальным мерам.

Только на прошлой неделе Банк Англии объявил о принятии мер по возобновлению псевдо-«количественного смягчения» на фоне опасений в отношении риска неплатежеспособности и маржин-коллов для крупных пенсионных фондов в связи с продолжением роста доходности. Доходность 10-летних облигаций Великобритании составляла 1% в начале года и достигла пика в 4,58%, прежде чем развернуться на новостях о новой политике. Тридцатилетняя доходность достигла 5,12%, а затем резко снизилась после объявления об интервенциях Банка Англии. Этот шаг — один из самых масштабных на мировых рынках облигаций — привел к тому, что стоимость 30-летнего долга выросла на целых 28,57% примерно за четыре часа.

Доходность слишком быстро стала слишком высокой для функционирования экономики, и сейчас на рынке облигаций не хватает маржинальных покупателей, а суверенные облигации демонстрируют худшие в истории показатели от начала года. Это не оставляет Банку Англии иного выбора, кроме как выступить покупателем последней инстанции. Если возобновления количественного смягчения и первоначальной покупки облигаций окажется недостаточно, то мы легко можем увидеть переход к более строгой и долгосрочной YCC-программе ограничения доходности.

По заявлению самого Банка Англии, покупки облигаций будут продолжаться в тех масштабах, в которых это необходимо, что, конечно, звучит очень похоже на формирование нового режима контроля кривой доходности. Это напоминает заявление Марио Драги насчет «чего бы это ни стоило» во время европейского долгового кризиса 2009 года.

«Для достижения этой цели с 28 сентября Банк будет осуществлять временные покупки долгосрочных государственных облигаций Великобритании. Целью этих покупок будет восстановление благоприятной рыночной конъюнктуры. Покупки будут осуществляться в тех масштабах, которые необходимы для достижения этого результата. Операция будет полностью компенсирована Министерством финансов».

: Bloomberg

Позднее стало известно, что Банк Англии вмешался в ситуацию, чтобы остановить движение облигаций из-за потенциальной возможности маржин-коллов в пенсионной системе Великобритании, владеющей активами на сумму около 1,5 триллиона фунтов стерлингов, большая часть которых была вложена в облигации. Поскольку некоторые пенсионные фонды хеджировали свой риск волатильности с помощью деривативов на облигации, управляемых так называемыми инвестиционными фондами, ориентированными на обязательства (LDI). С резким падением цен на долгосрочные суверенные облигации Великобритании, возрастал риск маржин-коллов по деривативам, обеспечивавшимся этими облигациями в качестве залога. Конкретика здесь не так уж важна, но главное понять, что, когда ужесточение денежно-кредитной политики стало потенциально системным, центральный банк вмешался.

Возвращаясь к самой интервенции, первоначальный масштаб этой операции относительно невелик и не является прямым признаком завтрашнего произойдет глобального поворота. Инфляционное давление по-прежнему враг номер один, особенно в Великобритании, где прогнозируют инфляцию до 9,5% до 2023 года. Волатильность британского фунта также растет: от начала года он упал более чем на 20%. Наверняка каждая страна, испытывающая проблемы с импортом энергоносителей и высокое инфляционное давление, следит за усилиями Японии в области YCC и ее валютным курсом как за предупреждающим сигналом о том, как ситуация может ухудшаться.

Хотя тактика контроля кривой доходности может ограничить ущерб от кризиса в краткосрочной перспективе, она приводит к целому ряду последствий и эффектов второго порядка, с которыми придется иметь дело.

Во-первых, растущее инфляционное давление, которое может возникнуть из-за YCC, трудно предсказать даже в более дефляционном мире, в котором мы находимся сегодня. В условиях разгула инфляции, когда политика направлена на ее подавление, увеличение YCC легко может привести нас в мир, где инфляционных потрясений станет больше, а не меньше.

YCC — это, по сути, конец любых остатков «свободного рынка» в финансовой и экономической системах. Это означает более активное централизованное планирование для поддержания определенной стоимости капитала, на основе которой функционирует вся экономика. Это делается из необходимости удержать систему от полного краха, который до сих оказывался неизбежным в фиатных денежных системах ближе к концу срока их годности.

Политика YCC продлевает существование пузыря суверенного долга, позволяя правительствам снизить общую процентную ставку по процентным платежам и снизить стоимость займов при будущих пролонгациях долга. Учитывая размер государственного долга, темпы будущего бюджетного дефицита и значительные расходы на социальные нужды, обещанные на далекое будущее, расходы на процентные ставки продолжат отнимать все большую долю налоговых поступлений от сокращающейся и находящейся под давлением налоговой базы.

Как мы уже видели на примере многих денежно-кредитных политик последнего десятилетия, правительства продолжают увеличивать свою долю на глобальных долговых рынках, вытесняя частные инвестиции. В чем будет заключаться стимул для частных инвесторов к приобретению суверенного долга, если доходность и прибыль будут ограничены? Вероятно, в конечном счете инвесторы будут держать государственный долг только потому, что они вынуждены придерживаться различных мер регулирования и контроля за движением капитала.

В заключение

Первое использование контроля кривой доходности было глобальной мерой военного времени. Эту тактику использовали в экстремальных обстоятельствах. Поэтому даже сам факт попытки развернуть YCC или подобную программу является предупреждающим сигналом для большинства о том, что что-то серьезно не так. Сейчас два крупнейших центральных банка мира (и третий на подходе) перешли к активному проведению политики контроля кривой доходности. Это новая ступень эволюции денежно-кредитной политики и монетарных экспериментов. Центральные банки будут пытаться сделать все возможное, чтобы стабилизировать экономические условия, и результатом этого станет еще большее обесценивание денежной массы.

Если когда-либо и существовала маркетинговая кампания, объясняющая, почему Биткойну есть место в мире, то это именно она. Хоть мы и считаем, что нынешним макроэкономическим факторам нужно время, чтобы разыграться, и что снижение цены биткойна является вероятным краткосрочным результатом в сценарии серьезной волатильности фондового рынка, волна монетарной политики и ликвидности, которую придется высвободить для спасения системы, будет огромной. Попытаться получить более низкую цену, чтобы нарастить позицию по биткойну и избежать еще одной потенциальной волны просадки в условиях глобальной рецессии, выглядит как хорошая игра (если рынок предоставит такую возможность), но упустить следующее крупное движение вверх — это, на наш взгляд, станет огромной упущенной возможностью.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com