ETF на золото vs биткойн-ETF

Этой осенью SEC ещё раз рассмотрит перспективу утверждения биткойн-ETF в США. Инвесторы надеются, что одобрение даст большой толчок биткойну. Но это не гарантировано. Давайте немного порассуждаем на эту тему.

Прежде чем думать о будущем, полезно вспомнить прошлое.

Семнадцать лет назад в США был запущен первый ETF, обеспеченный физическим золотом. Это ETF GLD, у которого под управлением в настоящее время около $57 млрд, что делает его 20-м по величине ETF в мире.

До GLD не существовало «простого» способа инвестирования в золото. Покупка и хранение физического золота была и остаётся трудоёмким процессом. Торговля фьючерсами подвергает риску перерасхода затрат. И хотя золотодобытчики дают некоторую информацию, они не отслеживают напрямую стоимость золота.

Поэтому, когда был представлен GLD, это действительно изменило правила игры. Стало возможно отслеживать физическое золото, с лёгкостью покупая акции.

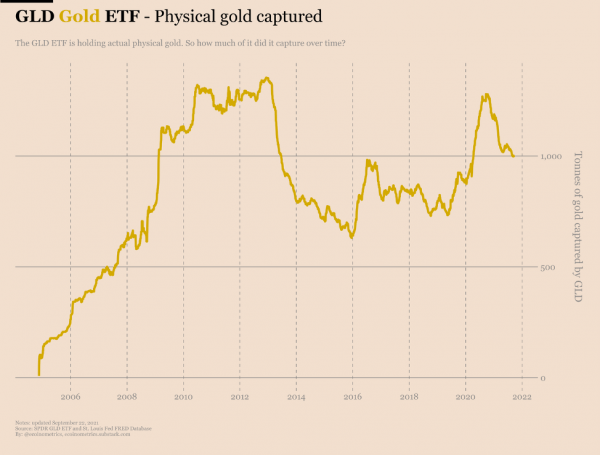

Успех был мгновенным, и GLD получил контроль над более тысячи тоннами золота, чтобы поддержать его стоимость. И поскольку это некоторое фактическое физическое предложение золота, заблокированное в ETF, люди предположили, что некоторая часть движения, в результате которого золото подорожало с $300 за унцию до $1,6 тыс. в период с 2004 по 2010 год, была вызвана ростом ETF на золото.

Однако, когда цена на золото в 2012 году начала падать, рост GLD прекратился, и в течение последних 10 лет практически не менялась.

Таким образом, какое бы первоначальное влияние это ни оказало на стоимость золота, оно было ограничено во времени.

И для золота это имеет смысл.

Логика для GLD, повышающего цену на золото, заключается в следующем:

Но дело в том, что золото — это не биткойн. Когда спрос увеличивается, а цена находится на достаточно высоком уровне, майнеры могут производить всё больше и больше до тех пор, пока не будет достигнуто некоторое равновесие между спросом и предложением.

Можно отследить эволюцию физического золота, которым обеспечен GLD, по сравнению с совокупной добычей золота шахтёрами с момента запуска ETF.

График говорит сам за себя.

Это более 2 тыс. тонн золота, добываемого шахтёрами ежегодно.

На самом деле, по данным Всемирного совета по золоту, по состоянию на прошлый год над землёй находилось около 200 тыс. тонн золота:

Таким образом, тысяча тонн, обеспечивающих GLD, не оказывают большого влияния.

Это большая разница по сравнению с биткойном. Для BTC график добычи определяется протоколом, а общий объём поставок ограничен.

Таким образом, любое дополнительное давление спроса неизбежно окажет огромное влияние на цену.

И уже без надлежащего физически обеспеченного биткойн-ETF в США инвестиционные инструменты, подобные ETF, захватывают 4% от максимального предложения. Другой биткойн-ETF может увеличить эту долю, возможно, до 6% или даже 8%.

Однако, если подумать, это не гарантировано на 100%.

Сначала вам понадобится SEC, чтобы разрешить биткойн-ETF, который поддерживается фактическим спотовым BTC.

Потому что «более безопасной» альтернативой для SEC было бы утверждение ETF, который содержит фьючерсные контракты. Но это был бы бумажный биткойн, который вряд ли окажет большое влияние.

Далее нужно будет оценить, какой фактический дополнительный спрос генерируется этим ETF.

Потому что, как можно увидеть выше, уже существует множество способов получить доступ к BTC. Биткойн — это цифровой актив, что означает, что у него гораздо более низкий барьер для входа, чем защита и хранение физического золота.

Вы уже можете купить спотовый BTC на Coinbase или на любой другой бирже, которая вам нравится. Вы можете покупать фьючерсы и опционы даже на CME. Вы также можете получить акции Grayscale Bitcoin Trust или же владеть акциями MicroStrategy.

Таким образом, хотя необходимость в ETF на золото была очевидна в 2004 году, вопрос немного более открыт, когда речь заходит о биткойне.

Преимущество ETF, обеспеченного биткойнами, очевидно. Это многое упрощает для институциональных инвесторов с точки зрения регулирования и делает покупку биткойнов простой частью существующего портфеля.

Вот почему я надеюсь, что одобрение настоящего биткойн-ETF может привлечь новых людей в это пространство и оказать значительное дополнительное давление на спрос.

Но пока ещё ничего не решено. Давайте посмотрим, что решит Комиссия по ценным бумагам и биржам.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com