«Эффект биткойна» больше не работает? Акции MicroStrategy упали на 50% за 17 дней

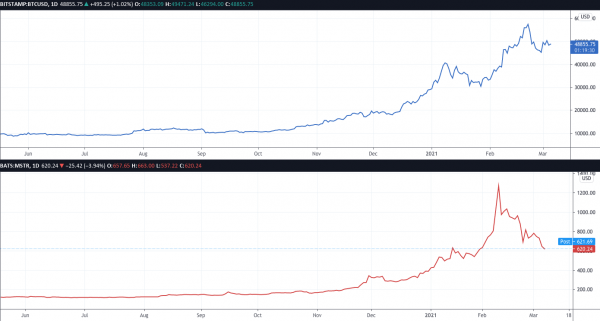

Графики $MSTR (красный) и BTC/USD (синий). : TradingView

Данные показывают, что оживление вокруг биткойна вышло уже далеко за рамки его спотовой цены к доллару: всего за 17 дней стоимость акций MicroStrategy (MSTR) снизилась с $1300 до $620 долларов.

Коррекция цены BTC затрагивает не только отдельных ходлеров — она бьет и по интересам крупных игроков, не вкладывавшихся в биткойн напрямую.

По итогам 5 марта акции компании MicroStrategy, владеющей более чем 91 тысячей BTC, всего за три недели упали более чем вдвое.

MicroStrategy продолжает покупать BTC

В день, когда компания подтвердила, что добавила к своим резервам еще 210 BTC стоимостью $10 млн, акции MicroStrategy на CBOE достигли локального минимума в $537. На своем пике в феврале MSTR торговались на уровне чуть выше $1300.

Такая волатильность — следствие взлетов и коррекций биткойна в последнем бычьем ралли, характеризовавшемся сильными колебаниями в обоих направлениях.

Графики $MSTR (красный) и BTC/USD (синий). : TradingView

Однако с момента начала закупки BTC на баланс компании в августе прошлого года влияние биткойна на стоимость ее акций остается поворотным фактором. Перед этим шагом MSTR торговались чуть выше $100.

«Теперь они держат на балансе 91 064 BTC», — комментирует последнюю покупку соучредитель фонда Morgan Creek Digital Энтони Помплиано.

«Это может быть одним из величайших проявлений твердой убежденности в истории фондового рынка», — Энтони Помплиано.

Артур Хейс: восстановление доходности облигаций может побуждать часть инвесторов к «выходу из биткойна»

Плоды такой «убежденности» могут проявиться во всей полноте далеко за пределами краткосрочной перспективы, поскольку бычий цикл биткойна сталкивается со «встречным ветром» макроэкономических факторов.

По мнению Артура Хейса, ex-CEO гиганта криптодеривативов BitMEX, политика центральных банков в некоторых экстремальных обстоятельствах может привести к оттоку капитала из криптовалют.

Причина, как он объяснял в своем новом посте (англ.) на этой неделе, заключается в том, что ФРС может выбрать курс на повышение ставок, что причинит немало боли инвесторам по всем направлениям, но при этом вероятны также и периоды рекордно низких ставок, создавая условия для всплеска волатильности.

«У меня нет модели для точной оценки соотношения между ними, но на высоком уровне, если глобальная фиатная ликвидность снова сможет получать реальную прибыль в государственных облигациях, она будет выходить из биткойна и крипторынка», — пишет он.

«Весь смысл этого упражнения состоит в том, чтобы сохранить или увеличить покупательную способность по отношению к энергии. Если этого можно достичь с самым ликвидным активом, государственными облигациями, то ликвидность выберет путь наименьшего сопротивления», — Артур Хейс.

Если такой сценарий реализуется, Биткойн будет в большей мере зависеть от своей технологической идеи, которая, по мнению Хейса, будет производить намного меньшее впечатление без больших денег на борту.

«Мне не по силам оценить нынешнюю технологическую ценность Биткойна, однако она намного ниже его текущего курса к фиату», — Артур Хейс.

Таблица антиинфляционных опций от Артура Хейса. : David Venturi/ Twitter

Чтобы противодействовать этому риску, инвесторы должны извлечь пользу как из беспрецедентного потенциала криптовалют, так и из будущей волатильности базовых ставок ЦБ.

Источник: bitnovosti.com