Дивергенция в ончейн-активности Биткойна и Эфириума

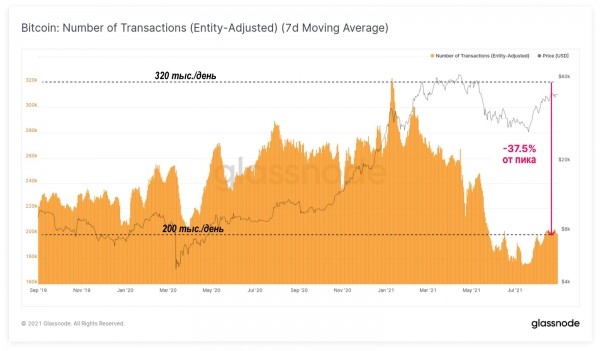

Количество биткойн-транзакций, скорректированное по пользователям (7д MA) (ссылка на обновляемый источник)

Текущая структура рынка, характеризуемая расхождением между ценой, ончейн-активностью и динамикой предложения, напоминает раннюю стадию бычьего импульса.

По мере роста биткойна и криптовалютного рынка в целом в ончейн-данных, как для Биткойна, так и для Эфириума, продолжает формироваться заметная дивергенция. Ончейн-активность в обоих блокчейнах оставалась довольно низкой по сравнению с максимумами бычьего рынка, несмотря на рост цены и бычьи тенденции в динамике предложения. В сегодняшнем отчете мы постараемся лучше охарактеризовать это расхождение, исследовав и сравнив ряд ончейн-метрик для Биткойна и Эфириума.

Подготовим основу

Прежде чем перейти к нашему сравнительному анализу, бросим быстрый взгляд на общую ситуацию на рынке биткойна после месяца сильного ценового действия. На фоне консолидацией цены под сопротивлением $50 тыс. и заметной фиксации прибыли, рынок теперь находится в верхней части очень крупного кластера ончейн-объема.

На диаграмме ниже показаны ценовые диапазоны, в которых в последний раз перемещались сопоставимые объемы предложения BTC. С момента взятия исторического максимума предыдущего цикла, $20 тыс., рынок сформировал три заметных кластера ончейн-объема.

В целом эти данные указывает на то, что на рынке остается довольно сильный класс инвесторов, обладающих высокой степенью уверенности в потенциале дальнейшего роста, что можно расценивать как мощный сигнал для быков.

В этом контексте фиксация прибыли происходила в течение всего августа, по мере роста цены. Это косвенно свидетельствует о силе рынка, способного абсорбировать это предложение «монет». Метрика aSOPR (скорректированная версия коэффициента прибыльности потраченного выхода) показывает, что аналогичное поведение наблюдалось и после распродажи в марте 2020 года со следующей последовательностью событий:

Дивергенция в ончейн-активности

Между ценовым ралли и динамикой ончейн-активности сохраняется внушительное расхождение. Спрос на место в блоке как в Биткойне, так и в Эфириуме, остается значительно ниже недавних пиковых значений, несмотря на существенное восстановление цен к сравнительно высоким уровням.

Число активных пользователей сети Биткойна на сегодня составляет 275 тысяч в сутки, что примерно на 35% ниже январского пика.

Число активных адресов в Ethereum тоже снизилось на 33% от майского пика и в настоящее время составляет 450 тысяч в сутки. Примечательно, что текущая активность в обоих блокчейнах аналогична той, что наблюдалась в стабильном диапазоне бычьего накопления в середине – второй половине 2020 года.

Аналогичные наблюдения можно сделать и в отношении количества транзакций, замещающем показателе для спроса на пространство блока. Количество биткойн-транзакций сократилось до примерно 200 тысяч в сутки, что на 37,5% ниже пиковых значений.

Еще более драматичное снижение можно наблюдать в объеме ончейн-транзакций в долларовом выражении, сократившемся на 62,5% от апрельских максимумов: до $6 млрд в сутки. Обратите внимание, что в отношении и количества транзакций (выше), и их долларового объема (ниже), мы используем скорректированные по пользователям данные, в которых отфильтровываются внутренние переводы между адресами одного субъекта сети. То есть эти данные отражают величину экономически значимого объема.

В результате настолько низкого спроса на место в блоке, комиссии за транзакции в сети Биткойна значительно снизились, вернувшись к уровням, которых мы не видели уже больше года. На сегодняшний день в виде комиссий за транзакции собирается, в среднем, 21 BTC/сутки, что составляет всего 1–2% от общей награды за блок.

В Ethereum количество транзакций тоже сократилось на 33% от пиковых значений, причем в последнюю неделю количество снижалось примерно на 1,1 млн в день.

Интересно, что в экосистеме Ethereum наблюдается довольно сильное расхождение между изменением количества ончейн-транзакций и комиссий за них. Несмотря на снижение количества транзакций и числа активных адресов, размер уплаченных комиссий в последнее время значительно вырос. Вероятнее всего, это по крайней мере отчасти объясняется высоким спросом на торговлю и инвестиции в NFT.

Общий объем взимаемых комиссий в Ethereum на сегодня составляет около 10 тыс. ETH/сутки — довольно высокий уровень, сопоставимый с «летом DeFi» и бычьим ралли 2021 года.

Однако повышенное внимание рынка к NFT имеет свою цену, и DeFi-токены оказались проигравшими в этом уравнении. На графике ниже приведены данные об ончейн-транзакциях для четырех «голубых фишек» DeFi-рынка, токенов AAVE, COMP, UNI и YFI. В верхнем ряду представлены графики числа активных адресов, взаимодействующих с токенами, а в нижнем — общей долларовой стоимости транзакций в соответствующих токенах.

По всем направлениям картина рисуется мрачноватая: во всех четырех токенах можно констатировать структурное снижение внимания инвесторов, для большей части эти показатели формируют новые меньшие минимумы.

Бычья динамика предложения

Является ли такая дивергенция между ценой и ончейн-активностью бычьим или медвежьим фактором — сложный вопрос, поскольку все больший объем торговли цифровыми активами перетекает на офчейн-биржи и в производные инструменты. Кроме того, развитие технологических решений — пакетирование транзакций, принятие SegWit и рост использования Lightning Network и других протоколов второго уровня — делает эту задачу динамической.

С другой стороны, динамика изменения предложения, особенно с учетом «созревания» монет, дает довольно надежный сигнал в любом направлении. Если наблюдение за накоплением и ходлингом обычно является индикатором «большой дальности» (т. е. на то, чтобы сигнал отработал, требуется время), текущий рыночный тренд исторически является сильным для быков.

На следующих графиках представлен ряд показателей динамики предложения для Биткойна и Эфириума. При взгляде на них очевидно, что между значениями этих метрик для обоих блокчейнов есть сходство и в обоих случаях они выглядят очень конструктивно.

«Молодыми» считаются монеты с возрастом меньше 3 месяцев. Они с наибольшей вероятностью будут потрачены в случае нисходящей волатильности. Снижение доли молодых монет в HODL-волнах указывает на то, что рынок в среднем предпочитает удерживать активы, а не тратить их. Молодые BTC составляют всего 15% от циркулирующего предложения и в этом показателе наблюдается очень сильный нисходящий тренд.

График HODL-волн для Ethereum выглядит почти идентично: доля молодых монет снижается до долгосрочного минимума в 12,5% циркулирующего предложения.

По мере созревания и старения эти молодые монеты переходят в категорию среднего возраста (3 мес. – 1 год) и старых (более 1 года) монет. Более зрелые монеты с меньшей статистической вероятностью будут потрачены, и рост доли таких монет предполагает увеличение неликвидного предложения.

Для Биткойна наблюдается мощный восходящий тренд в созревании монет: почти 50% циркулирующего предложения имеет «возраст» от 3 месяцев до 3 лет.

Опять же, предложение Ethereum показывает аналогичную тенденцию: колоссальные 70% предложения ETH пребывают без движения по меньшей мере 3 месяца. Для обоих активов эти восходящие тренды берут начало где-то в марте этого года, и, следовательно, отражают высокий спрос на покупку и удержание в условиях текущего бычьего рынка.

Подчеркивая это изменение в поведении рынка, и в полном соответствии с отсутствием готовности в кругу долгосрочных инвесторов тратить свои монеты, метрика «живости» (Liveliness) для обоих блокчейнов перешла в очень сильный нисходящий тренд. Вкратце напомним, что это за метрика (подробнее можно прочесть здесь):

Liveliness Биткойна вновь перешла в нисходящий тренд, ускорившийся во время этого ценового ралли.

Для Ethereum показатель «живости» рисует во многом ту же картину, перейдя в сильный нисходящий тренд после майской распродажи. Учитывая, что на сегодняшний день огромный объем транзакций в ETH так или иначе связан с NFT, это указывает на то, что большая часть этого объема приходится на одни и те же токены, переходящие из рук в руки.

Наконец, хорошим показателем уровня принятия, накопления и ходлинга является рост ненулевых балансов. В Биткойне число адресов с ненулевым балансом продолжает расти, вновь составив более 38 миллионов, и, похоже, готовится установить новые рекордные максимумы.

Как и в Биткойне, количество ненулевых балансов в Ethereum тоже сильно выросло и установило новый рекордный максимум в 60,7 млн адресов.

Хотя подобное расхождение между ценой и уровнем ончейн-активности исторически не характерно для полномасштабного бычьего рынка, это не редкое явление для фазы перед наступлением бычьего рынка и периодов перед сжатием предложения. Такие периоды часто сопровождают накопление по окончании медвежьего рынка, когда оставшиеся инвесторы представляют собой «сильные руки», для которых характерна наибольшая степень уверенности.

Динамика предложения, по-видимому, указывает на наличие чрезвычайно устойчивого спроса, и это должно оставаться очень конструктивным фактором для цен, если тенденция сохранится. Напротив, агрессивное расходование более старых монет стало бы важным сигналом об аннулировании бычьего тренда, на который следует обратить внимание.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com