Динамика использования левериджа и корреляция с фондовым рынком

Ставка финансирования бессрочных фьючерсов

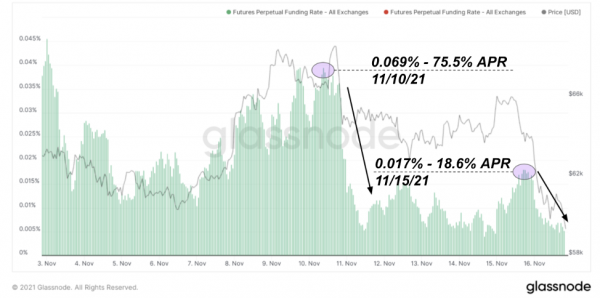

В последние дни наблюдалась некоторая медвежья динамика цены биткойна, в чём же причина? Одним из главных катализаторов является уровень левериджа (использования заёмных средств) на рынке криптодеривативов.

Наблюдается снижение цены биткойна в сочетании со снижением ставки финансирования с максимумов. Это показывает, что быки на рынке деривативов несколько опередили спотовый рынок биткойна и спекулировали на повышении цены с использованием кредитного плеча. Если/когда это повышение цены не происходит, эти трейдеры оказываются в невыгодном положении, и позиции с использованием заёмных средств принудительно закрываются.

Ставка финансирования бессрочных фьючерсов

Таблица ниже описывает состояние рынка бессрочных свопов на биткойн на начало 17 ноября, с преимущественно нейтральным позиционированием после падения ниже $60 тыс.: классическое вытеснение спекулянтов с рынка.

Текущее состояние рынка бессрочных фьючерсов.

Одна из вещей, которую так часто неправильно интерпретируют на рынке биткойна, заключается в том, что обнаружение новых ценовых уровней и волатильность, присущая рынку, — это способ избавиться от любых участников рынка, чрезмерно использующих заёмные средства. Крупные покупатели и продавцы на спотовом рынке биткойна часто внимательно следят за развитием событий на рынке деривативов, потому что знают: если рынок деривативов существенно отклонится вверх или вниз, можно заработать много денег, заставив трейдеров закрыть позиции с убытком.

Это то, что произошло в начале недели. Ничего существенно не поменялось в динамике ончейн-накопления или макроэкономическом фоне. Скорее, рынок биткойна избавляется от спекулянтов, прежде чем перейти к следующему этапу.

Волатильность — это та цена, которую вы платите за прибыль на рынке биткойна, а тот, кто хочет еще больше увеличить эту прибыль за счет чрезмерного левериджа, если не является экспертом в управлении рисками, может в итоге либо остаться совсем без биткойнов, либо с гораздо меньшим их количеством.

Вот почему самостоятельное хранение спотового биткойна — это, безусловно, лучший способ участия в рынке. Краткосрочная волатильность — это просто шум, если вы понимаете, куда инвестируете.

Растущая корреляция акций криптокомпаний

Бычья долгосрочная ончейн-картина для биткойна остаётся в значительной степени неизменной с учётом последних ликвидаций деривативов. Мы пытаемся понять, что произойдёт в более широкой макроэкономической среде в течение следующих нескольких месяцев и как это повлияет на динамику котировок биткойна. За исключением серьёзной макроэкономической коррекции в течение следующих нескольких кварталов, биткойн всё ещё готов к крупному бычьему движению.

Скользящая 90-дневная корреляция биткойна с индексом S&P 500 возвращается к 5-летним рекордным максимумам. Корреляция подскочила до новых максимумов в начале пандемии и сейчас возвращается к этим уровням. Реализованные корреляции за месяц также росли, в сентябре достигнув пика в 63,4%. Хотя биткойн и растёт как независимый класс активов, всё же капитализация фондового рынка США составляет $54 трлн по сравнению с $1,1 трлн биткойна. Нарратив о снижении рыночного риска, распространяющийся на акции США, окажет влияние и на цену биткойна.

Мы обращали внимание на корреляцию между биткойном и индексом S&P 500 во время недавней коррекции рынка, связанной с проблемами группы Evergrande, в одном из обзоров:

«Продолжение макрокоррекции в S&P 500 и на мировых рынках в целом по-прежнему создаёт наиболее значимый риск замедления «двойного бычьего цикла» биткойна в IV квартале. Практически каждая коррекция курса BTC в 2021 году коррелировала с коррекцией S&P 500. И хотя в бычьей ончейн-динамике Биткойна, о которой мы много писали в последние месяцы, мало что изменилось, указывая на приближение большего восходящего движения, в краткосрочной перспективе колебания цены BTC зависят также от движений на гораздо более широких рынках».

Биткойн, возможно, находится на пути к тому, чтобы в будущем стать надёжным хеджированием инфляции и долгосрочным активом-убежищем для его владельцев, но сейчас это всё ещё рискованная, спекулятивная инвестиция для многих инвесторов на рынке. Нет сомнений в том, что повышение цен на биткойн за последнее десятилетие выиграло от «пузыря всего на свете», в котором мы находимся сегодня. Теперь вопрос в том куда дальше пойдёт спекуляция S&P 500, и как на это отреагирует биткойн?

Даже на фоне растущих опасений по поводу инфляции и разговоров о повышении процентных ставок, наш более широкий макроэкономический взгляд заключается в том, что рост фондового рынка для США является вопросом национальной безопасности. Правительство США и Совет Федеральной резервной системы должны продолжать поддерживать рост рынка, иначе возникнет риск кредитного коллапса и рецессии на рынке. В результате этой поддержки посредством усиления фискальной политики и продолжающегося манипулирования стоимостью привлечения капитала, наш тезис заключается в том, что биткойн будет продолжать получать всё большее распространение и больше капитала, поступающего в сеть, ещё больше дистанцируясь от корреляции с рисковыми активами.

Корреляция между BTC и S&P500

Реализованная корреляция между BTC и S&P500

: Bloomberg, Эрик Балчунас

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com