Цикличность комиссий публичных блокчейнов и циклы негативной обратной связи

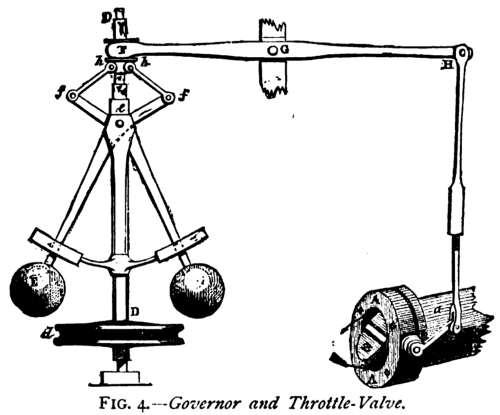

Изобретенный в 1788 году Джеймсом Уаттом центробежный регулятор представляет собой небольшое остроумное устройство, сделавшее паровые двигатели жизнеспособными в промышленном контексте. Фактически центробежный регулятор принимает крутящий момент от парового двигателя и передает его к утяжеленным шарам. Когда шары вращаются, центробежная сила толкает их вверх, и они выталкивают рычаг, соединенный с клапаном. При достаточно быстром вращении шаров клапан закрывается. Таким образом, регулятор принимает входной импульс от паровой машины и механически регулирует поток пара, а через это и скорость двигателя.

Это нововведение сделало паровые двигатели применимыми в промышленных процессах, требующих стабильности и предсказуемых скоростей, – например, в механических ткацких станках. Ключевая идея заключается в том, что по мере того, как система набирает энергию, растет и отрицательная обратная связь, ограничивающая прирост энергии. Для паровых двигателей такой регулятор – важная и полезная часть конструкции. Как мы увидим, подобное явление существует и в публичных блокчейнах — с несколько более неоднозначными результатами.

Любопытный кейс циклических комиссий

Когда несколько улеглась пыль после мании 2017 года, я заметил, что комиссии и количество транзакций в Биткойне, похоже, следуют определенному паттерну. При мере роста заполняемости блоков комиссии растут, с какого-то момента количество транзакций начинает снижаться, а потом заполняемость блоков снова начинает расти. По моей оценке в 2017 году этот цикл повторился шесть раз.

Средние комиссии (BTC) (красный, левая шкала) и количество транзакций в BTC (синий, правая шкала). График доступен на сайте Coin Metrics.

Стоит отметить, что и для средних комиссий, и количества транзакций, я использовал 7-дневную скользящую среднюю. Люди вспоминают «кризис комиссий» конца 2017 года в Биткойне как одно событие, но на самом деле было как минимум четыре периода сильного роста комиссий, а если считать более мелкие пики, то и все шесть. Просто большинство людей считают комиссии в долларовом эквиваленте, а не в нативных расчетных единицах сети, поэтому они заметили только финальный продолжительный всплеск комиссий, когда курс биткойна к доллару США тоже резко вырос.

В среднем, комиссии достигали пика примерно через две недели после транзакций. Весь цикл занимал около двух месяцев, хотя в течение года эти процессы ускорялись. На фоне увеличения наполняемости блоков, незначительный как будто всплеск количества транзакций поднял комиссии до практически запретительных для пользователей уровней. Конечно, комиссии – это только симптом. Ключевым фактором является ограниченное пространство блоков.

Визуализировать процесс такого «экстренного торможения» можно, изучив взаимосвязь между заполнением блоков и средними комиссиями.

Средние комиссии (BTC) (красный, левая шкала) и средние размеры блоков (байт) (синий, правая шкала).

Используя такой подход, можно увидеть, что по мере того, как блоки заполнялись и оставались заполненными, комиссии ползли вверх. Когда комиссии достигли пиковых значений, пользователи решили совершать меньше транзакций, и пространство блоков стало высвобождаться, что привело и к изменениям в размере блоков. Но по мере того как комиссии снижались, пространство блоков начинало выглядеть более привлекательным для пользователей, и они возвращались к использованию протокола, вновь увеличивая спрос на ресурсы блокчейна. Во время последнего большого скачка комиссий примерно в январе 2018 года блоки оставались заполненными под завязку в течение нескольких месяцев, а комиссии достигли ошеломляющих значений как в BTC, так и в долларовом выражении.

Имейте в виду, что SegWit был официально активирован 23 июля 2017 года. Поскольку фактически это означало увеличение размера блока (позволяя блокам переносить эквивалент 4 Мб данных), то во второй половине года мы наблюдали прорыв ограничения в 1 Мб на блок. Но из-за того, что переход пользователей на SegWit не произошел одномоментно, средний размер блока рос очень медленно.

Вот схема этого процесса. Я называю его осциллированием, потому что в результате и комиссии, и ресурсы блокчейна, колеблются по синусоиде. Но это же можно описать и как цикл негативной обратной связи, поскольку по достижении определенных пороговых значений высокие комиссии начинают препятствовать транзакциям.

И это не просто примечательное совпадение. Я указывал на это и тогда, но на тот момент цикл не имел особого значения, поскольку не было возможности сделать ставку на то, каким, по вашему мнению, будет количество транзакций через неделю. Урок, который я из этого извлек, был прост: в какой-то момент пользователи разочаровываются в комиссиях, и они начинают снижать приоритет ончейн-транзакций, особенно если комиссия составляет значительный процент от суммы их транзакции. SegWit как форма пакетной обработки транзакций в этой ситуации был большим подспорьем. С одной стороны, комиссии являются механизмом самокоррекции, побуждая крупных потребителей пространства блоков быть экономнее в отношении ресурсов блокчейна. Но все это лишь укрепило мою идею о том, что масштабирование Биткойна потребует создания ряда систем отложенных транзакций, разрешаемых на основном блокчейне в соответствии с рядом моделей доверия. Еще один вывод для меня заключался в том, что изменения в заполняемости блоков и размере комиссий складываются в четкий жизненный цикл, и после периода очень высоких комиссий требуется несколько недель на то, чтобы вернуться к прежнему уровню потребления.

«Кризис комиссий» 2020 в Ethereum

В этом году, когда комиссии в Ethereum начали ползти вверх, а потом превзошли Биткойн, я задался вопросом, воспроизведет ли Ethereum динамику колебаний комиссий и транзакций Биткойна. Я хотел понять, будет ли это иметь тот же эффект или окажется более разрушительным для Ethereum из-за того, что настолько большой процент ликвидности сосредоточен в основном блокчейне (а не находится преимущественно на централизованных биржах, офчейн). Мое предположение состояло в том, что мы можем увидеть примерно ту же динамику, только с меньшей амплитудой колебаний, поскольку в Ethereum предусмотрен механизм динамического изменения размера блоков, который может увеличиваться, реагируя на растущий спрос. Как оказалось, рост комиссий в итоге имел более разрушительный эффект, чем я ожидал.

Количество транзакций в ETH (красный, левая шкала) и средние комиссии (ETH) (синий, правая шкала). Стрелками обозначены даты выпуска токенов График доступен на сайте Coin Metrics

Как и Биткойн в 2017, Ethereum в этом году претерпел всплеск использования и роста числа транзакций, что привело к росту комиссий. Публичный запуск токена Compound в середине июля увеличил нагрузку на блокчейн и, как следствие, давление комиссий, а со множеством других запусков комиссии Эфириума начиная где-то с середины августа достигли крещендо. Несколько заметных запусков – особенно двойной запуск токенов SushiSwap и Uniswap – подняли комиссии до заоблачных высот. На 2 сентября средний размер комиссий в Ethereum составлял более 14 долларов. Всего в тот день было выплачено в виде комиссий 16,7 миллиона долларов, что значительно превысило доход майнеров от эмиссии новых токенов, составивший 5,98 миллиона долларов. И по мере того как комиссии росли, некоторые пользователи стали откладывать свои транзакции, и общее количество ончейн-транзакций стало снижаться. Когда в середине августа мы вступили в новую эпоху высоких комиссий, количество транзакций в день в Ethereum начало неуклонно сокращаться. Пиковых значений комиссии достигли намного позже 2 сентября, но к октябрю также начали снижаться.

Всего через два дня, 4 сентября, я предсказал в подкасте On The Brink, что высокие комиссии Ethereum повлияют не только на загруженность блокчейна, но и на ликвидность на децентрализованных биржах. Вот перевод небольшого фрагмента из того выпуска (соответствующая часть начинается с 36:30):

Ник Картер: Мы видели, как подобные колебания транзакций и комиссий происходили в Биткойне в 2017 году; и я бы сказал, что скорее всего примерно так это будет происходить и в Ethereum. Так что фактически комиссии растут по мере роста использования пространства блоков, и по достижении определенного критического значения пользователи просто на какое-то время прекращают совершать транзакции – для них это становится неэкономичным. Количество транзакций и собираемых с них комиссий сокращается, В результате чего средний уровень комиссий снижается. Тогда люди снова начинают совершать транзакции и цикл повторяется.

И на мой взгляд, массовая распродажа, возможно, тоже отчасти связана с этим, потому что некоторые розничные инвесторы, пользовавшиеся этими ончейн-биржами, оказались попросту вытеснены с рынка высокими комиссиями. А ведь розничные инвесторы – это бóльшая часть неосведомленного потока, против которого торгуют так называемые умные деньги. Поэтому я думаю, что, когда это происходит, это наносит большой удар по ликвидности в целом.

Мэтт Уолш: Нет ритейла – нет прибыли.

И хотя определить динамику цены ETH бывает непросто, и я далек от утверждения, что она связана исключительно с этим явлением, курс ETH/USD достиг пика 1 сентября, после чего начал снижаться, тогда как комиссии оставались повышенными до конца месяца.

Так что же все-таки произошло? Пара вещей. Во-первых, Ethereum претерпел, как мне кажется, первые настолько сильные колебательные изменения в размере комиссий и уровне использования блокчейна. Причем комиссии достигли пика примерно через три недели после количества транзакций, после чего оба значения существенно снизились. Возможно, более интересный момент заключается в том, что средний размер транзакций и в Ethereum, и в различных стейблкойнах, взлетел вверх одновременно с ростом комиссий. Это и понятно: у пользователей есть свое представление о том, какой процент от суммы транзакции они готовы выплачивать в качестве комиссий. По мере роста комиссий люди перестают совершать небольшие транзакции, и более крупные пользователи начинают доминировать.

Корреляция между этими значениями поразительно тесная, и, как мне кажется, говорит о том, что пользователи очень чувствительны к размеру комиссий.

Средние комиссии (ETH) (красный, правая шкала) и средние размеры транзакций (ETH) (зеленый, левая шкала). График доступен на сайте Coin Metrics.

И это относится не только к базовым транзакциям в ETH. В токенах вроде Tether также наблюдается рост размеров транзакций по мере увеличения комиссий в Ethereum.

Средние комиссии (ETH) (красный, левая шкала) и средние размеры транзакций (USD/USDT) (синий, правая шкала). График доступен на сайте Coin Metrics.

Это говорит о том, что в сознании пользователей есть некое пороговое значение комиссий, которые они готовы платить, в виде процента от суммы транзакции, и по мере роста комиссий они все менее охотно совершают более мелкие транзакции – если только в этом нет реальной необходимости.

Однако этот эффект может объясняться и какой-то третьей объясняющей переменной – такой как рост майнинга ликвидности, – которая одновременно перегружала блокчейн и привлекала более крупных транзакторов. Несколько больше ясности, на мой взгляд, вносит исследование состава транзакций в ETH. Интуитивно я чувствовал, что высокие комиссии вытеснили более мелкие транзакции, но это было не вполне ясно, пока я не собрал такую диаграмму:

На первый взгляд этот график может показаться не слишком примечательным. Он показывает снижение количества транзакций по мере роста комиссий сети, о чем мы уже говорили выше. Но более интересный момент заключается в изменении динамики переводов ETH и USDT, которые разделил на две подгруппы по пороговому значению 500 $. На графике видно, как доля транзакций в ETH на сумму более 500 $ стабильно увеличивается в сравнении с более мелкими транзакциями по мере роста комиссий. Давайте исключим из наблюдения транзакции с контрактами и сфокусируемся только на двух категориях трансферов ETH из обозначенных выше:

Доля переводов ETH на сумму < 500 $ (красный) и средние комиссии ETH (синий).

Это неопровержимое свидетельство. Из всех транзакций помимо ассоциированных с контрактами доля трансферов ETH на сумму менее 500 долларов в июне составляла около 85%, но когда комиссии значительно возросли, доля таких транзакций рухнула до всего 40%. Наконец я получил явное доказательство своего предположения: высокие комиссии вымывают с рынка меньших пользователей.

Как и следовало ожидать, это же явление можно наблюдать и в паттернах использования крупнейшего ERC20-токена, Tether. На графике ясно видно, как по мере роста средней комиссии в Ethereum количество более мелких транзакций с середины августа начинает снижаться. Количество крупных транзакций в Tether при этом остается относительно стабильным, хотя некоторое снижение количества транзакций в период высоких комиссий можно наблюдать и в нем.

Количество транзакций Tether на сумму < 500 $ (синий), > 500 $ (красный) (левая шкала) и средние транзакции в ETH (желтый, правая шкала).

Влияют ли высокие комиссии на ликвидность?

Итак, мы доказательно установили наличие четкой обратной связи между размером комиссий и использованием ресурсов блокчейна как в Биткойне, так и в Эфириуме. В отношении Биткойна мы знаем, что исторически продолжительность цикла составляет около двух месяцев; для Ethereum таких данных пока нет. Кроме того, очевидно, что в сознании пользователей есть некое предельное значение размера комиссии по отношению к сумме совершаемой транзакции и что более мелкие участники сети в периоды высоких комиссий откладывают совершение транзакций либо переносят их в другие платежные сети. Это приводит к тому, что средние размеры транзакций как в ETH, так и в других токенах на основе Эфириума, увеличиваются в периоды высоких комиссий.

Но есть ли в этой истории что-то еще? Или это просто воспроизведение сценария, наблюдавшегося в Биткойне в 2017 году? Я бы рискнул предположить, что здесь и правда есть еще один нюанс.

Напомню, что в 2017 году торговля биткойном происходила на централизованных биржах, а блокчейн при этом использовался главным образом для расчетов между биржами и для депозита и вывода с бирж средств пользователей. Реальная рыночная активность происходила офчейн. Пользователь мог зачислить на свой счет на бирже фиатные средства и покупать, держать и продавать биткойны – все это без единого соприкосновения с блокчейном. Поэтому, когда случился кризис комиссий, это абсолютно затормозило экономику Биткойна, но многие пользователи имели возможность совершать сделки на биржах, если у них уже были средства на платформе или они хотели перевести их в долларах.

Напротив, торговые операции в Ethereum в 2020 году, а также с бесконечным списком построенных на его основе токенов – это во многом ончейн-явление. Централизованные биржи все еще очень важны для определения цен, однако некоторые DEX, такие как Uniswap, иногда затмевают даже самые крупные из них. Поскольку автоматизированные DEX-маркетмейкеры не требуют прохождения процедур KYC, хранения монет на счетах третьей стороны или длительного адаптационного периода новых пользователей, они зачастую оказываются гораздо удобнее для конечного потребителя. Модель автоматизированного маркетмейкера без журнала ордеров также предельно проста в использовании. А некоторые активы и виды участия в рынке – как меньшие DeFi-токены или майнинг ликвидности – возможны только ончейн. Как следствие, внутри сети стремительно возникла динамично развивающаяся индустрия ончейн-ликвидности. Поскольку практически все, что торгуется на этих DEX, – это либо ETH, либо токены на основе Эфириума, все эти активы подвержены влиянию комиссий Ethereum. В отличие от централизованных бирж, каждая сделка, совершаемая на DEX, записывается в блокчейн. Как следствие, комиссии основной сети являются постоянным фактором воздействия на эти рынки.

Таким образом, в отличие от «ванильной» (чистой) модели колебаний размера комиссий и количества транзакций, которую мы наблюдали в Биткойне в 2017 году, здесь мы имеем дело с ее модифицированной версией, и эту новую динамику, сложившуюся в Ethereum 2020, нужно принять во внимание.

Так откуда берется эта вторая петля на схеме выше? Зачем выделять блокчейны с действующими на их основе DEX в особую категорию?

Во-первых, важно понимать, что, как говорит Майя Зехави, высокие комиссии – это регрессивный налог, которым облагаются пользователи. Регрессивный – потому что комиссии не пропорциональны уровню благосостояния пользователя, но применяются ко всем одинаково, идет ли речь о перемещении ETH на сумму 100 $ или 10 000 $ (размер комиссии зависит от вычислительной сложности вашей транзакции, а не от суммы переводимых средств). Это похоже на регрессивный характер налога с продаж, потому что представители рабочего класса тратят на продукты питания бóльшую часть своего дохода, нежели более обеспеченные люди. Таким образом, фиксированный 5% налог с продаж в действительности является намного большей частью дохода менее обеспеченной семьи.

Давайте рассмотрим аналогию. Представьте себе частную игру в покер с рейком, фиксированным в долларах, а не в процентах от стоимости банка. (Рейк – это комиссия, взимаемая с каждого банка оператором игры.) У игроков есть выбор: разыграть имеющиеся карты и заплатить фиксированную комиссию или спасовать, и тогда комиссию платить не придется. Уровень игроков за столом очень разный: здесь есть пара профессионалов, несколько полупрофессионалов и несколько гемблеров, которые полны энтузиазма, но не особенно хороши в покере. Организатор может устанавливать значение рейка по своему усмотрению. То есть вам нужно не только обыграть противников, но и остаться в прибыли за вычетом рейка, выплаченного организатору. Недостаточно просто выиграть: нужно выиграть так, чтобы покрыть операционные издержки.

При низком рейке все игроки могут с легкостью участвовать в большинстве розыгрышей. Но если оператор стола становится жадным и увеличивает рейк, игроки с меньшим стеком начинают отсиживаться все чаще. Если им придется выложить 1/10 своего стека только за то чтобы разыграть руку, они откажутся (если только не припрятали туза в кармане). Общая тенденция заключается в том, что по мере роста рейка в абсолютном выражении игроки постепенно вытесняются из игры, начиная с игроков с наименьшими банкроллами.

Когда более мелкие и менее искушенные игроки выпадают, игра становится намного менее прибыльной для остальных участников. В конце концов доход полупрофессионалов напрямую зависит от наличия неискушенных противников. Как известно каждому игроку в покер, скорее всего, вы не захотите играть во вторник утром против гриндеров и полупрофессионалов. Вы предпочтете сыграть в пятницу вечером, когда за столы приходят любители, теряют свой стек и, спотыкаясь, уходят к бару.

Возвращаясь к Ethereum, комиссии здесь отрабатывают подобно рейку, вытесняя с рынка мелких игроков, которые до недавнего времени шумели и развлекались на Uniswap и других децентрализованных биржах. Но когда комиссии выросли, в среднем, до 14 долларов (и намного выше для DeFi-транзакций, таких как обмен ETH на DAI на Uniswap), людям с меньшим банкроллом стало попросту невыгодно участвовать в торговле или майнинге ликвидности. Большая часть рынка была вынуждена отсиживаться в сторонке. А поскольку розничные инвесторы – это неосведомленный поток, против которого торгуют (и на котором зарабатывают) профессионалы, если любители вытесняются из игры, она становится намного менее прибыльной для остальных участников. Все это выражается в снижении ликвидности и сокращении торговых возможностей в целом.

Однако эту теорию трудно подтвердить эмпирически. Для подтверждения этих гипотез был бы полезен детальный анализ участвующих в DeFi-рынке кошельков с градацией по суммам и их реакций на изменения комиссий, а также сопоставление спредов на рынках с размером комиссии ETH. Хотя у нас есть несколько показательных точек данных. Во-первых, совокупные торговые объемы DEX, любезно предоставленные Dune Analytics, в сравнении со средними комиссиями в Ethereum.

По диаграммам видно, что торговые объемы и комиссии ETH двигались в унисон последние несколько месяцев. Это согласуется с идеей о том, что комиссии тормозят использование ресурсов блокчейна, особенно на уровне розничных трейдеров и инвесторов. Проблема в том, что здесь трудно установить причинно-следственную связь. Остается вероятность, что это высокие торговые объемы DEX могли стать причиной роста комиссий (и наоборот), а не высокие комиссии – катализатором снижения объемов. Возможно, больший интерес представляет следующий график (ниже), показывающий количество новых адресов, принимающих участие в различных DeFi-протоколах в сравнении со средними комиссиями в ETH.

Новые пользователи DeFi (синий) и средние комиссии ETH (оранжевый).

За исключением двух больших пиков, вызванных запусками токенов SushiSwap и UNI, количество новых участников DeFi-рынков, похоже, имело тенденцию к снижению после середины августа, когда комиссии в ETH достигли нового плато.

Выводы, которые можно из этого сделать, носят более спекулятивный характер. Хотя ясно, что более мелкие пользователи откладывают транзакции в периоды высоких комиссий, прямое влияние этого на ликвидность блокчейна измерить трудно.

Перспективы на будущее для комиссий Ethereum

У нас еще не было возможности наблюдать развитие полного цикла колебаний размера комиссий и использования ресурсов блокчейна в Ethereum, поэтому трудно оценить длину цикла. Но если пытаться сформулировать конкретный прогноз, то, на мой взгляд, он может звучать так: я ожидаю, что мы будем наблюдать постоянные колебания с положительной корреляцией между размером комиссий, количеством транзакций и, что особенно важно, ликвидностью и торговыми объемами ончейн-бирж. В моем представлении это будет выглядеть как-то так:

Средние комиссии в Ethereum (серый) и торговые объемы DEX (синий).

Если вы считаете, что торговые объемы DEX и ситуация с ончейн-ликвидностью в целом увеличивают цену эфира, не нужно большого воображения, чтобы сделать несколько обоснованных предположений о потенциальном влиянии этого явления на цену. В той мере, в какой цена ETH подвержена спросу на резервирование актива в качестве залога без обязательств в основе системы DeFi, комиссии, тормозящие использование, скорее всего, будут влиять на общую сумму заблокированных в качестве обеспечения средств и оказывать давление на цену ETH.

Тем не менее у Ethereum есть несколько контрциклических опций, которые могут сократить амплитуду этих колебаний и избавить его от тирании волатильных комиссий.

Динамическое предложение пространства блоков

В отличие от Биткойна, лишь однажды за все время формально увеличившего размер блока, в Ethereum предусмотрен механизм увеличения размера блоков в случае необходимости, хотя скорость этого увеличения ограничена. Эластичное пространство блоков теоретически может быть использовано для стабилизации комиссий, но это происходит за счет повышения валидационных требований, и без того довольно высоких в случае Ethereum. По мере того, как использование ресурсов блокчейна росло, майнеры обеспечивали пользователей еще большей вычислительной мощностью.

Лимит газа на блок (красный) и используемый в транзакциях газ (зеленый).

Однако поскольку повышение лимита газа увеличивает частоту доступа, делая сеть потенциально уязвимой для DoS-атак, и удорожает поддержку полной ноды, мнение комьюнити Эфириума по поводу перспективы дальнейшего повышения лимита газа разделилось. Притом что активные участники сети Ethereum готовы терпеть более агрессивные компромиссы в отношении стоимости работы ноды, нежели биткойнеры, и те и другие в целом согласны с тем, что само по себе увеличение размера блоков не является панацеей от проблемы масштабирования. Таким образом, хотя предложение пространства блоков обладает определенной эластичностью, позволяющей ему реагировать на повышенный спрос, политическая воля для введения полностью адаптивного размера блоков отсутствует.

ETH 2.0 / шардинг

Когда я впервые написал (англ.) о перспективах комиссий в Ethereum, Виталик ответил на мою статью (в которой я утверждал, что Ethereum, скорее всего, еще долго будет обременен высокими комиссиями, и это повлияет на жизнеспособность нефинансовых приложений) и прояснил свою позицию относительно комиссий:

I think my main disagreement with your positioning is just that I don't think the ethereum community has to the slightest extent abandoned the dream of supporting non-financial apps with affordable fees.

— vitalik.eth (@VitalikButerin) August 24, 2020

Фактически он сказал, что по-прежнему верит в идею Ethereum как недорогого блокчейна, в котором могут сосуществовать самые разные приложения, как нефинансовые, так и финансовые. Предлагаемые им решения – это свертка в ближайшей перспективе и ETH 2.0/шардинг в долгосрочной. Виталик сказал, что, по его ожиданиям, ETH 2.0 будет производить в 100 раз больше вычислительной мощности, хотя в конечном итоге комиссии могут вырасти до эквивалентных значений вследствие индуцированного спроса.

Я склонен с этим согласиться: если вы нашли способ производить товар более эффективно, мир найдет больше применений для этого (теперь более дешевого) товара. Следовательно, в выходе средних комиссий на новое высокое плато не было бы ничего удивительного, даже с учетом создания большего пространства блоков. Как бы то ни было, полноценный запуск ETH 2.0 кажется еще довольно отдаленным, так что рассуждать об этом трудно. По крайней мере, в ближайшей перспективе спрос на ресурсы блокчейна будет меняться в зависимости от размера комиссий.

Свертка

Нынешние ортодоксы в комьюнити Ethereum считают свертку (rollup) основным путем к смягчению текущих проблем с комиссиями. Свертка бывает двух видов – ZK Rollup и оптимистическая (Optimistic Rollup), – но в обоих случаях они, как правило, предполагают связывание воедино многих платежей и значительно повышают экономическую плотность транзакций. В теории это сохраняет уровень гарантий транзакций основного слоя при значительном приросте количества транзакций в секунду. Если вкратце, то участники транзакций при этом полагаются на ретрансляторов, которые собирают транзакции в большие пакеты и транслируют в сеть профили (читай: хеш) этих транзакций.

ZK Rollup подразумевает транслирование значительно усеченных «заглушек» транзакций наряду с доказательством того, что пакет транзакций в целом представляет собой допустимое изменение в регистре. Оптимистическая версия свертки (Optimistic Rollup) включает полудоверенных операторов, пакетирующих транзакции, и транзакторов, которые по большому счету доверяют операторам в том, что те не будут действовать злонамеренно. Сдерживающий эффект (в теории) достигается сочетанием доказательств мошенничества и экономических санкций за ненадлежащее поведение. В настоящее время ZK Rollup в основном ограничиваются простой передачей, тогда как некоторые разновидности оптимистической свертки обещают скорую поддержку полного спектра транзакций, доступных сегодня в «ванильном» Ethereum. Подробный разбор состояния технологии оптимистической свертки можно найти в этом исчерпывающем докладе (англ.), представленном Дэниэлом Голдманом.

Свертка фактически изымает из основного блокчейна данные транзакции, оставляя в нем только доказательство валидности регистра. Биткойнеры пришли к подобному принципу записи только самых необходимых данных несколько лет назад, исходя из чего сделали выбор в пользу развития Lightning (способного свести сотни тысяч платежей к считаным ончейн-транзакциям), сайдчейнов, а также выступали за такие меры повышения эффективности, как пакетирование и использование SegWit. Опираясь на популярность и очевидный прогресс технологий свертки, Виталик отстаивает их как наилучший подход к масштабированию Ethereum в краткосрочной перспективе. Несмотря на перспективу перехода на ETH 2.0, реализация масштабирования Ethereum через свертку транзакций намного ближе.

Однако есть несколько причин, почему свертка не может быть панацеей против роста комиссий в Ethereum. Во-первых, будет непросто убедить всех потребителей пространства блоков быть ответственными распорядителями системы, особенно когда речь идет о поставщиках услуг, которые должны согласиться с перераспределением комиссий от себя в пользу конечных пользователей. Мы выучили этот урок на примере Биткойна: если посредники могут лишиться комиссий, которые в значительной мере будут перенаправлены в пользу конечных пользователей, у них снижается стимул к инвестированию в более устойчивую инфраструктуру.

Кроме того, поскольку Ethereum неоднократно повышал лимит газа, практически помогая потребителям пространства блоков за счет валидаторов, крупные пользователи могут пускать свои ресурсы на лоббирование еще большего увеличения лимита газа вместо свертки своих транзакций. Аналогичным образом, призрак сверхизбытка пространства блоков, маячащий на горизонте в виде ETH 2.0, тоже может ослаблять среди крупных пользователей энтузиазм по поводу свертки транзакций. Странным образом, получается, что основной вклад, вносимый ETH 2.0 уже сегодня, вполне может заключаться в том, чтобы отбить у крупнейших потребителей пространства блоков всякую охоту повышать эффективность своих практик и процессов.

Во-вторых, глобальная пользовательская база такого блокчейна, как Ethereum, – это не что-то такое, к чему разработчики и сторонники могут обратиться адресно и поименно. Ethereum открыт для всех без исключения, что является одной из причин его популярности среди организаторов разного рода финансовых пирамид и других маргинальных схем. Можно осторожно предположить, что организаторы таких схем (являясь одними из крупнейших потребителей ресурсов блокчейна) не обязательно планируют на долгосрочную перспективу или беспокоятся об оптимизации использования пространства блоков.

С технической точки зрения свертки, особенно Optimistic Rollup, не идентичны транзакциям базового уровня в отношении расчетных качеств. Обычные, ванильные Ethereum-транзакции финализируются практически сразу и не несут рисков отмены платежа. Это свойство допускает «атомарность», то есть связанные транзакции либо происходят, либо нет. Это дает пользователям возможность безопасно связывать в цепь несколько систем без риска каскадного сбоя из-за того, что один платеж в цепочке не прошел. Это очень желательное свойство, которое является функцией его статуса цифрового актива на предъявителя. Атомарность переходит в компонуемость, часто рекламируемое свойство Ethereum, благодаря которому смарт-контракты могут безопасно ссылаться друг на друга, что позволяет создавать все более сложные системы без необходимости оценивать каждый модуль.

Введение более сложных систем, таких как свертка, ставит под сомнение эти предположения относительно атомарности и компонуемости. Из-за модели доверия с доказательством мошенничества в некоторых из оптимистических сверток, периоды финализации продлеваются в случае неудачи. По оценкам Matter Labs, время до финализации при использовании оптимистической свертки будет составлять порядка 1–2 недель. (Примечание: эта оценка была дана в ноябре 2019 года, и с тех пор ситуация могла измениться.) Одно из предлагаемых решений (англ.) предполагает участие посредников, которые предоставляют пользователям дисконтированный доступ к их временно замороженным монетам на время до финализации транзакции. Насколько я могу судить, это фактически создает многоуровневую систему с более длительной финализацией в «бесплатной версии» свертки и более быстрой финализацией в платной, ускоренной версии.

Если выразить это несколько жестче, оптимистическая свертка создает предпосылки для отложенного расчета по транзакциям. В этом нет ничего плохого – отложенный расчет лежит в основе всех эффективных современных платежных систем, – однако эта модель расчета отличается от транзакций базового уровня Ethereum, напоминающих наличные расчеты. Если вы привыкли пользоваться исключительно банковскими переводами, то ACH и кредитные платежи будут более эффективными, но это также означает, что вам придется мириться с более слабыми гарантиями расчета. Вот почему при оплате кредитными картами возможна отмена транзакции – на самом деле операция не финализируется сразу. Отличная опция для потребителя, плохо для торговцев, которым эти деньги могут быть нужны для оплаты срочных счетов.

Помимо вопросов финализации расчетов, нарушение компонуемости – еще одна проблема, которая может препятствовать немедленному переходу на оптимистическую свертку. Я ни в коем случае не являюсь экспертом в свертке, но я не раз слышал, что проблемы компонуемости упоминаются как один из самых больших недостатков оптимистической свертки.

По этим причинам я не верю, что все основные смарт-контракты на Ethereum перейдут на какую-либо из систем свертки. Мне кажется, что существует критическая разница между быстро финализируемым базовым уровнем Ethereum или трансфером токенов и его реализацией посредством свертки, особенно в том, что касается финализации расчетов. И если новые технические решения будут нарушать компонуемость или атомарность Эфириума, то системы, которые можно построить на их основе, будут сильно отличаться от тех, что существуют в Ethereum сегодня. Определенно есть нечто уникальное в сегодняшних децентрализованных финансах, создаваемых на основе быстро финализируемых расчетов в эфирах и токенах, и я уверен, что это станет очевидным, когда некоторые из крупных потребителей пространства блоков начнут переходить на системы со сверткой транзакций. Как следствие, я не ожидаю, что свертка транзакций значительно снизит комиссии Ethereum в ближайшей перспективе, даже если эти технологии получат частичное признание.

Заключение

Разница между центробежным регулятором и ончейн-комиссиями заключается в том, что регулирующий эффект комиссий является скорее побочным эффектом правильно функционирующей системы, а не ключевым элементом дизайна. В публичных блокчейнах комиссии существуют для того, чтобы препятствовать необдуманному потреблению ресурсов сети и обеспечить валидаторам доход. Они не предназначены строго для контроля за использованием системы. На практике, однако, они выполняют эту функцию, и этот механизм имеет тенденцию тормозить резко, а не отрабатывать плавно и постепенно.

Как следствие, мы видим сильные колебания – в использовании ресурсов, количестве транзакций и даже ликвидности ончейн-продуктов – вместо мягкого замедления. Эта динамика хорошо зарекомендовала себя в Биткойне и только начинает проявляться в Ethereum. Однако из-за больших объемов ончейн-бирж, она может иметь более разрушительные последствия для Ethereum в сегодняшнем его виде. Как сформулировал (англ.) это Кайл Самани, ограниченная пропускная способность, обусловленная давлением комиссий, может быть «невидимой асимптотой» для DeFi.

Комьюнити Ethereum следует учитывать последствия сменяющихся периодов высоких и волатильных комиссий и понимать, что некоторые приложения при этом могут становиться нежизнеспособными и безвозвратно вытесняться с рынка высокими комиссиями. Наконец, свертка – как ZK-, так и Optimistic Rollup, – хоть и является привлекательной технологией масштабирования, может не быть панацеей с точки зрения высоких комиссий из-за их влияния на гарантии расчетов.

Источник: bitnovosti.com