Что требуется для того, чтобы биткойн стоил миллиард долларов?

Fidelity, добавляющая пару нулей к цене биткойна

Несколько дней назад глава отдела макроэкономических исследований компании Fidelity Investment Джурриен Тиммер наделал шума, будто бы предсказав, что биткойн будет стоить $100 млн к 2035 году. Это означало бы 72% прибыли ежегодно в течение следующих 14 лет. Что превосходит ставки по банковским депозитам примерно на 72%.

Несколькими днями позже ряд криптовалютных новостных агентств пошли ещё дальше, приписав Тиммеру предсказание биткойна по $1 млрд к 2038 году. Справедливости ради, оба прогноза были просто экстраполяцией диаграммы, которую Тиммер использовал в своей презентации для клиентов, а не его словами. Но это отличный момент, чтобы задаться вопросом о том, что именно потребуется биткойну для достижения таких высот.

Fidelity добавляет пару нулей к цене биткойна

Что входит в цену биткойна?

Курс биткойна к доллару складывается из двух частей: сколько стоит биткойн и сколько стоит доллар. Так что разберёмся с этим шаг за шагом.

Для начала, каков спрос — «объём целевого рынка» — для денег. В конце концов, большая часть капитала хранится вовсе не в деньгах, а в таких вещах, как дома, машины и инвестиции. У вас, вероятно, есть много вещей, которые не являются деньгами — стулья, например, или телефон. Потому что у людей много целей в жизни, в то время как у денег есть очень конкретная цель: обеспечение недорогих транзакций в будущем.

Так какова же их стоимость?

Сегодня люди во всём мире владеют деньгами на сумму около $92,5 трлн. Примерно $80 трлн всех денег — это фиат, выпускаемый правительствами, $12,5 трлн — альтернативные деньги, из которых $11,5 трлн — золото и $1 трлн — биткойн. Я намеренно игнорирую альткойны, так как они не являются значительными хранилищами ценности, а больше похожи на фишки казино.

Таким образом, чистый спрос на деньги составляет $92,5 трлн — 86% в фиате, 13% в золоте и 1% в биткойне. Иными словами, люди отказались от $92,5 трлн в реальных вещах, чтобы хранить эту часть своих сбережений в чём-то таком, что, как они надеются, защитит их капитал, и что в будущем можно будет дёшево и просто продать.

Обратите внимание, что мировое богатство намного больше: возможно, $400 трлн. Но большая его часть вложена в недвижимость или бизнес, так как в доме можно жить, а инвестиции приносят прибыль. Таким образом, только около 25% человеческого богатства хранится в деньгах, что составляет около $12 тыс. на человека.

Реальная денежная масса M2. Центральные банки усердно работают над ростом цены биткойна

Оценка будущего спроса на деньги

Дальнейшее относится к перспективе по меньшей мере 14 следующих лет. Не уходя пока в область научной фантастики, я предположу, что в 2035 или 2038 годах люди всё ещё будут жить в домах и инвестировать в бизнес. Так что я буду использовать тот же самое соотношение: 75% на объекты реального мира и инвестиции и 25% на деньги.

Кстати, можно возразить, что гипербиткойнизация увеличивает удерживание денег, поскольку деньги больше не теряют в цене, а заимствования не субсидируются центральными банками. Однако также можно утверждать, что в мире с твёрдыми деньгами больше реальных инвестиций, поскольку временные горизонты длиннее — больше вложенных средств означает меньше капитала в деньгах. В любом случае сейчас я предполагаю, что те же самые 25% капитала будут в деньгах.

Далее. В будущем, вероятно, будет больше людей, и мир, вероятно, станет богаче — и то и другое является вековой тенденцией. Оба фактора увеличивают количество денег, которыми люди хотят владеть. Для простоты я предположу, что следующие 14 лет реального спроса на деньги будут выглядеть так же, как и предыдущие 14 лет.

Долларов США в 2,2 раза больше, чем 14 лет назад (с поправкой на инфляцию цен), и в 2,4 раза больше, чем 17 лет назад. Таким образом, сегодняшний спрос на деньги в размере $92,5 трлн может органично вырасти примерно до $200 трлн в сегодняшнем выражении к 2035 году и примерно до $220 трлн к 2038 году.

Кстати, я использую доллар США в качестве единой валюты для всего мира, отчасти потому, что его легче измерить. А также исходя из той логики, что американский доллар оставался устойчивым по отношению к другим валютам последние 14 или 17 лет, так что, по-видимому, более или менее все они росли примерно одинаково. Стоит иметь в виду, что денежная масса в долларах США — это только предположение, даже по данным (PDF, англ.) ФРС.

Веймарская капуста: на вес золота.

Как добраться до $100 млн?

Можно заметить проблему: если в 2035 году спрос на деньги составит $200 трлн и будет выпущено 20 млн биткойнов, это максимум всего $10 млн за биткойн. Не $100 млн и уж точно не миллиард.

Действительно, $100 млн за BTC означают общую капитализацию Биткойна в размере $2000 трлн, в то время как 1 млрд за BTC означает ошеломляющие $20 000 трлн для всех биткойнов. Так как же один только Биткойн, как разновидность денег, может стоить в 10 или даже в 100 раз больше, чем все деньги в мире?

Всё просто: доллар должен рухнуть. Это единственный вариант, при котором может реализоваться один из этих сценариев.

Цена доллара может рухнуть, потому что их печатают слишком много — классическое предположение. Или он может рухнуть просто потому, что никто больше не хочет им пользоваться.

Исторически сложилось так, что обычно это бывает комбинация двух факторов: по мере того, как фиат теряет ценность, люди переводят своё богатство в другие вещи. Мизес назвал это «побегом к реальным ценностям». Как правило, это означало золото, дома, машины — всё, что не обесценивается. В будущем это вполне может быть биткойн.

Итак, на сколько должен рухнуть доллар, чтобы цена биткойн мог достичь оценки в $100 млн или $1 млрд?

Это зависит от того, сколько людей используют биткойн. Если фиатные деньги будут по-прежнему занимать 86% спроса на деньги в 2035 году, то оценка капитализации биткойна в размере $2000 трлн будет означать, что общая денежная масса составит не менее $14 000 трлн. В семьдесят раз больше, чем наш расчётный спрос на деньги в размере $200 трлн. Другими словами, доллар стоил бы примерно в 70 раз меньше, чем сегодня — $350 за чашку кофе, $20 млн за обычный дом.

Как ни странно, для доллара всё становится намного хуже, если никто не будет использовать биткойн. Например, если только 1% от спроса на деньги в 2035 году составляет биткойн, и этот небольшой 1% стоит $2000 трлн, это означает, что общая денежная масса составляет $200 000 трлн (!). Это будет означать обвал доллара в тысячу раз. $5000 за чашку кофе, $300 млн за дом.

Настало время обрисовать самый благоприятный сценарий для фиата: если 95% людей в 2035 году будут использовать биткойн, то эти $2000 трлн в биткойне подразумевают лишь немного больший общий спрос на деньги — $2100 трлн. В таком случае это равенство работает при всего лишь десятикратном снижении курса доллара. Итак, $50 за чашку кофе, $3 млн за дом.

Ключевым выводом является то, что любой сценарий с биткойном в сто миллионов или миллиард долларов полностью зависит от падения доллара. Это означает, что на эти биткойны не получится купить сотню Lamborghini или маленьких стран.

Так что же можно будет на него купить? Если цена намного превышает миллион долларов за биткойн, это означает, что государственные деньги потерпели впечатляющий крах. В этом случае биткойн, вероятно, получит очень большую долю спроса на деньги. Учитывая, насколько биткойн превосходит золото, я бы предположил, что в этих сценариях почти 100% спроса на деньги должно приходиться на биткойн.

Просто разделите этот спрос на реальные деньги в размере $200 трлн на 20 млн BTC, и вы получите что-то вроде $10 млн за биткойн в 2035 году. Конечно, можно дополнить расчёт такими параметрами, как потерянные монеты, скорость и так далее, что могло бы удвоить это значение. Но, по грубой оценке, 10 или 20 млн долларов в реальном выражении является потолком, а всё, что выходит за рамки этого, является просто косвенным способом сказать, что фиат рухнет.

Кофе за $15 тыс. в 2035 году

Заключение

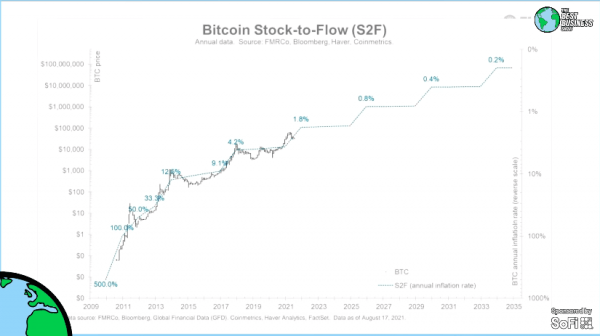

И последнее: причина, по которой Тиммер упомянул $100 млн или $1 млрд долларов, в первую очередь заключается в поразительной точности модели Stock to Flow (S2F), рассчитываемой как отношение доступного предложения к его приросту, построенной Plan B. Эта модель была вдохновлена обсуждением дефицита в книге Сайфиддина Аммуса «The Bitcoin Standard».

Plan B не приводит никаких иных обоснований для модели S2F, это исключительно статистическая история. Тем не менее модель до сего дня была «удивительно точной» — до такой степени, что руководитель отдела макроэкономических исследований компании Fidelity использует её в презентациях для клиентов.

Отрадно осознавать: если модель S2F будет оставаться актуальной ещё 5 или 6 лет — то есть если ценой биткойна по-прежнему будет управлять его дефицит, — это означает, что у фиата есть даже меньше десяти лет на то, чтобы передать эстафету биткойну.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com