Что базисная стоимость долгосрочных и краткосрочных держателей может рассказать о рынке BTC

рпо

В этой статье мы рассмотрим новую метрику для определения минимумов биткойна. Эта метрика будет использовать реализованную цену двух отдельных когорт биткойн-инвесторов: долгосрочных держателей и краткосрочных держателей.

Для начала, прежде чем углубляться в метрику, давайте определим некоторые термины:

Реализованная цена: реализованная цена — это средняя цена, по которой каждая монета (технически: UTXO) перемещалась по сети. Для некоторых реализованная рыночная капитализация является более простой метрикой для понимания. Реализованная рыночная капитализация, которая является почти идентичным показателем реализованной цены, учитывает совокупность каждого биткойна в сети по цене, по которой он был перемещён в последний раз.

Реализованная цена в настоящее время составляет $21,1 тыс., а реализованная капитализация составляет $397,4 млрд. В противном случае реализованную цену можно рассматривать как базисную стоимость для всех пользователей сети в среднем.

Реализованная цена пробивает уровень $21 тыс.

Долгосрочный держатель: долгосрочный держатель определяется как тот, чей биткойн не перемещался между адресами кошельков в течение 155 дней. Хотя 155 дней могут показаться чем-то вроде произвольного порога, время было выбрано потому, что статистическая вероятность того, что UTXO будет потрачен, уменьшается по мере его удержания.

На приведённом ниже графике показана вероятность того, что UTXO будет потрачен в течение указанного времени в днях в зависимости от возраста монеты.

Определение объёмов BTC, удерживаемых краткосрочными и долгосрочными инвесторами

При определении долгосрочных держателей любой, чья монета находилась в состоянии покоя менее 155 дней, классифицируется как краткосрочный держатель.

Используя набор данных Glassnode, мы можем построить реализованную цену как для долгосрочных, так и для краткосрочных держателей. Хотя Glassnode не предоставляет реализованную цену для этих двух групп инвесторов, её легко рассчитать, используя предоставленные данные. Используя соотношение рыночной стоимости к реализованной стоимости (MVRV) для двух отдельных групп, вы просто делите цену на соотношение MVRV двух групп, чтобы рассчитать реализованную цену в обратном порядке.

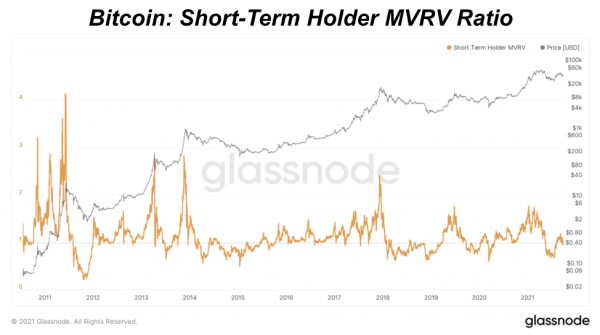

Ниже приведена история MVRV для долгосрочных держателей (LTH) и краткосрочных держателей (STH):

Обратите внимание, что LTH MVRV находится в логарифмическом масштабе, в то время как STH MVRV находится в линейном масштабе.

Расчёт реализованной цены LTH и STH

Соотношение MVRV долгосрочных держателей

Соотношение MVRV краткосрочных держателей

Итак, как реализованная цена LTH и STH может помочь нам определить дно биткойна и потенциально помочь определить вершины биткойна? Давайте изучим этот момент.

Использование реализованной цены LTH и STH для определения дна биткойна

Реализованная цена долгосрочных и краткосрочных держателей

При изучении приведённого выше графика выявляются некоторые интересные тенденции (примечание: реализованная цена LTH = синий, реализованная цена STH = фиолетовый). В частности, когда цена, которую краткосрочные держатели заплатили за свои монеты, ниже цены долгосрочных держателей, которые впоследствии дольше находились на рынке и, следовательно, обычно имели бы гораздо более ранние точки входа на рынок и получали более привлекательную прибыль.

Выделение этих периодов показывает, что это произошло во время трёх медвежьих рынков и обозначило возможности покупки биткойнов инвесторами из поколения в поколение.

Реализованная цена долгосрочных и краткосрочных держателей

Сделав ещё один шаг вперёд, давайте представим соотношение реализованной цены STH:LTH.

Соотношение реализованной цены STH:LTH

Разделение базисной стоимости краткосрочных держателей на базисную стоимость долгосрочных держателей даёт убийственно точный сигнал о состоянии рынка. Как описано выше, когда себестоимость (реализованная цена) STH падает ниже, чем у LTH, это способ рынка кричать:

«РАСПРОДАЖА!»

Соотношение реализованной цены STH:LTH

Это видно по соотношению всякий раз, когда оранжевая линия опускается ниже чёрной пунктирной линии. Но может ли что-то ещё быть видно из этого соотношения? Да.

Соотношение реализованной цены STH:LTH

Когда соотношение реализованной цены STH:LTH увеличивается, это означает, что базисная стоимость STH увеличивается относительно LTH, и, наоборот, когда соотношение цены реализации STH:LTH уменьшается, базисная стоимость LTH увеличивается относительно базисной стоимости STH.

Это чрезвычайно проницательно, так как цена биткойна растёт, когда маржинальный продавец исчерпан. Вот почему вы видите, что базисная стоимость LTH остаётся несколько застойной во время бычьих рынков, в то время как базисная стоимость STH (многие из которых являются новыми участниками рынка) стремительно растёт — просто не хватает монет, чтобы удовлетворить вновь возникший спрос. Таким образом, в действии проявляет себя свойство постоянного роста.

Во время медвежьих рынков мы видели, что как из-за капитуляции, так и из-за созревания монет (после 155-дневного порогового возраста STH в LTH), стоимость LTH повышается, в то время как стоимость STH снижается из-за отката цены от максимумов.

Где биткойн сегодня?

Реализованная цена долгосрочных и краткосрочных держателей

В течение последних месяцев 2020 года вплоть до мая 2021 года, когда цена биткойна росла, базисная стоимость STH взорвалась, в то время как LTH оставалась бездействующей, но после коррекции более чем на 50% и консолидации у $40 тыс., базисная стоимость STH начала медленно снижаться, в настоящее время находясь на уровне $42 тыс., в то время как базисная стоимость долгосрочных держателей начала неуклонно расти, и теперь составляет примерно $16 тыс.

Этот устойчивый рост обусловлен старением монет по классификации LTH, но это чрезвычайно показательно по одной главной причине: 155 дней назад было 27 апреля 2021 года, что означает, что любой биткойн, который стареет в когорте долгосрочных держателей сегодня, не сдвинулся с места даже при снижении цены более чем на 50%. Предложение биткойнов, удерживаемое LTH, с апреля находится на прямой линии вверх и вправо.

Количество предложения, удерживаемое долгосрочными держателями

Итак, если мы ещё раз вернёмся к соотношению реализованной цены STH:LTH, обязательно ли плохо, что показатель имеет тенденцию к снижению, как это было ранее на медвежьих рынках? Нет, скорее наоборот. Думайте об этой тенденции как о пружине, сворачивающейся всё туже: именно это происходит с предложением биткойнов в настоящее время.

Означает ли это, что грядёт дальнейшее снижение цен? Это возможно, но не является неизбежным сценарием развития событий. На самом деле биткойн, похоже, очень хорошо держится в условиях растущей макроэкономической неопределённости.

Подытоживая вышесказанное, используя реализованную цену и базисную стоимость долгосрочных и краткосрочных держателей биткойнов, можно определить, в какой фазе рыночного цикла мы находимся, и, несмотря на то, что биткойн в настоящее время колеблется выше $40 тыс., рынок не выглядит перегретым, а цена с каждым днём становится всё более выгодной.

По мере того как долгосрочные держатели будут продолжать поглощать свободное обращение доступного предложения BTC, пресловутая пружина цены биткойна в конечном итоге взорвётся вверх, и снова родится рефлексивный цикл бычьего рынка.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com