Блоки, основанные на четырёхлетнем цикле

Статья Майкла Шмидта, спекулянта с ником в Твиттере @fairfreedigital. Его опыт работы связан с облачными вычислениями и распределённой инфраструктурой/безопасностью. Далее мнение Майкла представлено от первого лица.

Содержание:

- 1 Коротко о содержании статьи:

- 2 Обзор четырёхлетнего цикла биткойна

- 3 Цена по блокам

- 4 Убывающая доходность

- 5 О длинных циклах/суперциклах

- 6 Итак, что же мы пытаемся решить?

- 7 Графики

- 8 Другие перспективы

- 9 Метамодель завоевания рынков

- 10 Модель Stock-to-Flow от PlanB (S2F)

- 11 Модель KS

- 12 Модель страхования дефолтных свопов Грега Фосса

- 13 Заключение

Коротко о содержании статьи:

Обзор четырёхлетнего цикла биткойна

Существует много информации о четырёхлетнем рыночном цикле биткойна на высоком уровне. Но я считаю, что циклы на самом деле полны нюансов. Я предлагаю следующие этапы рыночного цикла, чтобы определить цикл для этой статьи.

Халвинг

Самая известная стадия рыночного цикла биткойна — халвинг выпуска биткойнов майнерам — вызывает шок предложения, который в свою очередь запускает бычье ралли. На сегодняшний день халвинг никогда не оценивался до начала цикла.

Ралли, вызванное шоком предложения

Как указывалось ранее, когда выпускается только половина предложения, цены стремительно растут.

Вершина середины цикла

Рост цен приводит к диким спекуляциям, что образовывает промежуточную вершину.

Низкий уровень середины цикла

Золотое сечение от линии коррекции Фибоначчи 1,618 предыдущего максимума сохраняется.

Ралли неверия

Цена биткойна возобновляет бычье поведение цены. Те, кто переживает первый крах, не решаются вернуться на рынок, но цены продолжают расти с минимумов, и вскоре становится ясно, что цикл ещё не закончен.

Мания

Обновление рекордного максимума. Новые деньги заходят на рынок быстрее, чем во время первоначального шокового ралли, вызванного предложением. В отличие от предыдущего ралли, это ралли обусловлено спросом, а не предложением.

Фазы медвежьего рынка

Цена рушится, есть надежда отскочить после того, как цена снизится на 70% только для того, чтобы продолжать снижать максимумы и минимумы, пока в конечном итоге цена не капитулирует на минимуме медвежьего рынка, что составляет ~ 85% просадки.

Накопление

В этой статье не упоминается фаза накопления.

Цена по блокам

Когда я начал строить график цены по блокам, мой тезис состоял в том, что первые два бычьих рынка идеально выстроятся, когда их ценовое действие будет рассчитано по блокам. Это было вызвано предположением о том, что, возможно, первый халвинг-цикл (первый халвинг) был быстрее, поскольку блоки добывались быстрее по мере того, как ASIC подключались к сети. Однако, как видно ниже, это был не тот случай, который привёл меня к тому, где может быть следующая вершина биткойна.

Убывающая доходность

Идея убывающей доходности имеет большой смысл, но лично я считаю, что она неправильна. В настоящее время существует слишком много факторов, чтобы считать снижение доходности наиболее вероятным сценарием. Прошу обратить внимание на мой любимый график — балансовый отчёт ФРС:

Существует большая разница с ноября 2012 года по декабрь 2013 года и с июля 2016 года по декабрь 2018 года, и она заключается в том, что в первом цикле ФРС ослабляла, а во втором цикле ужесточала свою политику. Я вижу в этом главную движущую силу ложного флага людей, верящих в уменьшающуюся доходность. Я не говорю, что не думаю, что мы никогда не увидим убывающей доходности, просто применительно к биткойну ещё слишком рано видеть что-либо, кроме экспоненциального роста с точки зрения покупательной способности. Это просто не мой базовый вариант, пока я лично не увижу, как он разворачивается, и если это произойдёт, я внесу коррективы в логарифмическую регрессию в то, что представлено в этой новой подтверждённой информации.

О длинных циклах/суперциклах

Аналогично предположению об уменьшении доходности, предположение об удлинении циклов, которое нарушает общий четырёхлетний цикл, также, на мой взгляд, неверно. Что-то вроде этого, демонстрирующее восходящий канал, где ось X — это вес блоков, а ось Y — цена, демонстрирует то, о чём я говорю.

Я считаю, что можно выдавать желаемое за действительное, предполагая, что не будет огромных потерь для тех, кто покупает биткойн в неподходящее время. У нас есть два рыночных цикла, которые доказывают, что каждый раз просадка составляет 85%. Я ещё не видел ни одного математически обоснованного аргумента в пользу того, что будущие просадки не будут массовыми. Хотя сейчас этот график выглядит разумным, кто-то, глядя на него, предположил бы, что до повышения цен ещё много лет. Лично я не верю, что принятие новых мировых денег — это разновидность теории психологических игр, которая занимает всё больше и больше времени по мере того, как происходит принятие. Вполне вероятно, что как только произойдёт полное внедрение (если, конечно, оно произойдёт), биткойн будет представлять некоторый процент ВВП и расти в цене вместе с этим, но пока ещё рано для таких разговоров и сейчас не стоит это обсуждать.

Теория суперциклов также вводит ложную предпосылку о том, что циклы удлиняются независимо от халвинг-циклов. Учитывая, что у нас есть три точки данных, подтверждающие сокращение предложения вдвое, и у нас недостаточно точек данных, которые предполагают этот тип удлинения, нам не хватает данных по нескольким халвинг-циклам, чтобы утверждать об уменьшении прибыли. В этой статье используется предположение, что до тех пор, пока что-то не изменится, чем существующая теория четырёхлетнего цикла, мы не должны допускать, рискуя получить прибыль слишком рано. Биткойн — это актив, который вы в идеале никогда не захотите продавать, если только цены не вырастут так быстро, что предпосылка продажи предлагает гораздо более высокую вероятность увеличения количества биткойнов в будущем. Эти возможности очень редки, и цель каждого инвестора заключается в том, чтобы определить, где же находятся эти возможности?

Итак, что же мы пытаемся решить?

Проблема с использованием даты и времени, то есть обычного человеческого времени, для прогнозирования цен в направлении ценового действия и общего направления рынка (бычий или медвежий рынок) заключается в том, что дата и время полностью отделены от всего, что на самом деле волнует сеть Биткойна, то есть от сложности, выпуска биткойнов и т. д. Когда цена размещается на оси X, основанной на блоке, паттерны поведения цены становятся более очевидными.

На следующих графиках показано, что печать цены по блокам даёт менее объективное, более точное представление о текущем бычьем рынке и о том, как он развивается. Многие, следующие по оси X даты и времени, могут быть застигнуты врасплох негативным поворотом рынка в 2022 году, в то время как преобладающее мнение «в 2022 только наверх» обусловлено скоростью и свирепостью предстоящего более короткого и жестокого медвежьего рынка.

Графики

Цена по блокам

Этот график просто отображает цену по блокам. Ось Y — это цена, а ось X — высота блока (какой номер блока был в сети биткойнов в то время). В настоящее время у нас около 702 тыс. блоков.

Цена по блокам

Этот график отображает цену по блокам с момента халвинга. Таким образом, ось Y — это цена, а ось X — высота блока с момента предыдущего халвинга.

Цикл от вершины до вершины цикла (T2T)

Нарисуем линию от вершины цикла до вершины цикла и назовём это линией Top to Top (T2T). Что я здесь замечаю, так это то, что каждый цикл заканчивается формированием пика цены. Это формирование начинается, когда цена пересекает линию T2T. Это та часть моего тезиса, в которой я больше всего уверен. Что здесь также интересно, так это то, что блок середины цикла происходит непосредственно перед блоком 50 тыс. Может ли это обозначать середину этого четырёхлетнего цикла, что означает, что нам предстоит пройти больше времени, чем ожидается?

Вершины предыдущего цикла по блокам

Это добавляет предыдущие вершины цикла 2013 и 2017 годов. Обратите внимание, что эти периоды блоков также отмечают ключевые ценовые повороты между циклами. У меня нет никаких практических точек зрения на этот счёт, но я нашёл это интересным. Вершина 2017 года определённо произойдёт позже 2013 года, поэтому, пока мы не увидим что-то другое, мы должны предполагать, что то же самое будет продолжаться. Большой вопрос в том, как, я представляю оба варианта на графиках ниже.

Вариант 1: Статическое увеличение блоков по сравнению с предыдущим циклом

Я использую следующую формулу, чтобы добавить разницу между вторым и первым халвингами и добавить этот второй халвинг, чтобы получить первую возможную проекционную вершину третьего халвинга.

79511 + (79511 − 62933) = 96089

Вариант 2: функция процентного увеличения блоков по сравнению с предыдущим циклом

Я использую следующую формулу, чтобы разделить второй халвинг на первый, а затем умножить этот результат на второй халвинг, чтобы получить вторую возможную проекционную вершину третьего халвинга.

79511 * (79511 / 62933) = 100456

Настройка диапазона

Мы не можем сказать, какая из них является правильной линией для использования, но даже установка обеих даёт довольно узкий диапазон, для которого можно ожидать максимальной цены в этом цикле. Для меня это имеет большой смысл, и я могу понять концепцию этой траектории роста цен, учитывая ценовое действие предыдущих рыночных циклов.

Уменьшение целевой зоны цены

Я уменьшу масштаб, чтобы видеть более чётко. Две точки пересечения находятся примерно на отметке: Блок 96 089 по цене $302 410, со средним интервалом в 10 минут за блок, 9 марта 2022 года и Блок 104 456 по цене $632 920, со средним интервалом в 10 минут за блок, 9 апреля 2022 года.

Так что же это значит для ROI?

ROI приходит примерно в 33-72 раза, что в среднем составляет два предыдущих цикла.

Более короткий и жестокий медвежий рынок?

Похоже, гэп между бычьим и медвежьим рынками сокращается. Это может привести к более внезапному, более жестокому медвежьему рынку, когда люди скажут, что «он отскочит», когда цена упадёт в пропасть к капитуляции быстрее, чем ожидается. Я знаю, что идея выхода из биткойна в надежде на отскок после падения, в то время как это абсолютно возможно, ожидая, что это произойдет очень быстро, и ничего не списывать со счетов как “внезапный сбой”, безусловно, является более безопасным способом, которым я намерен руководствоваться в своей торговле, если у меня возникнут проблемы с определением рекордного максимума.

Выравнивание минимумов медвежьего рынка

Вы можете сделать то же, что мы делали ранее, когда провели линию через предыдущие максимумы первого и второго халвингов, за исключением того, что вместо этого использовать минимумы медвежьего рынка. Получится следующее.

Уменьшим целевую зону минимума медвежьего рынка третьего халвинга.

Похоже, что минимум медвежьего рынка находится где-то между 62 тыс. и 72 тыс.

Другие перспективы

Применение подхода убывающей доходности

Возможно, найдутся те, кто считает, что со временем мы наблюдаем уменьшение доходности. Я вижу аргумент, я уважаю мнение, однако считаю, что это неправильно. Тем не менее, я думаю, что некоторые из лучших работ с этой точки зрения выполнены Бенджамином Коуэном. Я ценю его использование математики и науки о данных, чтобы прийти к своим выводам, но я не согласен с использованием неполных рыночных циклов и его недостаточным вниманием к глобальному макроэкономическому фону. Я бы также сказал, что цена за блок всё ещё может быть использована для выработки более точного подхода к этой методологии. Если бы я стал спорить сам с собой и озвучил своё лучшее впечатление о Бенджамине, я бы сказал, что, если цена пересечёт линию T2T, всплывёт, скажем, около 100 тыс., а затем цена оторвётся от чёрной линии, наступит время выйти из подавляющего большинства позиций.

Цена, скорее всего, достигнет пика раньше середины 2022 года, потому что линия T2T не успеет подняться так высоко. Я бы хотел, чтобы кто-нибудь получил ответ Бена и его мнение по моему поводу. Я думаю, что это то, что нужно тем, кто инвестирует со стратегией, подобной Бену, чтобы лучше её понять. Я знаю, что он будет критически относиться к линии T2T, но, учитывая, что у нас есть только два полных рыночных цикла, мой вопрос будет звучать так: “Не лучше ли включать данные из рыночных циклов только с частичными наборами данных? Если да, то почему? Почему бы вам не скорректировать первый цикл с момента запуска сети Биткойна и просто подразумевать цену 0, пока она, наконец, не будет иметь цену?” Мне искренне любопытно получить ответы.

Метамодель завоевания рынков

Для тех, кто не знаком с метамоделью CTM, информацию о ней можно найти здесь.

График выглядит так.

Корректировка модели по этапам vs построение в данных по блокам

Мета CTM — заслуживает особого внимания, потому что именно с этой моделью я провёл больше всего времени, особенно в первой половине этого бычьего ралли, и она очень хорошо помогла мне в поддержании моей стратегии управления рисками. Модель CTM была чрезвычайно точной в прогнозировании поведения цены, особенно в течение коротких периодов времени, однако на каждом важном этапе на этом бычьем рынке команде моделирования приходится приспосабливаться к последнему этапу, чтобы иметь возможность точно прогнозировать будущее ценовое действие до следующего этапа, на котором модель нуждается в корректировке. В какой-то момент это даже вызвало ошибку в ожиданиях. Я полагаю, что причина, по которой это произошло, заключается в том, что команда ожидала цикла, который во всех отношениях был средним по сравнению с предыдущими двумя, и такого максимума в сентябре. Если вы посмотрите на цену за блоки, то это объективно не соответствует действительности. В настоящее время мы находимся на блоке 72 тыс. в этом бычьем цикле, поэтому мы уже превысили среднее значение за предыдущие два цикла. Чтобы этот цикл был в пределах диапазона предыдущих двух циклов, мы должны были бы увидеть, как биткойн взлетит на вершину к блоку 79 тыс. или к 7 декабря. Я был бы совершенно неправ. Это возможно, но лично для меня это не базовый кейс. Ниже приведён пример того, что мы ожидали увидеть, когда корректировали модель для пробоя предыдущего рекордного максимума. Вместо обновления вершины мы увидели большее и более продолжительное, чем ожидалось, падение в середине цикла.

Вот как будут выглядеть удлиняющиеся бычьи циклы/ более короткие медвежьи циклы в метамодели CTM, скорректированной с момента халвинга. Это может быть личным мнением, но для меня это имеет гораздо больше смысла. На рынке всё ещё много страха, и, хотя рынок может быстро перейти в состояние жадности, я бы всё равно не назвал текущее его настроение уверенным. Как доказательство сегодняшний и вчерашний индекс страха и жадности. Оранжевый треугольник демонстрирует зону удара в этом сценарии.

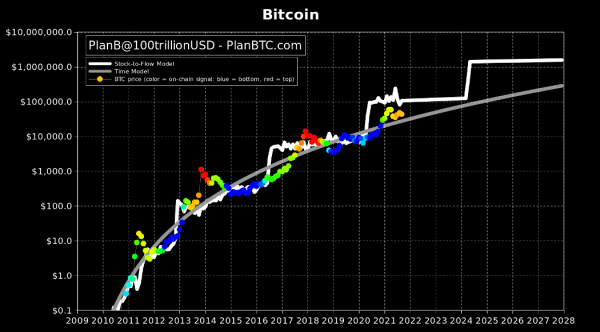

Модель Stock-to-Flow от PlanB (S2F)

Вот план по модели Stock-to-Flow. Как видно в цикле 2013 года, потребовалось некоторое время, чтобы разыгралось событие двойной волны. То, что мы, возможно, видим, — это округление верха, округление низа, и теперь после того, как мы закончили подготовку ко второй половине этого бычьего ралли. Если вы заметили, когда китайские майнеры вышли из строя, модель Stock-to-Flow взлетела вверх, аналогично двойной волне 2013 года. Я не вижу причин, по которым это не могло бы привести к аналогичному, но менее экстремальному результату в этом цикле вплоть до 600 тыс. Просто заметка, которую следует иметь в виду при сравнении моей работы с PlanB. Я думаю, что здесь мы достаточно выровнены, и, учитывая, что потрачено так много времени на дно канала S2F, было бы разумно провести тестирование вершины, прежде чем вернуться к нормализации S2F в рамках подготовки к циклу медвежьего рынка. Было бы действительно здорово работать с PlanB в будущем, чтобы напечатать модель S2F за один блок и посмотреть, что произойдёт.

Модель KS

Я был лично удивлён тем, что мои выводы наиболее точно соответствуют модели KS, единственная проблема в том, что я думаю, что её вершина прогнозируется немного поздно вероятно потому, что она, как и многие другие, использует дату и время, а не цену по блокам. Время покажет, может быть, эта модель окажется более правильной, чем моя, но мне трудно сосредоточиться на сети Биткойна, которая больше заботится о человеческом времени, чем о времени блока. Мне пришлось бы задавать Кену больше вопросов и/или работать с ним более тесно, но его математика кажется проще, чем то, что я сделал, и он зависит от психологии рынка намного больше, чем я. Это не делает это неправильным, это просто немного менее количественно, чем работа, проделанная здесь в этой статье. Он является одной из причин, по которой я начал копаться в цене по времени блока, так что, надеюсь, моя работа сможет вернуться к нему, и у него будет возможность внести некоторые коррективы в модель, если он сочтёт это необходимым.

Вы можете прочитать больше о его работе здесь.

Модель страхования дефолтных свопов Грега Фосса

Грег Фосс облекает в слова то, что я всегда хотел сказать. Если вы не читали его статью о том, как он рассматривает биткойн как защиту от глобальной схемы фиатных Понци, её можно найти здесь (PDF, англ.)

Используя его методологию, мы можем проверить цифры, однако ваши цифры могут отличаться. Лично я очень верю в биткойн, отчасти потому, что лично я боюсь мира, который работает в альтернативных вариантах, с которыми мы столкнёмся в ближайшие годы. Я думаю, что по мере того, как всё больше людей осознают эту нотацию повесток дня, таких как Великая перезагрузка, и отвергают правительства в китайском стиле, биткойн будет продолжать набирать обороты.

Эти цифры ниже складываются в справедливую цену биткойна в 584 тыс. Очевидно, что рынок не согласен с моей позицией.

Вопрос в том, кто окажется прав? На мой взгляд, биткойн в настоящее время торгуется со скидкой 93% к стоимости.

Заключение

Я надеюсь, вам понравилось читать то, что я собрал здесь, и твёрдо верю, что ось x, представленная во времени блока, а не во времени человека, обеспечивает превосходный метод представления данных о поведении цены биткойна. Пока мы не увидим, что теория четырёхлетнего цикла потерпит неудачу, я лично инвестирую таким образом большую часть своего ликвидного чистого капитала. Надеюсь, читатель сможет извлечь другую и полезную перспективу, чтобы сохранить её в глубине своего сознания. Мы продолжаем использовать биткойн в качестве инвестиционного актива, который продвигает ценности Сатоши по мере того, как мы перестраиваем кредитно-денежную систему, интернет и мир. Я актуализирую свою личную целевую цену в 486 тыс. Учитывая мою основанную на блоках работу в последнее время, я пересматриваю свой пик цикла до 9 марта 2022 года – 9 апреля 2022 года. Я добавляю диапазон от 302 тыс. до 632 тыс., привязанный к датам соответственно.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com