Биткойн-акции

Биткойн и индекс биткойн-казначейств

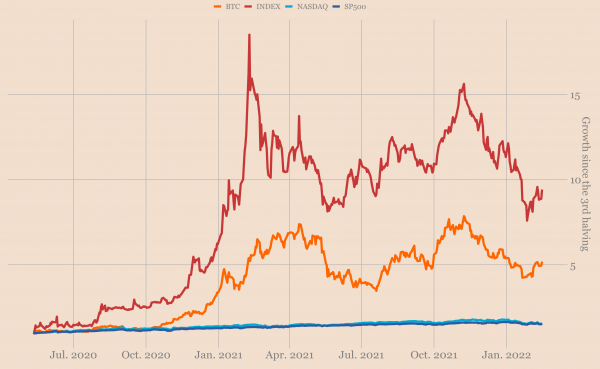

Два года назад, во время третьего халвинга, существовала своего рода очевидная игра: покупка биткойн-акций была похожа на покупку биткойна с кредитным плечом. Очевидно, что кредитное плечо отлично подходит лишь тогда, когда рынок растёт. Учитывая текущие условия, не пришло ли время покупать биткойн-акции?

Не знаю, как вы, но я довольно поздно осознал потенциал биткойн-акций.

Я проверил записи, и в первый раз я действительно серьёзно заговорил об этой идее в феврале 2021 года, когда речь шла об индексе биткойн-казначейств, а это почти через год после халвинга.

Но, оглядываясь назад, я понимаю, что это было неизбежно.

Динамика была довольно простой:

- была куча акций, чья бизнес-модель (майнеры) или казначейство (MicroStrategy) были сильно привязаны к биткойну;

- эти акции были невелики с точки зрения рыночной капитализации;

- было множество институциональных инвесторов, которые хотели, но не могли купить BTC напрямую из-за своей инвестиционной декларации.

Очевидно, что должно было возникнуть некоторое давление со стороны покупателей, которое будет параллельным движениям биткойна. Очевидно, что доходность была бы намного выше, чем у самого биткойна, поскольку у этих биткойн-акций была небольшая рыночная капитализация.

Это то, что произошло с индексом биткойн-казначейств. Несмотря на то, что половина этого индекса состоит из MicroStrategy (которая не совсем является акцией с малой капитализацией), он показал в два раза лучший результат, чем биткойн, после халвинга.

Биткойн и индекс биткойн-казначейств

Вот что можно было бы получить, если прийти пораньше. И под «пораньше» я подразумеваю, если бы вы покупали биткойн-майнеров или MicroStrategy после халвинга в 2020 году.

Потому что с середины 2021 года всё стало сложнее. Конечно, это проблема, если вы привязываетесь к биткойну. Корреляция работает в обоих направлениях, что означает, что биткойн, совершающий боковые движения, снижает доходность и всего остального.

Ничто не иллюстрирует это лучше, чем Coinbase. Они начали торговаться в то время, когда биткойн начал своё большое падение в прошлом году.

Динамика акций Coinbase

С точки зрения доходности за год вы можете видеть, что борьба реальна практически для всех компонентов индекса биткойн-казначейств.

Годовой доход

Некоторые майнеры (Hut 8 и Bitfarms) всё ещё работают в течение этого периода, но по сравнению с 2020 годом не о чем и писать.

Майнеры

Теперь это всё в прошлом. Но есть ли урок, который можно из этого извлечь? По-прежнему ли хороша ставка на покупку биткойн-акций?

Давайте ещё раз рассмотрим логику, взяв в качестве примера майнеров.

Биткойн-майнеры сильно коррелируют с самим биткойном. Учитывая, что мы в данный момент не находимся в той точке, когда майнеры получают большую часть своих доходов за счёт комиссии, разумно предположить, что они будут по-прежнему сильно коррелировать с BTC в течение некоторого времени.

Так что если мы верим, что у биткойна впереди гораздо больше возможностей, то мы также должны верить и в то, что и майнеры в это верят.

Но больше ли у них преимуществ, чем у биткойна? Я имею в виду Marathon. С момента халвинга BTC вырос в 5 раз, а за тот же период Marathon вырос в 40 раз.

Сможем ли мы снова увидеть нечто подобное?

Я думаю, можно предположить это, просто посмотрев, какая рыночная капитализация была бы разумной для биткойн-майнера.

Не будем усложнять, взгляните:

- Marathon Digital в настоящее время является компанией с рыночной капитализацией в $3 млрд;

- Barrick Gold, признанный золотодобытчик, в настоящее время имеет рыночную капитализацию в $37 млрд;

- MasterCard — это бизнес с рыночной капитализацией в $373 млрд.

Возможно ли, что в ближайшие пару лет биткойн-майнер станет настоль же ценным, как золотодобытчик? Я бы сказал, что это разумно. Это в 10 раз больше.

На том же временном горизонте возможно ли, что Marathon станет более ценным, чем MasterCard? Я бы сказал, что это маловероятно.

Таким образом, с помощью очень грубого эмпирического правила мы можем предположить, что Marathon может вырасти порядка в 10 раз, но, вероятно, не в 100 раз.

А теперь что насчёт биткойна? Опять же некоторые приблизительные оценки:

- чтобы соответствовать оценке Apple, биткойну требуется вырасти в 3 раза;

- чтобы соответствовать его оценке, основанной на дефиците (модель S2FX), в 6;

- чтобы соответствовать размеру всего физического рынка золота, в 12 раз.

Динамика биткойна после третьего халвинга

С помощью этой приблизительной оценки мы получаем потенциал роста порядка 10 раз для майнера стоимостью $3 млрд по сравнению с ростом в 10 раз для биткойна.

Поэтому я бы сказал, что вероятность того, что по крайней мере некоторые биткойн-акции обойдут биткойн, имеет положительное ожидаемое значение.

Решать вам.

БитНовости отказываются от ответственности за любые инвестиционные рекомендации, которые могут содержаться в данной статье. Все высказанные суждения выражают исключительно личное мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на крипторынках, сопряжены с риском потери инвестируемых средств. На основании предоставленных данных, вы принимаете инвестиционные решения взвешенно, ответственно и на свой страх и риск.

Источник: bitnovosti.com