О приросте ВВП на выпущенный доллар

ВВП США и M2 доллара, год к году

В Соединенных Штатах (но это справедливо для любого крупного центрального банка) ФРС никогда не вкачивала в финансовую систему столько денег, как в прошлом году. В то же время федеральное правительство сидит на постоянно растущей куче госдолга. Это подразумевает существенное обесценивание валюты в сочетании со множеством обязательств, подлежащих выплате в будущем. Но работает ли по крайней мере такой подход?

Это второй пост в серии, начатой здесь.

Я знаю, что с ростом популярности современной денежной теории многие люди не испытывают беспокойства по поводу обесценивания валюты и растущего долга. Как будто бы в этом нет никакой особой проблемы.

Но, как и со многими другими вещами, это не является проблемой до тех пор, пока не становится проблемой. И если это произойдет, риск вообще-то довольно велик: долговой кризис, гиперинфляция… Спросите жителей стран с нестабильной экономикой: они расскажут вам, каково это — проходить через такое.

Пока что США и ЕС думают, что они каким-то образом защищены от такого развития событий. Но мир не стоит на месте, ситуация меняется. Поэтому, если вы принимаете на себя большие долгосрочные системные риски, наверное, вы хотите, чтобы они по крайней мере окупились в краткосрочной перспективе.

Так работает ли это? Полагаю, что ответ зависит от того, кому задать этот вопрос.

Для среднестатистического Джо (или Вани), кажется, это работает все меньше и меньше. Обычному работнику нет дела до того, что происходит на фондовом рынке. Устойчивая реальная экономика — вот что с большей вероятностью окажет непосредственное влияние на его повседневную жизнь.

И система устроена так, что сильная реальная экономика подразумевает рост ВВП.

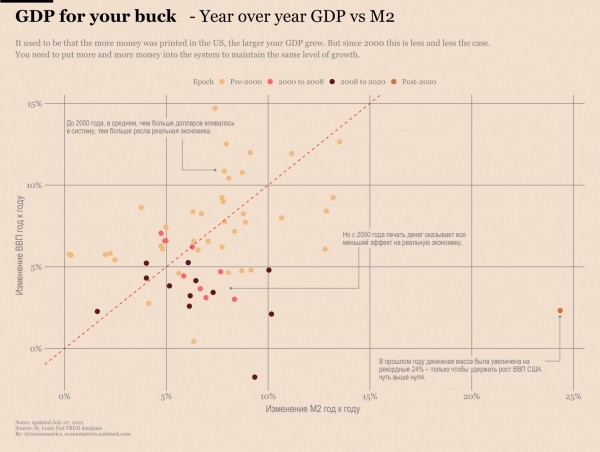

Сегодня Федрезерв закачивает в систему все больше денег, чтобы поддерживать этот рост. Но похоже, что с этим таки есть проблема. До 2000 года существовала практически линейная зависимость между ростом денежной массы M2 и ростом ВВП. Чем больше денег попадало в систему, тем больший рост в реальной экономике это давало. Но кажется, что после 2000 года отдача оказывается все слабее. Все меньше прироста ВВП на доллар. Взгляните:

Тенденция становится еще яснее, когда видишь, как этот эффект усиливается. Это измеряется через скорость обращения денег, простое отношение ВВП к M2, рассчитываемое каждый квартал.

После пузыря «доткомов» и еще больше после финансового кризиса 2008 года скорость денежного обращения пребывает в свободном падении. Это значит, что все меньшая часть от прироста денежной массы находит свой путь в реальную экономику.

Действительно, с 2008 года Федрезерв изменил свою стратегию. Большая часть создаваемых ими денег поступает от покупки казначейских облигаций США, или от долгового финансирования.

Взгляните на рост госдолга США, удерживаемого ФРС.

Механизм, с помощью которого ФРС финансирует долг, означает, что большая часть напечатанных денег, вместо того, чтобы течь в реальную экономику, оказывается в ловушке финансовой системы. И будь то намеренно или просто в результате эффекта Кантильона, но это приводит к росту цен на активы.

Ниже приведен график отношения S&P500 к денежной массе M2 Соединенных Штатов, на котором видно, как после 2008 года M2 и фондовый рынок начали расти рука об руку. И после 2020 года это явление только усилилось.

Ладно, так к чему это все ведет? Считаете ли вы такую ситуацию устойчивой?

То, как устроена система на сегодняшний день, может привести только к еще большему росту финансовых активов за счет реальной экономики. И это не может длиться вечно. Но и выбраться из сложившейся ситуации непросто из-за очень высокого уровня долга в системе.

Следовательно, фокус для меня и для вас заключается в том, чтобы спозиционировать себя на рынке таким образом, чтобы извлечь выгоду из большинства возможных сценариев. И с этой точки зрения инвестиция в биткойн, на мой взгляд, является хорошей ставкой:

Возможно, вы захотите обдумать имеющиеся варианты до того, как реализуется неблагоприятный сценарий. Как гласит пословица, колодец надо копать до того, как захочется пить.

Статья не содержит инвестиционных рекомендаций, все высказанные суждения выражают исключительно личные мнения автора и респондентов. Любые действия, связанные с инвестициями и торговлей на рынках, сопряжены с риском. Подходите к принятию собственных решений ответственно и самостоятельно.

Источник: bitnovosti.com